住宅ローンの審査は銀行の個人ローンのなかでもっとも審査が厳しいローンです。

ところでクレジットカードを複数保有されている方は少なくないと思います。

今回は住宅ローンの審査とクレジットカードの枚数との関係について説明をします。

目次

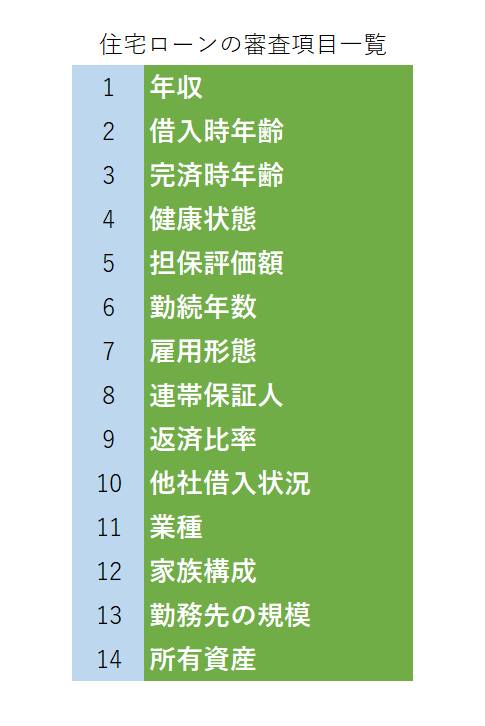

住宅ローンの審査項目一覧

この図は銀行で行われている住宅ローンの審査項目を一覧にしたものです。

この中でクレジットカードの枚数が影響してくるのは9の返済比率です。

返済比率とは

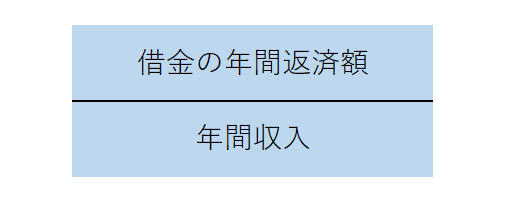

住宅ローンの審査項目の1つである返済比率について簡単に整理をしておきます。

返済比率とは収入に占める返済負担の割合のことです。

返済比率を図で示すとこのようになります。

返済比率は低いほど良好です。

住宅ローンの返済比率の審査基準は銀行や収入の大小によって少し異なってきますが、おおむねの目線としては35%です。

返済比率が35%以下であればOKとなり、返済比率が35%超であれば原則として住宅ローンの審査は不可となります。

クレジットカードの枚数はこの返済比率に影響してくる場合があります。

住宅ローンの審査とクレジットカードの枚数との関係

ではクレジットカードの枚数が住宅ローンの審査にどのように影響してくるかを説明します。

クレジットカードの枚数は住宅ローンの審査に影響する場合と影響しない場合があります。

ショッピング枠は審査に影響しない

クレジットカードにはそれぞれショッピング枠というものが設けられています。

このショッピング枠は住宅ローンの審査には関係ありません。

したがってどれだけの枚数のクレジットカードを保有していてもショッピング枠が多いからという理由で住宅ローンの審査に影響を与えることはありません。

キャッシング枠は審査に影響する

クレジットカードにはショッピング機能の他にキャッシング機能が付与されています。

キャッシングというのはカードローンのようなもので要するにクレジットカードにてキャッシング枠の範囲内にてお金を借りることができるということです。

このキャッシング枠は使っている使っていないにかかわらず使っているものとして住宅ローンの審査には考慮されます。

例えばキャッシング枠が50万円ある場合には、50万円の借金をしているものとして住宅ローンの審査では考えます。

そのためさきほどの返済比率の分子にキャッシング枠が加算されます。

返済比率は住宅ローンの返済額のみならず、他に借金があればその借金の返済額も加算されます。

保有しているクレジットカードにそれぞれキャッシング枠が付与されていると枚数の合計分がキャッシング枠を使っていなくても使っているものとして住宅ローンの審査では考えられてしまうのです。

使わないのであればキャッシング枠は閉鎖

このためキャッシングを利用しないのであればキャッシング枠を閉鎖しましょう。

クレジットカード会社に連絡をすれば簡単にキャッシング枠を閉鎖することができます。

キャッシング枠がなければ住宅ローンの審査にクレジットカードの枚数は影響しません。