黒字であろうが赤字であろうが運転資金は必要となります。

特に赤字の場合には資金繰りが苦しくなり運転資金が不足してしまう可能性があります。

そのため赤字だからこそ銀行から運転資金の融資を受ける必要があるとも言えます。

赤字で運転資金の融資を銀行から受けるコツについて融資担当の銀行員が説明をします。

目次

赤字は銀行の融資審査ハードルが上がる

赤字で運転資金の融資を銀行から受けるコツを説明する前に、まず赤字の場合の銀行の考え方を整理しておく必要があります。

赤字に対する銀行員の捉え方

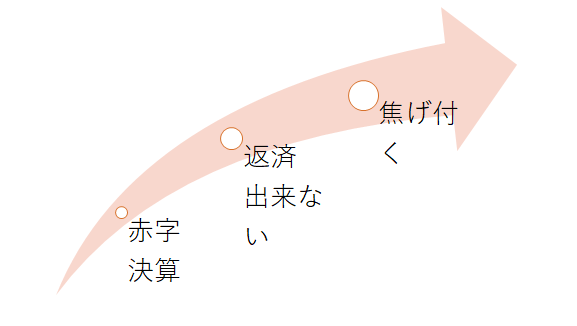

この図は赤字に対する融資担当の銀行員が抱く一般的な印象です。

一言で言えば赤字=返済ができないということです。

銀行の融資業務においてもっとも大切なことは融資のボリュームを増やすことでは決してありません。

業務においてもっとも大切なことは融資を最後まで返済してもらい回収することです。

もし融資が回収できない事態となれば、それは銀行が貸倒という損失を受けることになります。

銀行も株式会社ですから収益を獲得しなければなりません。

貸倒という損失は銀行としては絶対に避けたいところです。

赤字は返済ができないということ

赤字というのは現金で置き換えて考えてみると入ってくるお金よりも出ていくお金の方が多いということです。

そのため赤字の状態が続ければ当然に資金繰りが苦しくなります。

資金繰りが苦しくなれば融資を返済することなど無理な状態になってきます。

そのため赤字先に銀行が融資をするということは将来の貸倒損失を増やすことにつながります。

これは本末転倒です。

赤字先に対する銀行の融資姿勢は相当に厳しいものになるのが現実です。

一方で資金繰りは事業を継続するうえで絶対にショートをさせてはならない大切な事項です。

赤字だからといって運転資金が不要になるということはありません。

運転資金を確保して資金繰りを維持して事業を継続するには銀行から運転資金の融資を受けることが絶対に必要になってきます。

赤字で運転資金を融資を受けるコツ

赤字の要因はいろいろとありますが、もっとも多い理由はやはり売上の減少です。

そのため売上減少による赤字を例にして赤字でも運転資金の融資を受けるコツを説明します。

売上減少による資金不足

売上が減少してくると当然のことながら収入が減ってきます。

売上が減少してくれば、商品や材料などを仕入れる量も減ってきますから、仕入資金の負担は減少してきますが、人件費や家賃などに代表される固定費は売上の減少に関わらず負担は一定です。

そのため売上減少が続くと人件費などの固定費負担のため資金不足に陥り、運転資金も間違いなく不足してきます。

運転資金が確保することができなければ仕入代金が支払えない、人件費や支払えない、家賃が支払えない、つまり事業を継続することができなくなります。

運転資金を確保して資金繰りを維持することは絶対的に必要なことです。

売上減少による運転資金の実態は赤字補填資金

運転資金の融資と言っても売上減少時の運転資金の実態は赤字補填資金です。

売上の増加にともなう運転資金とは180度異なります。

ですから銀行側は売上減少による融資申し込みに対しては極めて慎重です。

売上は事業活動の源泉ですから、この売上が減少している状態は中小企業や自営業者の体力が弱まっていることを示しています。

銀行は融資に慎重だということを念頭において銀行融資を申し込む必要があります。

セーフティネット保証に代表されるような信用保証協会保証付融資を検討することが一番だと思いますが、それでも銀行融資の申込みにあたっては少なくともつぎの事柄を説明されることをおすすめします。

赤字で運転資金を融資を受けるコツ 自助努力

赤字で運転資金の融資を銀行から受けるコツの1つは自助努力です。

景気全体が低迷しているなどの外部要因が原因で売上が減少している場合でも、「景気が悪いからしょうがない」と言うのではなく、売上減少を受けて自社としてどのような努力をしているのかを説明してください。

世の中の景気が悪いことが売上減少の主たる要因であっても、ここは世の中のせいにせず、景気全体の低迷を受けてどのように自社として対応していくかを説明することが大切です。

経費の見直しや社長自らが営業活動をしているなどもそうですし、売上の回復に向けてどのような対策を具体的に打ち出そうとしているのかを説明してください。

赤字で運転資金を融資を受けるコツ 保守的な今後の見込み

今後も赤字が続く、さらに赤字が拡大するのであれば銀行は絶対に融資に応じません。

貸倒損失を増やすために銀行は融資をしていることと同じことになるからです。

足元は赤字であるものの、今後は黒字回復していくという道筋を銀行に説明をする必要があります。

赤字先から運転資金の融資の相談を受けた際、銀行が非常に気にするところは今後の推移です。

その今後の推移のところですが、バラ色の計画を銀行に説明をしてもまったく通用しません。

銀行が求めている今後の計画は具体的な保守的な計画です。

来年から黒字にならなくても良いです。

具体性のある業績の回復計画を銀行は求めています。

いかに具体性のある計画を示すことができるかが赤字でも運転資金の融資を受ける最重要なコツです。

赤字で運転資金を融資を受けるコツ 今後の資金繰りの見込み

銀行が嫌がることの1つに繰り返される融資の相談です。

融資をしたものの、短期間のうちにまた資金不足になるからといって融資の申し込みを受けることです。

銀行としては一旦運転資金の融資をすれば、当面の間、少なくとも1年間は融資を受けることなく資金繰りが安定することを求めます。

赤字の場合には資金繰りが再び不安定になる可能性が高いですから、なおさら融資後の資金繰りの安定度合いを銀行は気にします。

そのため融資後の資金繰り状況を銀行に説明することは不可欠です。

逆に言えば運転資金の融資を銀行に相談する際には当面の資金繰りが安定するにはどれくらいの融資が必要なのかを銀行に相談をしてください。

銀行はきちんと相談に乗ります。

赤字の場合の融資審査は時間がかかる

最後に一言ですが、赤字の場合の運転資金の融資審査には通常よりも時間がかかります。

どうしても慎重に審査せざるを得ないからです。

したがってなるべく早い段階で取引銀行に融資相談されることをおすすめします。

赤字で運転資金を融資を受けるコツのまとめ

以上、赤字で運転資金の融資を銀行から受けるコツについてまとめますと次のようになります。

まとめ

・黒字回復を実現する具体的で保守的な計画の説明

・融資により当面の資金繰りが安定することの説明