個人事業主は一般的に住宅ローンの審査が会社員に比べて厳しいと言われています。

今回は個人事業主の住宅ローン審査について説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

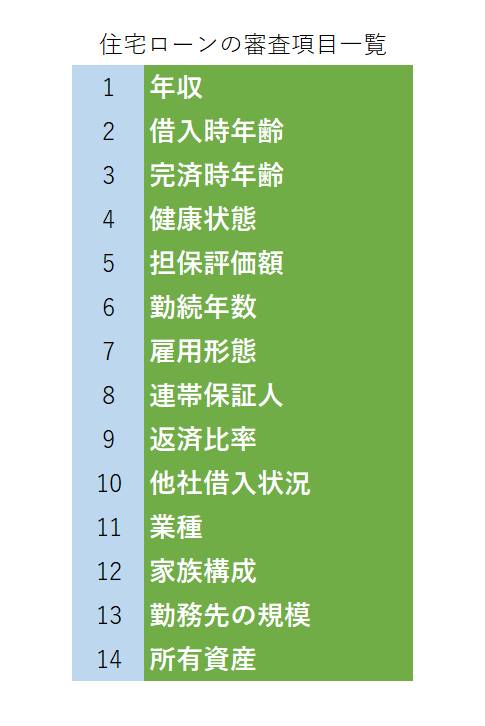

住宅ローンの審査項目一覧

この図は銀行で行われている住宅ローンの審査項目の一覧です。

会社員の場合も個人事業主の場合も審査項目は同一であり、個人事業主だけ特別な住宅ローンの審査項目が存在するわけではありません。

個人事業主の住宅ローン審査が厳しいと言われる点は上記の住宅ローン審査項目一覧のなかの1の年収のところです。

住宅ローンの審査で銀行がもっとも求めるもの

住宅ローンの審査において銀行がもっとも重視しているのは収入の安定性です。

住宅ローンは超長期のローン

ご承知のように住宅ローンはそのローン期間が20年とか35年とか、とにかく他の個人ローンに比べてはるかにローン期間が長くなっています。

住宅ローンを利用する個人の側から考えると超長期にわたって返済を続けていく必要があります。

そして銀行としても住宅ローンは超長期にわたって返済してもらわなければなりません。

これだけの超長期の期間にわたって安定して返済をしてもらうにはとにかく収入が安定していることは前提条件となります。

収入状況が不安定であれば超長期にわたって住宅ローンを返済していくことに懸念が持たれる状況です。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

個人事業主は収入が不安定

この点において会社員は比較的収入が安定していると考えることができます。

一方で個人事業主はどうかと言えば、どうしても会社員にくらべるとはるかに収入の安定性に見劣りがします。

景気の好況・不況の影響も個人事業主は直接に受ける立場にあります。

この収入の不安定さが個人事業主における住宅ローンの審査が厳しい要因となっています。

個人事業主の収入とは

ところで住宅ローンの審査に使用される個人事業主の場合の収入ですが、これは営業収入ではありません。

住宅ローンの審査に使用される個人事業主の収入とは所得です。

それも前年の所得ではなく最近3年間の所得の平均を住宅ローンの審査上の収入として考えています。

個人事業主はさきほどのように会社員に比べて収入が変動する確率が高いですから、3年間の平均を住宅ローンの審査では用いられているのです。

3年間の平均ではあるが

もっとも3年間の平均所得を単純に住宅ローンの審査上の収入とするわけでもありません。

ある例にて説明します。

まず極端な例ですが3年間の所得の推移が500万円→600万円→700万円の場合と、1,000万円→500万円→300万円で比べた場合はどうでしょうか。

3年間の平均は前者も後者も同じ600万円です。

しかし3年間の平均が同じ600万円でも前者と後者ではどちらに安心感が持てますか。

前者だと思います。

前者の場合は年々所得金額が増加しています。

一方で後者は年々所得金額が低下しています。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

今後の商売の見込みを説明する

このように個人事業主の住宅ローン審査においては3年間の平均所得を収入と考えますが、さきほどのように同じ収入でも今後の見込みを考えると違いが出てきます。

したがって個人事業主の住宅ローン審査においては単純に収入水準だけで考えることは危険であり、今後の商売の見通しも考慮して銀行は住宅ローンの審査を考えなければなりません。

個人事業主が住宅ローンを申し込む際には商売の具体的内容とともに、足元の商売の状況および今後の見込みをなるべく具体的に説明をしてください。

また過去の実績は住宅ローンの審査ではプラスに作用しますから、過去の実績についてもなるべく丁寧に説明をするようにしてください。