赤字決算が原因で銀行の融資審査がダメであってもビジネスローンであれば審査が通るとビジネスローンの広告などで示されています。

本当に赤字決算でもビジネスローンの審査に通るのか不安かと思いますが、現実はビジネスローンの審査に通っている事例が少なくありません。

赤字決算でもビジネスローンの審査に通るその根拠を融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

ビジネスローンは赤字決算でも審査に通る?根拠と実態を徹底解説

冒頭でも触れましたが、赤字決算であると銀行の融資審査に通らない可能性が高くなります。

一方で赤字決算であってもビジネスローンの審査には通ったという事例が数多くあります。

なぜ赤字決算であってもビジネスローンの審査には通るのか、その根拠を説明します。

そもそもなぜ赤字決算であると融資審査に通りにくくなるのか?

最初になぜ赤字決算であると銀行の融資審査には通りにくくなるのかを整理します。

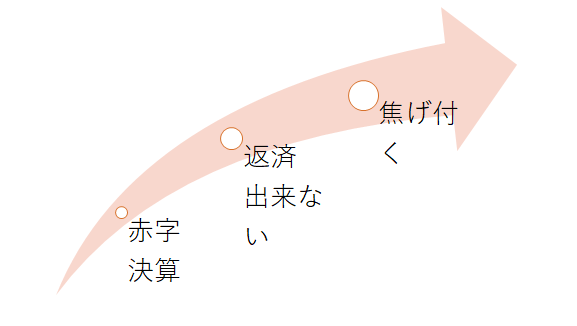

この図は赤字決算に遭遇した際に融資担当の銀行員が抱く印象を簡単に示したものです。

銀行の融資業務でもっとも大切なこと

銀行の融資業務においてもっとも大切なことは融資のボリュームを増やすことではありません。

銀行の融資業務においてもっとも大切なことは融資を最後まで回収することです。

もし途中で融資の返済がされなくなり、融資を最後まで回収できない事態になれば、それは銀行が貸倒という損失を被ることになります。

銀行も株式会社ですから利益を獲得しなければなりません。

そのため融資の貸倒という損失は何としても避けたいところです。

銀行の融資業務においてもっとも大切なことは融資を最後まで回収すること

赤字とは融資の返済が困難な状態

赤字決算とは利益がマイナスであるということですが、これを現金に置き換えて考えてみると赤字決算とは入ってくるお金よりも出ていくお金の方が多い状態です。

そのため赤字の状態が続ければどんどんと手元の資金は減っていきます。

融資の返済どころではなくなります。

融資を安定してきちんと返済していくには、とにかく資金繰りが安定していることが絶対の前提条件です。

入ってくるお金よりも出ていくお金の方が多い状態は資金繰りが安定しているどころか、資金繰りが悪化しひっ迫していく状態です。

つまり赤字決算とは融資を安定して返済することができず、やがて延滞となり貸倒につながる危険が高い状態なのです。

赤字決算で融資審査が通らない理由

さきほどの銀行員が赤字決算に遭遇して抱く印象のところですが、赤字決算に遭遇すると融資をしてもそれが返済されずに焦げ付く、つまり貸倒損失につながる想像を銀行は持ちます。

そのため赤字決算の先に融資を行うことは将来の貸倒の損失額を増やすことにつながる恐れがあります。

このような背景があり銀行は赤字決算の先に対しては基本的に融資に応じないという姿勢を取るのです。

もちろん赤字決算であっても銀行が融資を行うことはありますが、それは例外だと考えてください。

赤字決算に対する銀行の基本姿勢は融資を断るというものです。

ビジネスローンが赤字決算でも通る理由

一方でビジネスローンでは赤字決算であっても審査に通る可能性が銀行以上に高いです。

ビジネスローンも返済されなければそれは貸倒損失を被ることになりますから、事業は銀行と同じです。

しかし赤字決算のために銀行が融資を断っても、その同じ事業者にビジネスローンが実行されるケースがあります。

この違いは何でしょうか?

ビジネスローンが赤字決算・債務超過の状況でも借入できる理由

赤字決算や債務超過の状況でもビジネスローンの審査が通る理由は、ビジネスローンでは短期の返済能力を重視しているためです。

銀行の事業者との基本的な融資取引の姿勢は長期にわたる取引を構築するというスタンスです。

そのため融資先の長期の返済能力を審査において重視する傾向があります。

これに対してビジネスローンはこの貸したビジネスローンがきちんと返済されるかどうかという短期の返済能力を重視する傾向にあリます。

ここが赤字決算でもビジネスローンの審査が通る理由です。

ビジネスローンでは短期の返済能力を重視

短期の返済能力の具体例

たとえば、売掛金や在庫の存在です。

売掛金とは売上は発生しているものの、その売上代金をまだ販売先から受け取っていない債権のことです。

飲食店など現金商売の事業においては一般的に売上は掛けで行われています。

つまりツケで販売をするということです。

ツケで販売をするわけですから売上代金は後日に販売先から振込などの方法で回収することになります。

売掛金は事業の上ではごく普通に存在する債権です。

そして売掛金は近いうちに販売先から売上代金が回収できるという証拠でもあります。

そのため赤字決算であっても回収が確実視される、つまり販売先からきちんと売上代金が回収されるという売掛金があれば、その売掛金によって近いうちにビジネスローンを返済することができると考えることが可能となります。

また在庫。

在庫が売れればそれは売掛金となって、やがて売上代金として現金が入ってくるものです。

また売れなくても在庫を処分すれば一定の資金が手元に入ってきます。

つまり在庫は一種の現金予備軍です。

そのため赤字決算であっても現金予備軍である在庫を見返りとしてビジネスローンが実行される可能性があるのです。

このようにビジネスローンにおいては赤字決算であっても、売掛金や在庫があればそれをもとにしてビジネスローンが返済することができると考えて実行される例が数多くあるのです。

銀行の融資審査では赤字決算の状態で売掛金や在庫があるからといって融資審査が通る可能性はほぼ0%です。

しかしビジネスローンでは赤字決算であっても売掛金や在庫の存在によりビジネスローンが通る可能性があるのです。

売掛金や在庫があれば赤字決算であってもビジネスローンが実行される可能性がある

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

ファクタリングの代替手段

このように赤字決算であってもビジネスローンの審査が通る可能性は銀行の融資審査より高いです。

しかし赤字決算であってもビジネスローンが絶対に通るわけではありません。

残念ながらビジネスローンの審査が通らずにビジネスローンが利用できないこともあります。

その場合にはファクタリングによる代替手段による資金調達があります。

ファクタリングとは

ファクタリングとはこれから売上代金が回収される売掛金を売却することにより資金調達する手段です。

売掛金は販売先との約束の日になって初めて振込などの方法により売上代金が手元に入ってきます。

この後日にならないと売上代金が手元に入ってこない売掛金を売却することで、すぐに売上代金を手元にする資金調達手段です。

ファクタリングは借入金ではない

ファクタリングはこのように売掛金を売却することで資金を調達する手段です。

したがってファクタリングは借入金ではありません。

そのため赤字決算であろうかどうかは関係がありません。

販売先の支払い能力がしっかりとして売掛金の回収がしっかりとしている場合にはその売掛金の売却、つまりファクタリングにより資金が調達できるのです。

売掛金の売却ですから借入ではありません。

借入ではありませんから赤字決算かどうかはファクタリングの可否判断には関係がないのです。

ビジネスローンが赤字決算でも審査に通ることがある根拠のまとめ

以上、ビジネスローンが赤字決算でも審査に通ることがある根拠についてまとめますと次のようになります。

まとめ

・短期の返済能力とは売掛金や在庫のこと

・売掛金や在庫によりビジネスローンの返済が可能であれば赤字決算であってもビジネスローンは銀行融資以上に通る

・万が一、ビジネスローンが不可の場合にはファクタリングという代替手段がある