銀行融資の種類には信用保証協会保証付融資と信用保証協会の保証を使わない融資、いわゆるプロパー融資の2つがあります。

信用保証協会保証付融資とプロパー融資の費用(コスト)の違いについて説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

信用保証協会付融資とプロパー融資の費用についての質問

近いうちに取引のある銀行から融資を受ける予定です。

銀行からは信用保証協会保証付融資を案内されており、それで融資を受ける予定です。

融資を受ける際には利息や保証料といった費用が発生しますが、プロパー融資の方が費用が安いとも聞きます。

実際のところ、信用保証協会付融資とプロパー融資ではどちらが費用が安いのでしょうか。

信用保証協会付融資とプロパー融資の費用の比較

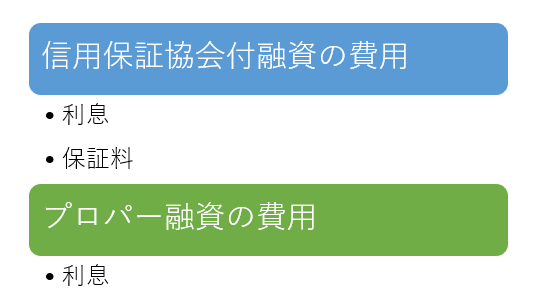

信用保証協会付融資とプロパー融資を利用する際にそれぞれ発生する費用は次のとおりとなります。

なお担保はないものとします。

信用保証協会付融資の費用

信用保証協会付融資の費用は図の通り、銀行に支払う利息と信用保証協会に支払う保証料の2つの合計額となります。

プロパー融資の費用

一方でプロパー融資の費用は銀行に支払う利息のみとなります。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

プロパー融資の方が費用が安いのか?

さて、信用保証協会付融資とプロパー融資の費用を比較すると信用保証協会付融資は利息の他に信用保証協会に支払う保証料の負担があります。

そのため信用保証協会付融資の方がプロパー融資に比べて一般的に費用が多くなります。

しかし単純に信用保証協会に支払う保証料の分だけ費用が高くなるとは言えません。

一般的にプロパー融資の方が費用は安いが保証料の分だけ安いとは単純には言えない

プロパー融資の方が信用保証協会付融資よりも金利が高い

銀行にとって金利とは貸倒リスクに対する対価という側面を持っています。

業績が良好な事業者と業績が芳しくない事業者を比べた場合、どちらが貸倒リスクが高いかと言えば当然に後者の業績が芳しくない事業者となります。

このため銀行の金利は貸倒リスクが高いほど高くなる傾向があります。

では信用保証協会付融資とプロパー融資を比べた場合、銀行にとってどちらが貸倒リスクが高いかといえばそれはプロパー融資となります。

信用保証協会付融資の場合には万が一、事業者が返済できなくなった場合、銀行は信用保証協会から代わりに融資の返済をしてもらえます。

そのため信用保証協会付融資はプロパー融資に比べるとはるかに貸倒リスクが低くなります。

したがって貸倒リスクが相対的に高いプロパー融資の方が信用保証協会付融資に比べて金利が高くなります。

ですので単純に信用保証協会付融資で発生する費用はプロパー融資に比べて保証料だけ高くなるとは言えないのです。

金利はプロパー融資の方が信用保証協会付融資に比べて高い

もっとも大切なことは資金繰りの安定

信用保証協会付融資もプロパー融資も利用する側からすれば同じ融資です。

したがって費用は安い方が良いに決まっています。

しかし銀行は貸倒リスクを心配して信用保証協会付融資なら融資をするがプロパー融資なら融資をしないという判断が結構あります。

事業者にとりもちろん融資にかかる費用の大小ももちろん大切ですが、もっとも大切なことは融資を受けて資金繰りを安定させることです。

そのため資金繰りの安定のために多少の費用の違いには目をつむることも必要な時があります。

事業者にとりもっとも大切なことは融資の費用よりも資金繰りの安定

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

信用保証協会付融資と銀行のみの場合、つまりプロパー融資の費用の違いのまとめ

以上、信用保証協会付融資とプロパー融資の費用の違いについてまとめますと次のようになります。

まとめ

・銀行だけのプロパー融資の費用は利息のみ

・したがって一般的にはプロパー融資の方が融資にかかる費用は安い

・ただしプロパー融資の金利の方が信用保証協会付融資の金利よりも高い

・融資の費用も大切だがもっとも大切なことは資金繰りの安定