資金繰りを安定させるうえでもっとも大きな影響を与える要因が運転資金です。

資金繰りの安定は事業のなかで一番重要なことであり運転資金がいくら必要なのか、所要額を知っておくことがとても大切なことです。

運転資金の所要額を知る方法はいくつかありますが、今回はもっとも簡単に所要額をすることができる方法を融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

運転資金の所要額をもっとも簡単に知る方法

運転資金の所要額をもっとも簡単に知る方法は貸借対照表を利用した方法です。

ものすごく簡単です。

運転資金の所要額は貸借対照表から簡単に知ることができる

貸借対照表のここに注目

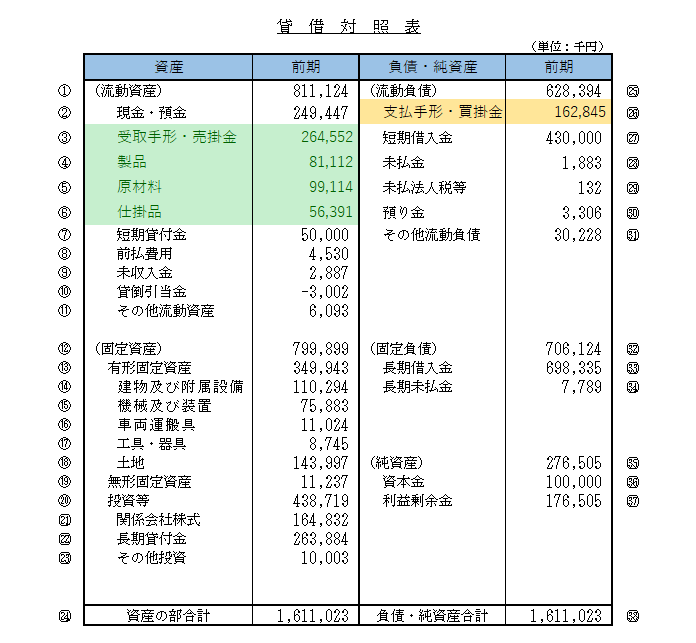

まずは次の貸借対照表をご覧ください。

色掛けをしています③から⑥の部分と㉖の全部で5つの項目だけで必要な運転資金を算出することが出来ます。

なお④から⑥については一般的には「在庫」として一括りされていることが多いですから、実際は貸借対照表の3つの項目だけで必要な運転資金を算出することが出来るのです。

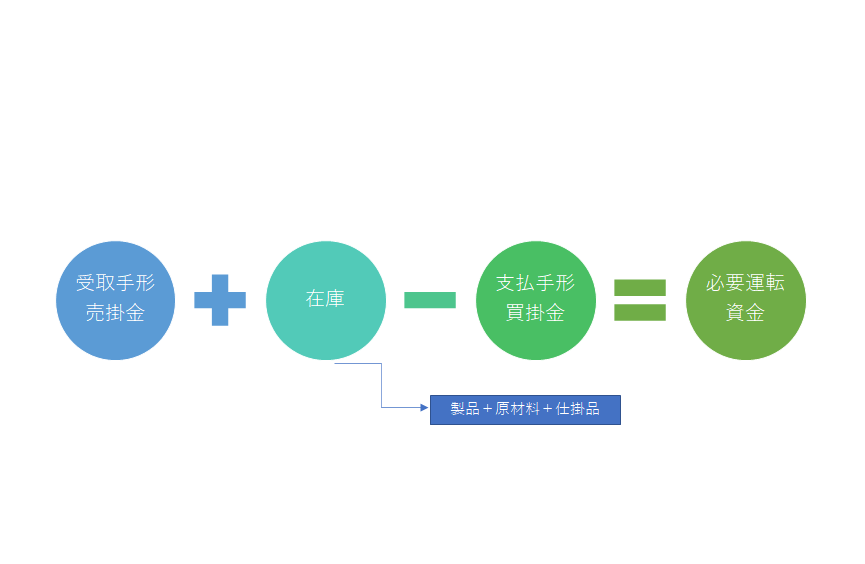

そしてその計算式は次のとおりとなります。

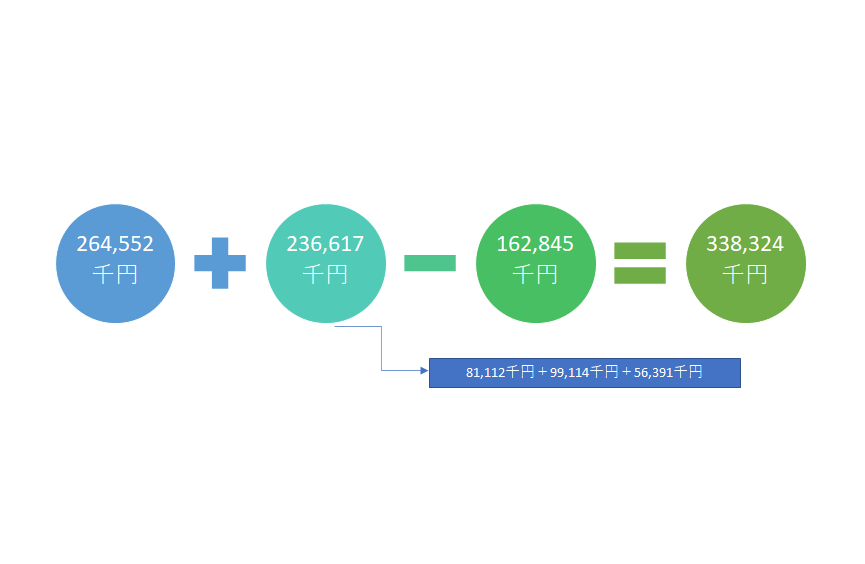

さきほどの貸借対照表のケースで計算してみると次のようになります。

つまりこの会社の場合には運転資金の必要額が338,324千円だということです。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

運転資金の所要額の計算式の考え方について

運転資金の所要額はこのように貸借対照表から簡単に知ることができるのですが、補足でなぜこの計算式から運転資金の所要額が計算されるのかを説明します。

もう一度さきほどの計算式を見てください。

受取手形と売掛金

最初に受取手形と売掛金のところですが、一般的に受取手形と売掛金は売掛債権と呼ばれている。

売掛債権は期日が来れば販売先から代金が現金として回収される性質のものです。

そして回収された現金は今後の仕入資金や従業員の給料などの経費他に必要な資金となります。

言い方を変えますと受取手形と売掛金で将来回収される現金がないと今後の仕入資金や従業員への給与支払資金に困ることになります。

受取手形や売掛金は仕入代の支払いや給料の支払いなどに必要な資金源

在庫

次に在庫についても受取手形と売掛金のケースと同様のことが言えます。

在庫というのはまだ売れていない製品や商品及び製品や商品を製造するために必要な原材料のことです。

在庫は当然ながら将来売れることを前提としています。

そして売れれば受取手形や売掛金に姿を変えることになります。

つまり在庫も将来売れて手元に入ってくる現金は将来の仕入資金や従業員の給料などの経費に充てるための貴重な資金源なのです。

在庫も仕入代の支払いや給料の支払いなどに必要な資金源

売掛債権と在庫はいずれも運転資金の貴重な資金源

要するに受取手形や売掛金といった売掛債権、それに在庫から将来手元に入ってくる現金はすべて事業の継続に必要不可欠な資金なのです。

したがって受取手形+売掛金+在庫は運転資金として必要なもの、つまり運転資金の所要額と考えることができる性質のものです。

支払手形と買掛金

一方で運転資金の所要額の計算式においては支払手形や買掛金をマイナスしています。

どうして運転資金の所要額から支払手形や買掛金をマイナスするのでしょうか?

支払手形や買掛金は将来支払いをしないといけないものなのですが、現時点では支払わなくてもよい性質のものであり現時点ではその支払のための資金がなくても大丈夫なものです。

支払手形や買掛金はツケで物を買っていることですから、将来の期日までは支払わなくてもよい性質のものです。

現時点ではまだ支払わなくてよいために運転資金の所要額からはマイナスをしているのです。

支払手形や買掛金は現時点ではまだ支払う必要がないものであるため運転資金の所要額からはマイナスされる

受取手賀や売掛金、それに在庫により将来手元に入ってくる現金はすべて運転資金として必要なもの、つまり運転資金の所要額に含まれるものです。

一方でまだ支払手形や買掛金は支払わなくてもよいものですから運転資金の所要額からはマイナスをしているのです。

ご理解いただけたでしょうか。

手元資金残高>所要運転資金の姿を目指そう

運転資金の所要額がつかめたら、>手元資金の残高と比較してみましょう。

運転資金の所要額以上の手元資金があれば例えば販売先の1社から突然、代金の支払いを待ってくれと言われても資金繰りをショートさせることなく凌げる可能性があるでしょう。

最低でも必要な運転資金を=手元資金残高を目指してそれを維持しましょう。

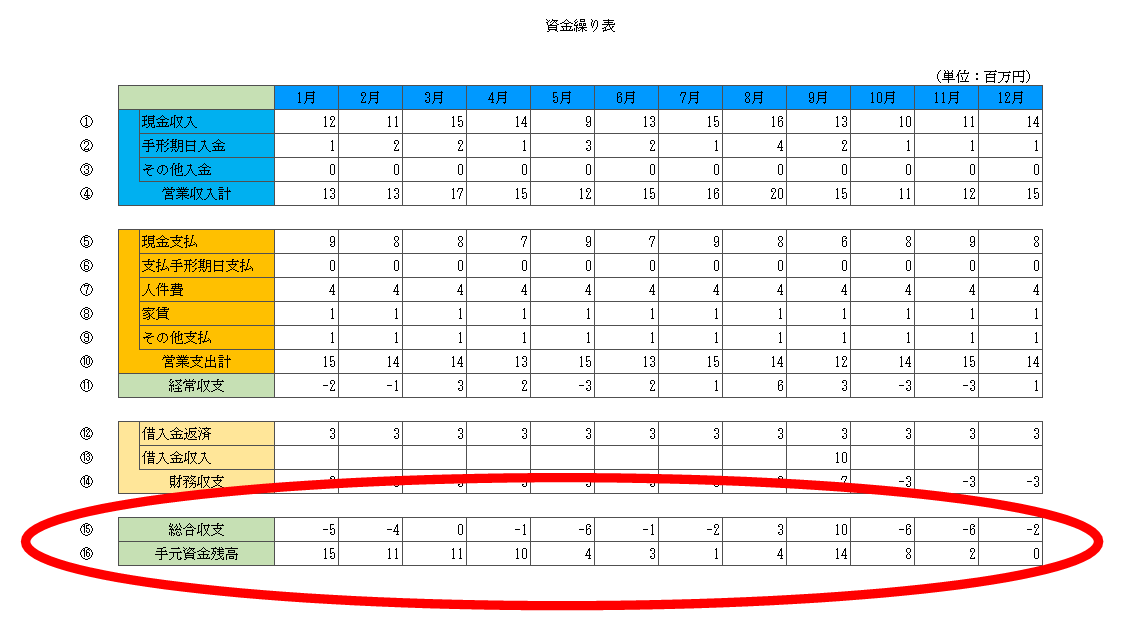

次の図の資金繰り表をご覧ください。

最後の行にある⑯の手元資金残高が運転資金の所要額以上になることを目指しましょう。

最後の行にある⑯の手元資金残高が運転資金の所要額以上になることを目指しましょう。

運転資金の所要額以上の手元資金残高があることを目指す

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

運転資金の所要額を簡単に知る方法のまとめ

以上、運転資金の所要額を簡単に知る方法についてまとめますと次のようになります。

まとめ

・運転資金の所要額は売掛債権+在庫-買掛債務の計算式だけで知ることができる

・運転資金の所要額以上の手元資金残高を目指す