運転資金は事業を行う上で必ず必要となる資金であり、運転資金が調達できなければ資金繰りが破綻しその時点で事業を停止せざるを得ません。

では重要な運転資金を多くの事業者はどのように調達しているかというと多くは銀行からの運転資金の融資です。

銀行に運転資金の融資を申し込む場合のポイントについて融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

運転資金とは

まず簡単に運転資金について整理をします。

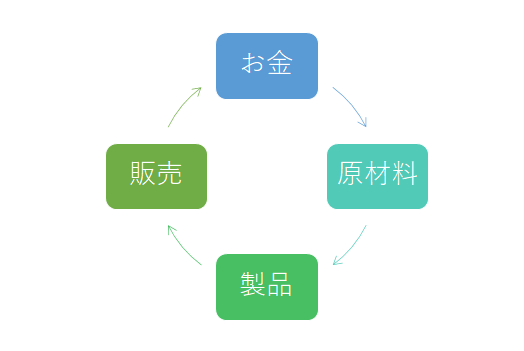

この図は製造業を例にして資金の循環を示しています。

まず手元にある資金を使って製品を製造するための原材料を仕入します。

この時点で手元の資金は原材料に姿を変えました。

そして原材料を使って製品を製造します。

原材料は今度は製品(在庫)に姿を変えました。

その製品が販売されてその販売代金を回収することで資金が手元に入ってきます。

つまり手元にあった資金は製品が販売されて初めて再び手元に戻ってくるわけですが、この間は手元の資金はなくなっています。

しかし事業においてはこの間においても人件費や家賃の支払い、次の仕入代金の支払いなど資金が必要となります。

運転資金とは売上代金が手元に入ってくるまでに間に必要となる資金のことです。

運転資金とは売上代金回収までの資金繰りのつなぎとも表現することができます。

運転資金とは売上代金回収までの資金繰りのつなぎ

運転資金はどれくらい必要?

では運転資金が自身の事業ではいくら必要かは気になるところだと思いますし、資金繰りの安定のためにも運転資金がいくら必要かを把握しておくことが重要です。

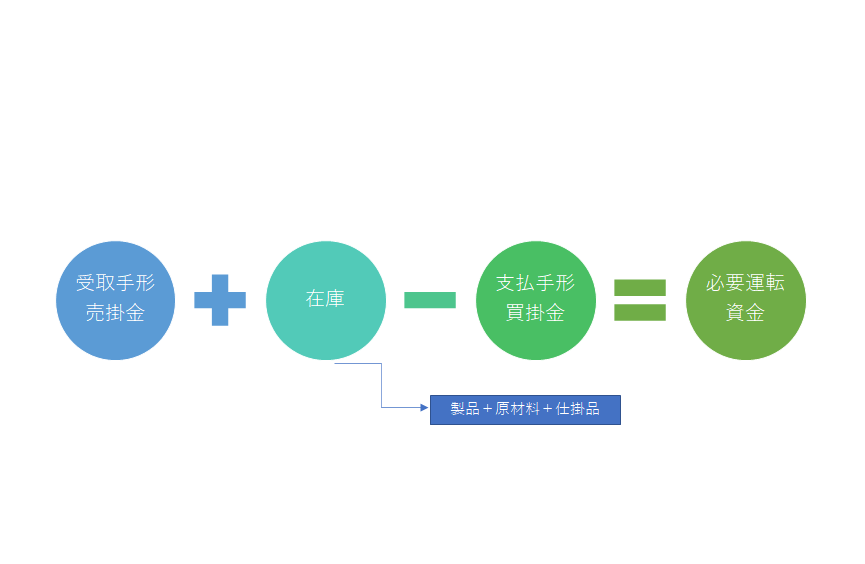

運転資金がいくら必要かは簡単な計算式により把握することができますが、もっとも簡単な方法は貸借対照表から次の計算式により把握することができます。

上の図は運転資金がどれだけ必要なのかを貸借対照表から簡単に算出出来る計算式です。

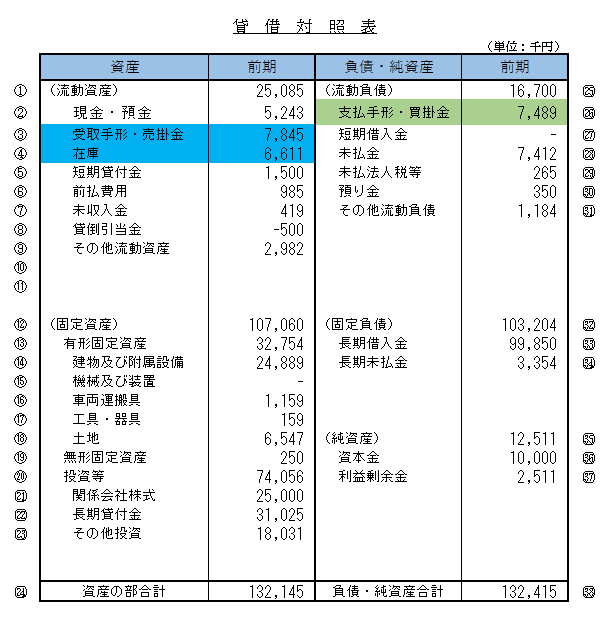

次の貸借対照表をご覧ください。

さきほどの計算式に当てはめて運転資金がどれくらい必要かを計算しますと、

7,845千円+6,611千円-7,489千円=6,967千円

およそ700万円の運転資金が必要だということがわかります。

この700万円の運転資金が準備できなければ資金繰りを維持することができず、事業を継続することは困難となります。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

運転資金の融資に対する銀行のスタンス

運転資金の融資は銀行の融資の多くを占めるものであり、事業活動に欠かせない資金として銀行としても運転資金の融資には原則として真摯に検討を行います。

ただし運転資金の融資申し込みに対して銀行が必ず応じるということはありません。

代表的な例により運転資金の融資に対する銀行のスタンスを説明します。

売上が増加し黒字の場合

売上が増加し利益も黒字の場合には銀行も前向きに運転資金の融資に対応します。

運転資金とはいえ融資ですから銀行としては返済をしてもらわなければなりません。

売上が増加し利益も黒字の場合には返済能力が認めらえると考えられますから、銀行も比較的運転資金の融資に対応しやすくなります。

売上が増加し利益も黒字の場合には運転資金の融資は受けやすい

売上は増加しているが利益が赤字

売上が増加すると原則として必要となる運転資金も増加します。

ところが利益が赤字ということは融資の返済能力の懸念が持たれる状況です。

このような状態で銀行に運転資金の融資を申し込む場合には今後の黒字回復の見通しの説明が欠かせません。

売上が増加している状態では利益の黒字化も一定の現実性が認められます。

黒字回復の見通しを示すことで銀行から運転資金の融資を受けられる可能性は高いです。

利益が赤字の場合には黒字回復の見通しの説明が不可欠

売上が減少し利益が赤字

売上が減少すると一般的に必要となる運転資金は減少します。

それでも運転資金が必要となる理由は純粋な運転資金というよりは赤字のための資金繰りの補填のために融資が必要となります。

この場合には簡単には銀行から運転資金の融資は受けられません。

売上が減少し利益が赤字の状態は融資の焦げ付きへの懸念が高まります。

基本的に銀行としては追加融資よりも現在の融資の回収に軸足を置くようになります。

こういった状態では主力銀行に資金繰りを維持し事業を継続するための融資支援を求めることが現実的な対応と言えます。

ただし追加融資ではなく返済条件の緩和、つまりリスケを銀行からすすめられる可能性もあります。

売上減少で赤字の場合には銀行から運転資金の融資を受けることは困難

必要な運転資金量と現在の借入との関係

上記の業績面のみならず、運転資金が必要な金額と現在の運転資金借入との関係も銀行の融資のスタンスに影響を与えます。

運転資金に対する銀行融資の審査は現在の運転資金借入額が必要な運転資金の範囲内なのか、あるいは必要な運転資金を上回っているのかによって銀行の融資スタンスが異なってきます。

現在の運転資金借入額<必要な運転資金額の場合

まず現在の運転資金借入が必要な運転資金の範囲内にある場合は一応「健全」な借入申込みだと判断します。

運転資金全額の運転資金借入があってもおかしくないのですが、それ以下の運転資金借入しか行っていないということは不足分はいままで自己資金によって賄っていたことを意味します。

必要な運転資金の金額は一種の運転資金借入限度額とも考えることが出来ます。

現在の運転資金借入がこの運転資金借入限度額以下であれば、限度額までは比較的簡単に銀行融資審査は行われます。

ただこの場合でも銀行融資の申込みにあたってはなぜ必要なのかの説明は必要です。

いままで自己資金によって賄っていたものをどうして銀行融資にシフトする必要があるのかということです。

例えば自己資金によって設備を購入するので、今まで運転資金に回していたものが回せなくなったからなどです。

現在の運転資金借入額>必要な運転資金額の場合

一方で現在の運転資金借入額が必要な運転資金を超過している場合には銀行融資の審査は慎重に行われます。

現在の運転資金借入額が必要な運転資金額を上回っているということは、その上回っている部分は運転資金以外の使途に使われていることになります。

よくある例が設備資金に使われていたり、赤字補填に使われている場合です。

銀行融資の審査では実態として何に使用する資金なのかを慎重に検証することになります。

このような場合にはあらかじめ試算表や資金繰り表を準備して、銀行に対して銀行融資を受ける必要があることを十分に説明することが大切です。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

運転資金の融資申込ポイントのまとめ

以上、運転資金の融資申し込みポイントについてまとめますと次のようになります。

まとめ

・売上減少かつ赤字の場合には追加融資よりもリスケをすすめられることもある

・所要運転資金を上回る運転資金融資をすでに利用している場合にはなぜ必要なのかの説明が不可欠