今年は売上が低下して赤字になってしまう可能性が高い。

しかし赤字になれば銀行から融資が受けられなくなってしまうかもしれない。

税理士に頼んで少しでも黒字にした方が良いのかどうか・・・。

赤字でも融資は受けられるのかどうかについて融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

赤字なら赤字のままで良い

「赤字になると銀行の融資姿勢が厳しくなり、必要な融資が受けられなくなってしまう。そのようなことになっては大変だから保険の解約などをして利益を出して黒字にした方が良い」という話を時々耳にします。

確かに赤字になると銀行の融資姿勢が厳しくなるのは事実です。

赤字に対する銀行の一般的な見方

この図は赤字に対する一般的な銀行員が抱く印象です。

銀行としては融資は返済されることを前提にしていますが、赤字ということはその返済が苦しいということを意味しています。

返済できない、つまり銀行が融資を回収できないとなるとそれは銀行にとって損失ということになり避けなければなりません。

このような理由から銀行は赤字先に対しては慎重に融資判断を行うことになり融資姿勢が厳しくなるのです。

赤字になると確かに銀行の融資姿勢は厳しくなる

実態が赤字であれば赤字

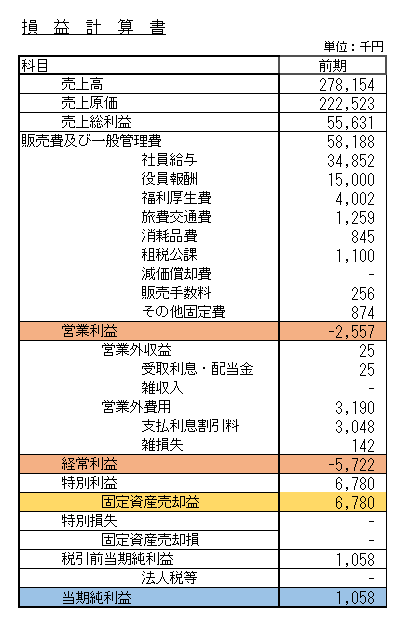

次のある中小企業の損益計算書をご覧ください。

営業利益と経常利益はマイナス、つまり赤字ですが固定資産を売却しそこで生じた利益、つまり固定資産売却益にて最終的な当期純利益は黒字にしています。

しかしこの損益計算書を見て銀行は黒字だとは考えません。

実態は赤字だと銀行は考えます。

固定資産の売却というのは毎期毎期発生するわけではありません。

その期限りと考えるのが妥当でしょう。

銀行は真の利益を見ている

銀行が見ていると赤字か黒字かの部分は本業での利益です。

本業での利益は営業利益です。

この営業利益が赤字であればどれだけ固定資産を売却して利益を捻出しても銀行は赤字だと考えるのです。

営業利益が赤字であれば銀行は赤字だと断定する

赤字でも融資は可能か

では赤字だと銀行から融資が受けられないのかと言えば、そうでもありません。

実際に銀行は多くの赤字会社に融資を行っています。

赤字でも融資が受けられるかどうかは一言で言えば今後の改善見込みです。

どのようにして赤字から脱却するのか

赤字なら赤字で良いのです。

特別利益を出して最終的に黒字にしても銀行の融資姿勢が変わるようなことはありません。

赤字として銀行は融資判断を行います。

バラ色ではなく着実な業績改善見通し

大切なことは今後どのようにして赤字を黒字化していくかの具体策です。

その具体策はバラ色のものである必要はありません。

バラ色の改善計画はかえって逆効果です。

バラ色の計画を見せられても何の根拠もなければ、単に融資を受けるために作文をしているだけと銀行は考えます。

銀行も簡単に赤字から黒字化が実現するとは思っていません。

少しずつでも実現可能性が高い具体策を立てて、着実に黒字化に向かっていく方が銀行としては望ましいとすら考えています。

この黒字化に向けた具体策を銀行が理解すれば、少なくとも資金繰りを維持するために必要な資金を銀行は融資するものです。

つまり赤字でも融資をするのです。

銀行としても融資先を簡単に倒産させてしまうわけにはいきません。

業績の改善の見込みがあるのであれば事業継続ができるように融資により資金繰りを支援を銀行は行うものです。

黒字化に向けた具体策を銀行に相談することも良いでしょう。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

赤字でも融資は大丈夫か、黒字にした方が良いか?のまとめ

以上、赤字でも融資が受けられるかどうかについてまとめますと次のようになります。

まとめ

・決算書を小細工して最終黒字にする必要はない

・赤字でも融資が受けられるかどうかの分岐点は今後の業績改善見込み

・バラ色ではなく具体性のある計画が望ましい