事業活動において売上の確保以上にもっとも重要なことは資金繰りを安定して維持することです。

どれだけ売上が増加しても資金繰りがショートすればその時点で事業は破綻します。

資金繰りの維持において大きなポイントとなるのが運転資金の確保です。

銀行から運転資金の融資を受けるポイントについて融資担当の銀行員が説明をします。

目次

事業においてもっとも重要なことは資金繰りの安定

事業においてもっとも重要なことは売上を確保することでありません。

事業においてもっとも重要なことは資金繰りを安定して維持させることです。

事業でもっとも大切なことは売上ではなく資金繰りの確保

資金繰りの怖さ

時々黒字倒産と言う言葉を耳にされることがあると思います。

黒字ですから売上も確保され利益も確保できているのです。

それにもかかわらず倒産するという事態は、ただ事ではありません。

黒字倒産の一番の理由は資金繰りがショートしてことです。

資金繰りがショートすればそれだけ売上が増えていても、どれだけ儲かっていても事業はその時点で破綻し倒産してしまうのです。

資金繰りがショートすればどれだけ売上・利益が確保されていても瞬時に倒産してしまう

資金繰りの要は運転資金

資金繰りを維持する上でもっとも注意をしなければならないことは運転資金の確保です。

運転資金は資金繰りの大半を占める要素です。

運転資金が確保できなければ資金繰りは破綻して倒産に至ります。

資金繰りの管理の最重要なことは運転資金

管理者がお勧めするビジネスローン3選

1.歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローンです。2.来店不要で手続きが完結するビジネスローンです

保証人不要の事業資金

3.最高1億円までのビジネスローン

法人専用の資金調達ビジネスローン【HTファイナンス】

運転資金とは

運転資金とは企業が経営を維持するために必要となる資金のことです。

運転資金が必要となる仕組み

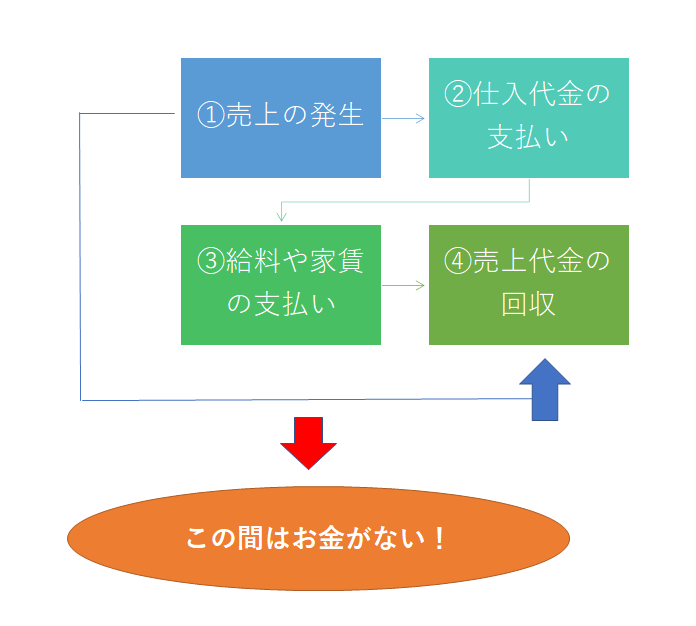

この図は運転資金が必要となる仕組みを簡単に示したものです。

売上代金は仕入資金の支払いや人件費などの経費の支払いになくてはならない資金です。

しかし多くの事業は掛売りで行われています。

掛売りでは売上が発生した時点では販売先から売上代金の支払いはありません。

販売先との約束に基づき、後日になって振込などの方法で販売先から売上代金を回収することになります。

そのため仕入代金の支払いや人件費などの経費を支払う時点ではまだ手元に売上代金が入ってきていない可能性が多分にあります。

しかし売上代金がまだ販売先から支払いを受けていないからといって仕入代金の支払いを後にすることはできません。

それでは仕入先からは今後仕入をすることができなくなります。

従業員に給与の支払いを後日にしてくれとは言えません。

そのようなことでは従業員のモチベーションは下がり、退職していく従業員も必ずいるはずです。

売上代金が回収されるまでに必要となる資金が運転資金

つまり運転資金とは売上代金が回収されるまでの間に必要となる資金のことです。

運転資金がなければ仕入代金を支払ったり、従業員に給与を支払ったりすることができなくなり資金繰りが破綻し倒産に至ってしまいます。

この運転資金の確保こそが資金繰りを安定して維持するためにもっとも大切なことです。

運転資金の確保こそが資金繰りを安定して維持する最大のポイント

運転資金の融資のポイント

それでは銀行から運転資金の融資を受けるためのポイントを説明します。

まずは取引条件を説明する

銀行に運転資金の融資を申し込む場合のポイントの1つは事業の取引条件を明確に説明をすることです。

取引条件とは次のとおりです。

取引条件

・一定の在庫の保有が必要であれば適正な在庫量。月商の1ヶ月分など。

・仕入の取引条件。つまり月末締めの翌月末支払など仕入条件。

銀行に運転資金の融資を申し込むと必ずこの取引条件の質問を受けます。

この取引条件の質問に答えられないと銀行の融資審査は前には進みません。

質問に答えられるように取引条件を整理しておいてください。

運転資金が必要な理由を説明する

運転資金の融資の申し込みポイントの2つめは運転資金が必要となる理由を明確にすることです。

運転資金が必要となる理由は次のとおりです。

運転資金が必要となる理由

・売上回収条件は延びた

・仕入条件が短くなった

・在庫を今までよりも積み増しする必要がある

運転資金が必要となる理由はこれら4つに集約されます。

どの理由に該当するのは確認をしておいてください。

さきほどの取引条件とともになぜ運転資金の融資が必要なのかは銀行から必ず質問を受けます。

試算表を準備する

運転資金の融資の申し込みポイントの3つ目は足元の業績の状況が説明できるようにしておくことです。

決算書の提出はもちろんのことですが、運転資金の融資を銀行に申し込むと決算期以降の現在の業績の状況の説明を必ず求められます。

足元の業績の状況を説明する上で欠かせないのが試算表です。

銀行からは必ず試算表の提出を依頼がありますから、事前に提出ができるように試算表の準備をしておいてください。

足元の業績説明資料として試算表を準備しておく

必要な運転資金の水準を知っておく

資金繰りを安定して維持する上では日頃から運転資金はどれくらい必要なのかを予め把握しておくことをおすすめします。

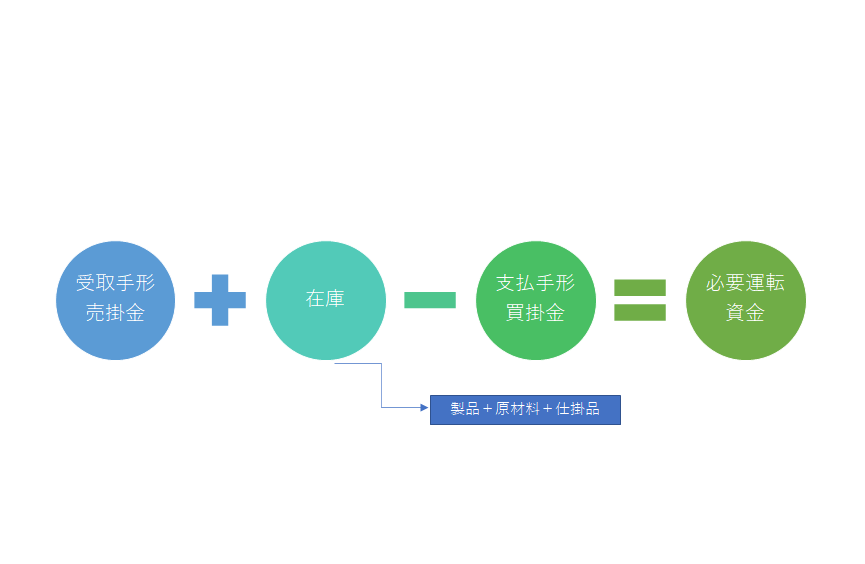

必要な運転資金の水準の把握方法

運転資金は決算書の貸借対照表から簡単に算出することが出来ます。

多くの企業では売上は掛売りで行われますから、売上が発生してからその売上金を最終的に現金で回収するまではタイムラグがあります。

そして通常の場合、売上金を現金として回収するまでの間に仕入資金の支払いや従業員の給与などの経費の支払いなどが先行します。

つまり売上金の現金回収までの間に一定の資金の立替が発生します。

この立替金が運転資金なのです。

運転資金を自己資金にて賄えることが出来ればよいのですが、賄えない場合にはどこからの資金の調達が必要となります。

多くの企業はその資金を銀行融資にて調達しているわけです。

運転資金の融資期間

さきほど説明したように運転資金は掛売りで発生した売上金の現金回収までのつなぎですから、運転資金は原則売上の現金回収にて返済することになります。

したがって例えば3ヶ月などの短期融資が原則となります。

しかし一旦返済しても、再び資金の立替が発生しますから、企業は運転資金融資を返済してはまたすぐに借入することが必要となり、手続き的に煩雑となります。

したがって期間が1年とか3年などの長期にて融資を受け、分割返済の形態を取る場合もあります。

経常運転資金融資の注意点

運転資金は多くの企業が必要とする資金ですから、銀行融資の代表的な資金使途として銀行も比較的融資がしやすい資金です。

しかしよくある事例ですが、理論上の運転資金額を超える融資が行われています。

つまり取引銀行すべてから融資を受けている運転資金融資の合計額が理論上常運転資金額を超過しているのです。

これは運転資金として借入した銀行融資の一部が運転資金以外の使途、例えば設備資金などに流用されていることになります。

このような状態の場合には、運転資金として銀行融資の申し込みを行っても、簡単には審査が通らない場合があるのです。

さきほど説明をしたように運転資金の所要額は貸借対照表から簡単に計算することが出来ます。

したがって一度、運転資金として借入している銀行融資の合計額と運転資金の金額とを比較し、運転資金として借入している銀行融資の合計額が運転資金内に収まっているかどうかを確認してください。

銀行から運転資金の融資を受けるポイントのまとめ

以上、銀行から運転資金の融資を受けるポイントについてまとめますと次のようになります。

まとめ

・適正な在庫量を整理しておく

・仕入の支払条件を整理しておく