銀行の融資審査はいろいろな項目を見ていますが、今回の他の銀行との取引状況が融資審査にどのような影響を与えるのかを説明します。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

まずは借入金の水準を確認

借入金についてはまずその水準がどの程度かということです。

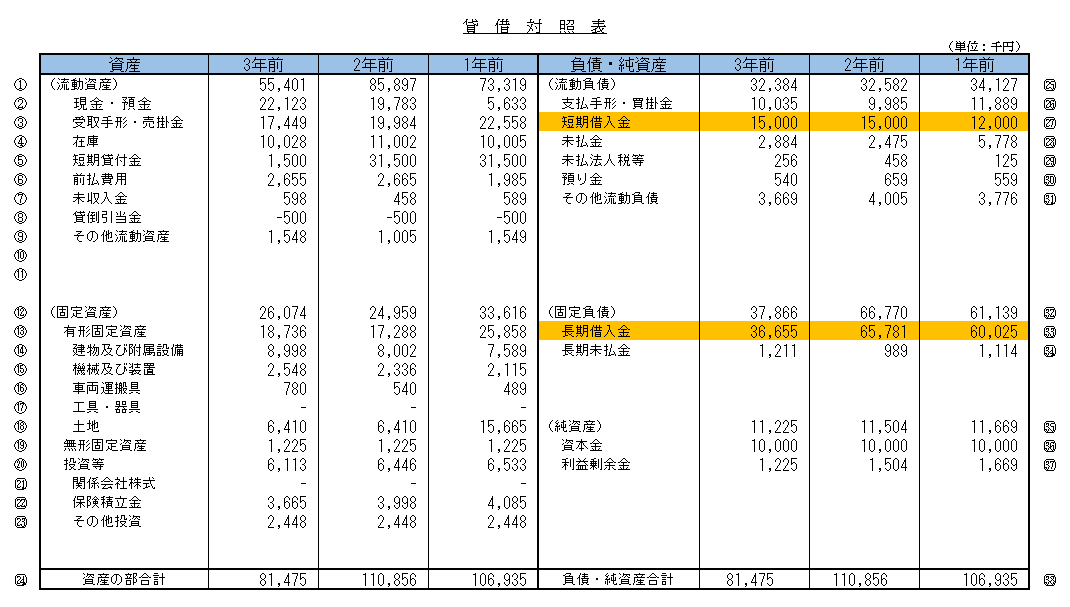

上記の貸借対照表の例で言いますと短期借入金と長期借入金の合計額は1年前で72,025千円となっています。

仮にこの会社の年商が5億円であったとすると、年商対比の総借入金の水準はおよそ14%です。

年商対比の水準が14%であれば決して多いとは言えませんね。

金融機関も同様の考え方です。

一方でこの会社の年商が1億円であった場合はどうでしょうか。

年商対比の総借入金の水準はおよそ72%となります。

会社の事業内容によっても異なりますが、不動産賃貸業等ではなく製造業とか小売業、卸売業、サービス業であれば総借入金の水準が総借入金の72%というのは明らかに過大です。

返済負担も重いと考えられますし、利息負担も大変でしょう。

他の銀行の支援状況

ところで銀行は借入金について決算書に添付されている勘定科目明細に記載されている取引銀行毎の借入残高推移を注視しています。

例えばある融資先から運転資金の相談を受けたとします。

ある銀行の融資残高が減っている

ここで他の取引銀行がここ数年、新規の融資を実行しておらず残高が減少している場合、なぜ融資を実行していないのかを気にします。

業績が特段不芳でなければ融資が増えないまでも残高がほぼ維持されていてもおかしくはありません。

特に主力の銀行の融資残高が減少傾向にある場合には、「決算書ではわからない何がネガティブなことがあるのか?」と疑心暗鬼になります。

他の銀行が融資残高を減らしていく中で自行だけが融資を伸ばしている場合、自行の融資は運転資金ではなく他の銀行の返済資金に回っているとも考えられます。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

他の銀行融資返済のしわ寄せ?

また他の銀行が設備投資の資金を融資している中で、その銀行が運転資金の支援をしていない中で自行に運転資金の申し込みがある場合を考えてみます。

このケースの場合、実は融資先が設備資金の返済が苦しいために、自行に運転資金と称して融資相談がされていることが考えられます。

実際、よくある事例です。

この場合、自行はなぜ他の銀行の設備資金借入の返済を補填しないといけないのかという判断になります。

仮にそうであるならば、今回の融資はお断りし、その銀行に資金繰りの相談をするように対応することになるでしょう。

このように他の銀行の動向は与信判断に重要な影響を及ぼす判断材料です。

銀行ごとの融資シェアがほぼ毎期毎期同程度の水準を維持することが安定した銀行との取引のコツになります。