赤字決算先に対しては基本的に銀行の融資姿勢は厳しいものとなります。

しかし赤字決算先に対しても銀行が融資に応じる事例はたくさんあります。

赤字決算でも銀行から融資を受けられる方法や条件について融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

赤字決算でも銀行融資を受けるための基本知識

まずは赤字決算でも銀行から融資を受けるための押さえておきたい基本的な知識を整理します。

赤字決算とは何か?基本の解説

最初にそもそも赤字決算とは何かについて説明をします。

赤字とは利益がマイナスのことですが、わかりやすく説明するために現金ベースで置き換えて赤字とは何かを説明します。

赤字を現金ベースで考えると入ってくるお金よりも出ていくお金の方が多い状態で赤字です。

実際に利益がマイナス、赤字となれば手元にある資金は必ず減少します。

入ってくるお金よりも出ていくお金の方が多いわけですから、当然に手元にある現金は減っていきます。

このような赤字の状態が続けば手元にある現金はどんどん減っていき、やがて底をつきます。

手元にある現金が底をつくということは資金繰りがショートすることです。

資金繰りがショートすれば、事業は破綻、つまり倒産します。

赤字とは手元の現金が減っていくことであり、資金繰りが悪化する

赤字決算と融資の関係: 銀行の視点

では銀行の視点から赤字決算はどのように考えているのかを説明します。

当たり前のことですが、融資を返済するには預金や手元に現金がないと返済することはできません。

事業活動においては銀行への融資の返済のほかに材料仕入の支払いや、人件費の支払い、家賃などの経費の支払いなどさまざまな支出があります。

銀行への融資の返済のみならず、材料仕入の支払いなどすべての支払いを行わないと事業を継続することはできません。

これらの支払いをきちんと行うには何よりも資金繰りが安定していることが絶対条件です。

資金繰りが安定していなければ融資の返済や各種の支払いができなくなる可能性が高くなります。

赤字はこの資金繰りをひっ迫させる要因です。

なぜなら赤字とは入ってくるお金よりも出ていくお金の方が多い状態だからです。

そのため銀行の視点から赤字決算を見るとそれは融資の返済ができなくなる可能性が高いということです。

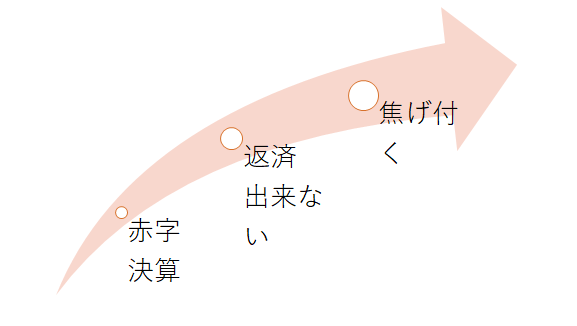

この図は赤字決算に対する銀行の視点を簡単に示したものです。

要約すると赤字は融資の返済ができないということです。

赤字決算に対する銀行の視点は融資の返済ができないということ

銀行が重視するポイントは?赤字時の注目点

銀行の融資業務においてもっとも大切なことは融資のボリュームを増やすことではありません。

銀行の融資業務においてもっとも大切なことは融資を最後まで回収することです。

もし融資を最後まで回収することができなければ、それは融資の貸倒という損失を銀行が被ることになります。

銀行も株式会社ですから利益を獲得しなければなりません。

この点から融資が最後まで回収されずに貸倒という損失を発生させることは何としても避けたいところです。

返済能力を重視

融資を最後まで回収される前提条件は融資先がきちんと最後まで返済を行ってもらうことです。

担保を取っていればそれで銀行は融資を回収できるといわれる場合もありますが、担保はいざという時の融資の二次的な回収手段です。

担保を取らない融資もたくさんあるわけですから、何よりも融資を受けている側がきちんと返済をしてもらうことが前提条件なのです。

そのため銀行の融資審査においては融資先が安定した返済能力を持っているかどうかを最大の審査ポイントとして検証を行っています。

仮にどれだけ担保が取れるケースであっても、融資先に返済能力がない、あるいは非常に弱いと判断できる場合には銀行は融資を行いません。

融資先の返済能力の有無が銀行がもっとも重視するポイントです。

融資審査で銀行が重視するポイントは担保の有無ではなく返済能力の有無

赤字は返済能力がないあるいは乏しいということ

赤字というのは何度も申し上げますが、現金ベースで考えると入ってくるお金よりも出ていくお金の方が多い状態です。

赤字が続けば当然に資金繰りが悪化し、返済などとても不可能な状態になってしまいます。

つまり銀行から見て赤字は融資の返済能力がない、あるいは非常にぜい弱だということなのです。

銀行から見て赤字は融資の返済能力が認められないということ

そのため赤字先に対しては銀行の融資は非常に厳しくなるのです。

赤字決算でも融資を受けられるケースと可能性

では銀行は赤字決算であると融資をしないのかといえば、それはそうではありません。

実際に銀行は多くの赤字決算の事業者に新規の融資を行っています。

では赤字決算でも銀行から融資を受けられるケースとはどのようなケースなのかを説明します。

赤字決算が一時的な要因であるケース

赤字決算でも銀行から融資が受けられるケースの最初は赤字決算の理由が一時的な要因であるケースです。

例えば次のような要因は赤字が一時的な要因だと考えられます。

赤字の要因が一時的な考えられるケース

・遊休となっている不動産を売却し売却損が発生した

・不良化して適正価格では販売できる見込みがない在庫を処分して処分損が発生した

これらの要因に共通することは毎年発生するようなものではないということです。

役員の退職は毎年発生するものではありません。

所有不動産の売却も毎年発生するものではありません。

いずれもその年だけに発生した一時的な要因です。

役員退職金を支払ったために赤字決算になったとしても、この赤字は一時的なものであり本業が黒字であれば来年は黒字決算に回復する見込みが高いと考えられます。

一時的な要因での赤字決算は本質的な赤字決算ではありません。

このように赤字決算の要因が一時的な事柄が要因である場合には、赤字決算であっても銀行から融資が受けられる可能性が高いと言えます。

赤字の要因が一時的な要因である場合には、赤字決算であっても銀行から融資が受けられる可能性は高い

近々黒字化する可能性が見込める場合

足元は赤字決算でありここしばらく赤字であったが、年々その赤字幅が縮小しており来年とか再来年に黒字化する可能性が十分にあると見込める場合には、赤字決算であっても銀行から融資を受けられる可能性が高まります。

さきほども説明をしましたが、赤字は端的に言えば融資の返済ができないということを意味します。

しかしその赤字幅が縮小してきており、近いうちに黒字決算になる見込みが高い場合には、融資の返済能力が回復してきていると考えることができます。

このようなケースでは赤字決算であっても銀行から融資が受けられる可能性が高まります。

近いうちに黒字決算が見込まれる場合には赤字決算であっても銀行融資が受けられる可能性が高まる

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

2期連続・3期連続赤字はどう影響する?

では赤字決算が2期連続とか3期連続のように赤字が続ている場合、銀行融資にはどのように影響してくるかを説明します。

銀行が融資をしたくない赤字決算の種類

さきほど赤字決算であっても銀行融資が受けられるケースをご紹介しましたが、この逆が銀行が融資をしたくないケースだと言えます。

赤字が続いているいうことは融資の返済能力がほぼない状態です。

仮に銀行が追加融資を行ったとしても、その後も赤字であれば将来の貸倒懸念がある融資量が増えるだけです。

つまり貸倒という損失を銀行が被る金額が増えるだけとなります。

それにも関わらず銀行が融資を行うということはあり得ません。

赤字が続いており回復の兆しが見えない場合には銀行としては融資をしたくはありません。

新規融資よりもリスケによる資金繰り支援を優先して銀行は検討を行うこととなります。

赤字が続いて回復も兆しが見えない場合には銀行は融資を行わない

2期連続赤字・3期連続赤字の場合

2期連続赤字や3期連続赤字は文字通り赤字が続いている状態です。

したがって原則として銀行は融資をしたくない部類に含まれます。

しかしその赤字額が縮小してきており、近いうちに黒字決算になるといった業績の回復が期待できる場合には銀行が当面の資金繰り支援として新規融資に応じる可能性はあります。

業績回復の見込みがある場合には2期連続赤字・3期連続赤字であっても銀行が新規融資に応じる可能性がある

業績改善計画の具体的な説明を

2期連続赤字・3期連続赤字の場合には銀行は今後もずるずると赤字が続いてしまうのではないかとの懸念を持って臨むことになります。

この銀行が抱く懸念を払しょくすることが優先して行うべきことです。

そのために今後の業績改善計画を銀行に示す必要があります。

業績改善計画でやってはいけないこと

この業績改善計画においてやってはいけないことはバラ色の見通しで説明を行うことです。

このようなバラ色の業績改善計画を銀行が信用することは一切ありません。

信用するどころかむしろ無責任だと銀行は考えます。

バラ色の業績改善計画は無責任だと銀行は感じて融資は受けられない

具体的で保守的な業績改善計画が良い

銀行に説明する業績改善計画はバラ色のものではなく、具体的な材料に基づく保守的な内容のものでなければなりません。

販売先への具体的な今後の受注見込みやコスト削減の具体的な対応策などを盛り込んだ具体的な材料に基づく保守的な業績改善計画を意識してください。

この具体的な材料に基づく保守的な業績改善計画に銀行の一定の理解が得られると2期連続赤字・3期連続赤字であっても銀行から資金繰りを支援するための追加融資の可能性が出てきます。

具体的な材料に基づく保守的な業績改善計画により2期連続赤字・3期連続赤字であっても銀行から融資が受けられる可能性が出てくる

業績改善計画の策定は銀行に相談ができる

銀行は融資先に対するコンサルタント機能の発揮を金融庁などの当局から強く求められています。

そのため業績改善計画の策定にあたっては銀行に相談すれば、銀行も一緒になって考えてくれます。

創業赤字の場合の融資相談のポイント

業歴が何十年もある事業者ではなく創業して間もない事業者もいます。

そして創業後しばらくは売上などの業績が安定していませんから、赤字になる可能性が相対的に高いことは事実です。

このため業歴が長い事業者の赤字と創業後間もない事業者の赤字は同じ土俵で見ることができない側面があります。

業歴が長い場合の赤字と創業後間もない時期の赤字は少し違う

月次の業績資料を準備して融資の相談を行う

創業後間もない時期の赤字はある面でやむを得ない事情もあります。

このため銀行も創業後間もない赤字の事業者からの融資相談にはこの事情も勘案して臨むことになります。

創業後間もない時期での融資相談時にはぜひ月次の業績資料を準備してください。

月を経るごとに売上が増えて利益も増えている状況がわかれば、銀行は資金繰りの維持に必要な運転資金の融資には前向きに検討を行う傾向にあります。

逆に月を経ても売上が安定せず、利益も赤字の状態が続いている状態ではいくら創業赤字であっても容易に銀行から融資を受けることは難しいです。

業績が伸びている状態が確認できなければ、今後も赤字が続き融資の返済に懸念が生じるからです。

創業赤字の場合には月次の業績資料を準備して業績の伸展が確認できれば融資の可能性が高まる

開業資金の融資を受けている場合は難しい

ただしどれだけ月次の業績が伸展していても、創業時に開業資金の融資を受けている場合には創業赤字だからといって簡単に融資を受けることはできません。

なぜなら開業資金の融資にて当面必要な資金は調達済みだと銀行は捉えているからです。

それでも資金繰りが苦しいということは、開業資金融資を受ける際に提出した事業計画通りに事業が進んでいないことを示していることになります。

今後、計画通りに事業が伸展する保証もありませんから創業赤字だからといって容易に銀行が融資に応じることはありません。

開業資金の融資を受けている場合には創業赤字だからといって容易に銀行から融資を受けることは難しい

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

赤字の場合の銀行融資以外の資金調達方法

赤字でも銀行融資が可能なケースがあることを紹介してきましたが、赤字の場合には銀行融資のハードルが高くなることは事実です。

そのため銀行融資が受けられないことももちろんあります。

このような状況での資金調達の方法をいくつかご紹介します。

ノンバンクのビジネスローン

最初はカード会社や信販会社、消費者金融会社が取り扱いをしているビジネスローンによる資金調達です。

ビジネスローンの審査基準は銀行融資の審査基準よりも一般的には低く設定されています。

そのため赤字のために銀行から融資が受けられない場合でもビジネスローンであれば審査に通り融資が受けられる可能性があります。

ビジネスローンは銀行融資の比べて金利が高いというデメリットがあります。

しかしビジネスローンにて資金調達を行い資金繰りが維持できるのであれば事業を継続することができます。

事業においてもっとも大切なことは売上を伸ばすことではなく、資金繰りを維持することです。

資金繰りが維持できなければ、その時点で即時に事業は破綻、つまり倒産することになってしまいます。

資金繰りを維持して事業を継続するという観点からはビジネスローンの利用は貴重な方法となります。

銀行融資より審査基準が低いビジネスローンであれば赤字でも融資が受けられる可能性がある

ファクタリングの利用

ファクタリングとは売掛債権を売却することで資金を調達する方法です。

飲食店などの現金商売を除き、多くの事業は掛売りで行われています。

掛売りですから現金商売のように売上が発生した時にその代金を受領することはありません。

売上代金は販売先との取り決めにより後日になって販売先からの振込などの方法によりようやく売上代金を受領することになります。

要するにはすぐに売上代金が手元に入ってこないということです。

売上は発生したもののまだ売上代金を受け取っていない債権のことを売掛債権と呼んでいます。

ファクタリングとはこの売掛債権を売却することにより販売先から代金を受領する前に売上代金を回収する方法です。

つまり早く現金が手元に入ってくることになりますから、それだけ資金繰りを安定させることができます。

ファクタリングの利用により早期に売上代金が回収でき資金繰りを安定させることができる

ファクタリングは融資ではない

ファクタリングは売掛債権をファクタリング会社に売却をするわけですから、融資ではありません。

融資ではありませんから返済もあります。

販売先が決まった期日に振込で売上代金を支払うことによるファクタリングは終了します。

ファクタリングは融資ではない。そのため返済もない。

赤字決算での銀行融資の相談実例

それでは以下では実際の赤字決算の事業者から銀行融資の相談を受けた管理者の経験実例をご紹介します。

運送業からの融資申し込み

トラック運送業の中小企業からの融資申込みを受けています。

年商規模は5億円程度。

景気低迷の影響で業績は苦労されていますが、直近決算ではかろうじて黒字を確保しています。

ただ借入金が3億円程度と年商の半分を超過しており、いわゆる借入過多の体質にあります。

このため年間の借入返済額は4,000万円ほどあり、銀行融資の返済が資金繰りの大きな圧迫要因となっています。

売上減少で赤字

今回、この中小企業からさらに3,000万円の融資申込みを受けました。

今期の予想は赤字。

赤字の主な要因はやはり売上の低下です。

このため営業収入も減少しており、原価や経費支出を除くと、ほとんど資金余裕がない資金繰り状態で、銀行融資の返済原資が期待出来ない状態です。

このような取引先への追加融資は、銀行の融資原則から考えればお断りせざるを得ない案件です。

しかし簡単に断れない事情があります。

主力銀行であると・・・

それは長年の圧倒的主力先であること。

さきほど借入金が3億円ほどあると述べましたが、その8割は当行からの融資です。

資金繰りのほとんどは当行に依存しているといっても過言ではない状態です。

現在の業績や資金繰り状況では、当行以外の他の金融機関から融資が受けられる可能性は低いと考えざるをえず、まさに当行が取引先の生死を握っていると言えます

ここは銀行としても慎重に考えなければならないところです。

銀行の社会的役割の問題と置き換えることも出来ます。

ただ銀行の社会的役割だけで、返済に懸念が大きい取引先に融資を行うわけには行きません。

融資を行うだけの理由付けが必要です。

本件の場合は、保全が確保出来ることです。

つまり新たな不動産担保の提供で追加融資のすべてがカバー出来る状況にあることです。

当行が取引先の事業継続を支える立場にあり、資金繰りの支援をしなければならない責任があることと、不動産担保にて追加融資の保全が確保出来ることを理由に今回の追加融資の申し出には応諾することとしています。

赤字決算でも銀行融資を受けられる方法とその条件のまとめ

以上、赤字決算でも銀行融資を受けられる方法についてまとめますと次のようになります。

まとめ

・赤字額が年々減少し、近いうちに黒字化の見込みがある場合には銀行融資が受けやすい

・具体的で保守的な業績改善計画の説明により銀行融資の可能性が出てくる