手形貸付は銀行の融資の中でも証書貸付と並んで代表的な融資の1つです。

ここでは手形貸付の意味と手形貸付の特徴について説明をします。

融資担当の銀行員が説明をします。

目次

手形貸付とは

受取人を銀行宛にして約束手形を振り出し、この約束手形が融資の証拠書類となって銀行から融資を受けるものです。

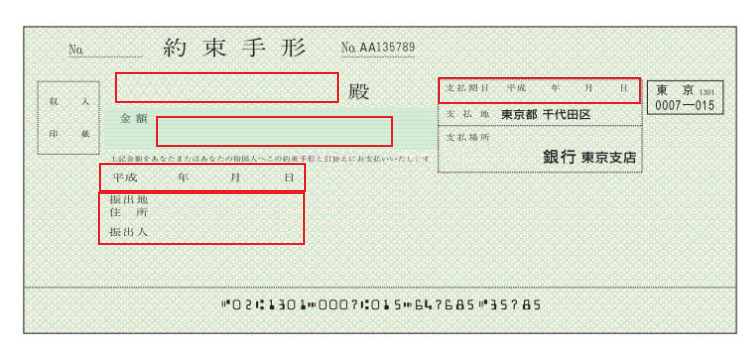

これは銀行に手形貸付の融資で差し入れする約束手形のひな型です。

一番の上の〇〇殿の部分には株式会社××銀行のように融資を受ける銀行名を記入します。

つまりこの約束手形の受取人は銀行ということです。

そして金額欄は融資額となります。

金額欄の下の日付の部分は手形貸付の融資を受ける日付けとなります。

日付の下の振出人は融資の債務者、つまり手形貸付の融資を受ける会社や個人事業主となります。

最後に右欄の支払期日の欄には手形貸付の融資の返済期日を記入することとなります。

このような約束手形を融資の証拠書類として銀行に差し入れることで手形貸付の融資は実行されます。

管理者がお勧めするビジネスローン3選

1.歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローンです。2.来店不要で手続きが完結するビジネスローンです

保証人不要の事業資金

3.最高1億円までのビジネスローン

法人専用の資金調達ビジネスローン【HTファイナンス】

手形貸付の融資の特徴

手形貸付の融資の特徴としては融資期間と資金使途の2つがあります。

手形貸付の融資期間

一般社会で利用されている約束手形は通常、数ヶ月後に支払うことを約束して相手方に代金の代わりとして交付をするものです。

この影響もあるのか一般的に手形貸付で実行される銀行の融資の期間は短期となります。

つまり短期融資においてよく手形貸付の融資の形態が利用されるのです。

短期と長期の区分けは1年です。

融資期間が1年以内のものを短期融資、融資期間が1年超のものを長期融資と考えてください。

手形貸付の資金使途

銀行の代表的な融資である運転資金融資にはよく手形貸付が使われます。

運転資金というのは売上回収までの資金繰りのつなぎ的役割ですから、原則として短期間の融資になります。

そのため短期融資によく用いられる手形貸付が運転資金融資にはよく使われるのです。

手形貸付の書換

もっとも運転資金は繰り返し発生する性質があります。

売上回収までのつなぎ資金ですが、事業は日々継続して行われていますから売上回収までのつなぎ資金は繰り返し必要となります。

そのため運転資金の手形貸付の場合にはよく「書換」という手続きが行われます。

これは手形貸付の期日、つまり返済期日に新たな手形を銀行に差し入れて実質的に手形貸付の融資を継続する手続きです。

ただし必ず手形貸付の書換が行われるとか限りません。

あくまでも手形貸付の返済期日は手形の支払期日までであり、それを書換して継続に応じるかどうかは銀行側の判断です。

業績が悪化してこれ以上の融資には応じたくないと銀行が考えれば、銀行は書換の手続きをせず返済期日にきちんと返済をするように求めることが出来るのです。

ここで借りる側からすると手形貸付において注意をしておかないといけないところです。

納税資金

中間期や決算期における納税資金を銀行が融資しますが、その場合も手形貸付が利用されます。

納税は一般的には中間期と決算期の年2回行われます。

つまり6ヶ月毎ですね。

このため納税資金の銀行融資も期間が6ヶ月で実行されるのが一般的です。

そして融資期間が6ヶ月と短期間の融資となりますから手形貸付が利用されるのです。

賞与資金

従業員に支給する賞与資金も銀行融資の対象です。

そして賞与は多くの会社では夏と冬の年2回支給されます。

これも納税と同じくおよそ6ヶ月毎ですね。

このため賞与資金の銀行融資も期間が6ヶ月で実行されるのが一般的です。

融資期間が6ヶ月と短期間ですからやはり手形貸付が利用されるのです。

手形割引との違い

手形貸付のよく似た言葉の銀行の融資で手形割引というものがあります。

手形貸付と手形割引はまったく性格が異なるものです。

手形割引は販売先から売上代金として受け取った約束手形を支払期日前に銀行に割り引いて買い取ってもらう融資です。

つまり実際に商取引で取得をした約束手形を用いて銀行から融資を受けるものです。

これに対して手形貸付は確かに手形割引と同様に約束手形を利用しますが、手形貸付で利用する約束手形は実際の商取引で販売先から取得した約束手形ではありません。

銀行から融資を受けるために約束手形を発行するのです。

銀行融資の基礎 手形貸付の意味と特徴のまとめ

以上、手形貸付の意味と特徴についてまとめますと次のようになります。

まとめ

・手形貸付は融資期間が1年以内の短期融資によく用いられる

・手形貸付の融資の資金使途は運転資金が代表的