銀行の融資判断では信用格付が大きく影響をしていきます。

信用格付は銀行の融資可否を左右する大きな要因なのです。

信用格付とは何か、信用格付は銀行の融資判断にどのように影響するのかについて融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

信用格付とは

信用格付とは一言でいえば銀行による融資先のランク付けのことです。

融資先の業績状況などにより銀行は融資先の信用力、返済能力についてランク付けを行っています。

決算書による財務分析を中心にその分析結果に基づいた倒産確率や融資先が属する業界環境などを考慮して、最終的に融資先に対するランク、つまり信用格付を決定しているのです。

信用格付は銀行の融資判断を左右するバロメーター

信用格付は単に利益が黒字か赤字かだけではなく、実にさまざま指標により最終的に決定されていきます。

銀行の今までの融資先の状況や倒産に至る指標など過去から銀行が学んだことを積み上げながら精緻に決定されていきます。

そのため実際に銀行の融資可否の判断は融資先の信用格付によりほぼ決定されると言っても過言ではありません。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

信用格付の具体例

銀行によって異なりますが、大体のところ信用格付は1から10程度のランクによって区分されています。

1が優良で数字が上がっていくにつれて信用力が低下していきます。

そして例えば信用格付が7より悪い融資先については原則として新規融資はしないといった方針がかなり厳格に定められています。

また融資が可能と考えられる信用格付が6より良い融資先についても、融資の限度額や適用金利などの融資条件が信用格付によりほぼ決定されます。

信用格付の決まり方

信用格付を決定する最大の要因は決算書に基づく業績分析です。

この業績分析に業界の状況や経営者の属性面その他の要素を総合的に検討した上で最終的に信用格付が決定されていきます。

信用格付がある銀行員個人の判断で恣意的に変更できることは絶対に不可能です。

信用格付は厳格です。

そして信用格付により銀行の融資方針は事実上決定されます。

信用格付は銀行の融資を左右する絶対的な要因なのです。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

債務者区分とは

ところで信用格付と切っても切れない関係にあるのが債務者区分と呼ばれるものです。

債務者区分とは債務者つまり融資先の信用力等に応じて次の5つに債務者を区分することです。

債務者区分

・要注意先

・破綻懸念先

・実質破綻先

・破綻先

正常先とは

正常先とは文字通り債務者の信用状態が正常な状態であり融資検討も是々非々で対応可能なゾーンです。

要注意先とは

要注意先とはすぐに倒産するようなことはないが信用状態に懸念があり融資の回収が心配があるというゾーンです。

融資の回収に心配があるということですから要注意先には一般的に新規の融資は行いません。

業績や資金繰り状況を注意深く管理をしながら専ら融資の回収を優先する姿勢で銀行は臨みます。

破綻懸念先とは

破綻懸念先とは債務者の信用状態が相当に悪化し、回復の見込みが乏しく行く行くは倒産してしまう懸念が大きい先です。

銀行としては融資の回収に重大な懸念がありますから新規の融資を行うことはなく融資の回収に全力を傾けることになります。

実質破綻先とは

実質破綻先とは法的あるいは形式的には会社などの債務者が残っているものの、実際は事業を停止しており倒産と変わらない状態にある債務者のゾーンです。

銀行としては融資の回収見込みがほぼない状態です。

破綻先とは

破綻先とは法的に破綻した債務者のことです。

信用格付と債務者区分の関係

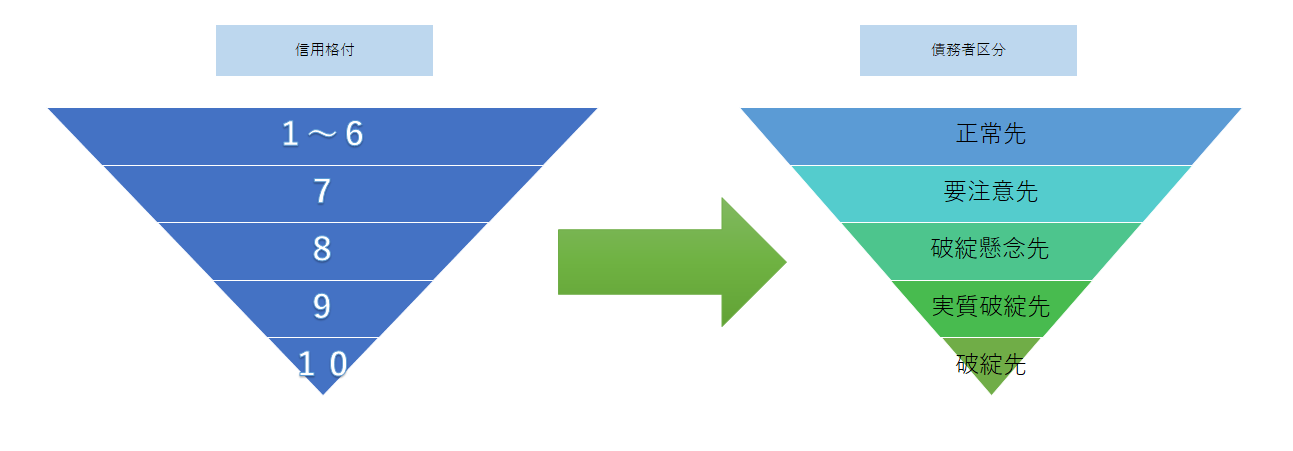

次の図をご覧ください。

これは信用格付と債務者区分の関係を示したものです。

ここでは信用格付を全部で10の区分にて分けることを前提にしています。

基本的に信用格付に応じて債務者区分が決まります。

信用格付7以下はもう画一的に債務者区分は要注意先以下に区分します。

一方で信用格付が1~6のゾーンは正常先に区分しています。

正常先に対応する信用格付は1から6まで幅があります。

当然信用格付が高い、つまり数字が小さいほど信用力が高いということですから同じ正常先であっても信用格付が1の債務者と信用格付が6の債務者とではかなり開きがあります。

信用状態にも大きな開きがあるということです。

信用格付により融資方針の基本が決まる

このように正常先には信用状態にかなり開きがある債務者が混在していることになります。

債務者区分が正常先の債務者にはさきほども説明したように融資も是々非々で検討することになります。

つまり基本的に新規融資を検討するゾーンということです。

ただし正常先のゾーンが広いですから融資の基本方針は信用格付の水準により決定をしています。

同じ正常先であっても信用格付の水準により融資限度額や目安や目線となる融資金利が異なるということです。

融資限度額の目安は債務者の規模により異なりますが、例えば年商が5億円で同じ債務者の場合でも信用格付が「3」の債務者には1億円までは無担保扱いでも融資を検討するのに対して、信用格付が「6」の債務者には無担保扱いはせいぜい3,000万円程度までで対応するといったような違いです。

銀行融資の基礎 信用格付は銀行融資を左右する要因のまとめ

以上、信用格付についてまとめますと次のようになります。

まとめ

・信用格付はおおむね10程度に区分されている

・信用格付により銀行の融資判断は大きく左右される