個人の自営業ももちろん銀行から運転資金や設備資金といった事業資金の融資を受けることができます。

今回の自営業が銀行から融資を受けやすくするための事前準備や融資の審査対策について融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

自営業・個人事業主が銀行融資を通りやすい基礎知識と重要ポイント

自営業・個人事業主が銀行からの融資を受けやすくするための基礎と審査通過の重要ポイントを説明します。

自営業・個人事業主の融資とは?目的と必要性を解説

基本的に自営業・個人事業主向けの銀行融資は会社宛ての融資と同じです。

会社が事業において運転資金や設備資金が必要になることと同じ理由で自営業・個人事業主も資金が必要となります。

会社・自営業(個人事業主)と事業の形態の違いがあるだけで運転資金や設備資金が必要となる背景はまったく同じです。

そのため自営業・個人事業主向けの銀行融資も会社宛ての融資と同じです。

したがって自営業・個人事業主向けの銀行融資が何か特別なものであるわけではありません。

自営業・個人事業主向けの銀行融資は会社宛ての融資と同じ

違いは保全重視の融資であること

自営業・個人事業主向けの銀行融資と会社宛ての融資に違いがあるとすれば、それは銀行が自営業・個人事業主向けの融資は保全を重視するという点です。

融資の保全とは

融資の保全とは担保や連帯保証人のことだと考えてください。

融資の返済はもちろん債務者、つまり融資を受けた自営業・個人事業主や会社が第一の返済義務を負っています。

しかし融資後の業績の悪化、資金繰りの悪化により債務者が融資の返済ができない状態に陥ることは残念ながら起こり得ることです。

債務者が融資の返済ができない、銀行が融資を回収できないとなるとそれは銀行が貸倒という損失を被ることとなります。

そのため銀行としては債務者が返済不能に陥ることに備えて融資を回収する手段を講じておく必要が出てきます。

そしてその具体的な手段とは担保を取ったり連帯保証人を取ったりすることです。

不動産などの担保を取っていれば、債務者が融資の返済ができなくなってもその担保を処分することにより銀行は融資を回収することができます。

連帯保証人を取っていれば、債務者に代わって連帯保証人に融資の返済を銀行は請求することができ、連帯保証人から融資を回収できる可能性が出てきます。

保全とは不動産などの担保や連帯保証人のことで融資を回収する手段のこと

自営業・個人事業主は信用力がぜい弱

会社は組織で事業が運営されています。

いろいろな組織が会社内には設けられており、これらの複数の組織が協力をしながら事業を運営しています。

一方で自営業・個人事業主は基本的に個人一人が事業を運営しています。

せいぜいこの個人が家族と協力して事業を運営しているだけです。

また会社に比べると自営業・個人事業主の規模は小さいです。

このため世の中の景気の変動を会社よりも大きく受ける傾向が自営業・個人事業主にはあります。

そのため景気の悪化で自営業・個人事業主の事業が会社での事業に比べて大きく悪化してしまう傾向があります。

これは融資を行う銀行の立場から見ると信用力が弱い、つまり融資の返済能力が弱いことを意味します。

会社向けには無担保で融資が可能だとしても、自営業・個人事業主には容易には無担保で融資がしづらいことになってしまいます。

自営業・個人事業主は会社に比べると融資の返済能力がぜい弱

自営業・個人事業主向けの銀行融資は信用保証協会の保証付き融資が中心

融資の保全重視や自営業・個人事業主の信用力のぜい弱さから自営業・個人事業主向けの銀行融資は信用保証協会の保証制度を利用した融資となることが大半です。

信用保証協会の保証制度を利用した融資とは

信用保証協会というのは全国の都道府県に設置されている公的機関です。

それで信用保証協会の役割とは何かといえば、それは融資の保証人になってくれるところです。

さきほども申し上げましたが自営業・個人事業主は不動産などの担保が必要だとか、信用力がぜい弱だとかといった理由で銀行から融資が受けづらい状況にあります。

そこで信用保証協会が保証人になることで自営業・個人事業主も銀行から融資が受けやすいようにしているのです。

銀行としても公的機関である信用保証協会が融資の保証人になってくれるのであれば、安心して自営業・個人事業主に融資を行うことができます。

このようなこともあり自営業・個人事業主向けの銀行融資の大半は信用保証協会を利用した融資となっています。

自営業・個人事業主向けの銀行融資の大半は信用保証協会の保証制度を利用した融資

銀行の融資審査のポイントを知っておきましょう

それでは銀行の融資審査のポイントを説明します。

この融資審査のポイントは自営業・個人事業主向けの融資と会社向けの融資に違いはありません。

自営業・個人事業主向けの融資であろうと会社向けの融資であろうと、銀行な同じ手順にて融資審査を行っていきます。

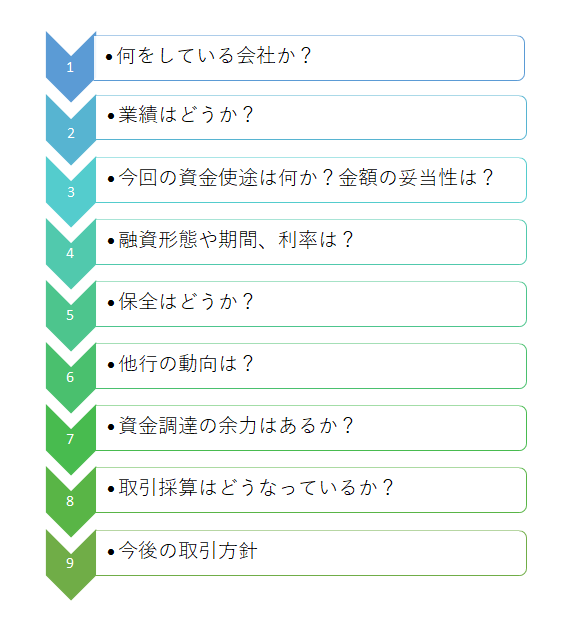

銀行の融資審査の手順

この図は実際の銀行で行われている融資審査の全貌を示したものです。

融資審査の最大のポイントは返済能力

銀行の融資業務においてもっとも大切なことは融資を最後まで回収することです。

万が一、融資が最後まで回収されなければそれは銀行が貸倒という損失を被ることになります。

そのため融資先、つまり債務者がきちんと融資の返済が可能なのかどうか、その返済能力の見極めがとても大切なことになります。

さきほど銀行の融資審査の手順の図を示しましたが、ここに示されている項目はすべて返済能力の見極めのために行っていると考えてください。

いろいろな側面から融資の返済能力、融資がきちんと回収できるかどうかを銀行は審査をしているのです。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

融資申込から借入・借り入れまでの流れと申し込み方法

それでは自営業・個人事業主の融資の申し込み方法や融資実行までの流れを説明します。

銀行への申込手順と準備する書類

銀行への申込手順と書きましたが、特段決まった手順がありません。

難しいことは考えずに融資を申し込みたいと伝えれば良いです。

ただしその際には以下の書類を準備しておいてください。

相談時に準備しておきたい書類

・事業内容がわかる資料

・運転免許証などの顔写真付きの本人確認資料

融資審査の過程や最終的な融資契約時には他の書類が必要となりますが、銀行への融資相談のスタートにおいてはこれら3点を最低限準備すればOKです。

運転資金や設備資金により準備しておきたい資料

自営業・個人事業主向けの融資においてはその使途は運転資金あるいは設備資金の2種類に限定されると考えて差支えがありません。

融資の申し込みが運転資金なのかそれとも設備資金なのかによって説明すべき、あるいは準備すべき資料が異なってきます。

運転資金の場合

運転資金の場合にはなぜ運転資金が必要なのかの説明を銀行から求められます。

これに備えて次のことを整理しておいてください。

運転資金の場合

・在庫(商品や製品、原材料)の保有高

・主要な仕入先への仕入代金の支払時期

主要販売先からの売上代金回収時期

小売店や飲食店などの現金商売を除いて、多くの事業では掛売りで売上を確保しているはずです。

この場合には売上が発生してもすぐに販売先から売上代金を回収するのではなく、販売先との取り決めにより後日に振込などの方法で売上代金を回収しているはずです。

例えば今月の売上は来月末に回収するといった月末締めの翌月末回収といった感じです。

すべての販売先は必要ありませんが、主要販売先については回収時期がどうなっているのかを整理をして銀行に説明ができるようにしておいてください。

在庫の保有高

在庫、つまり製品や商品、原材料について月単位の平均売上高の何か月分を保有しているのかを銀行に説明ができるように準備をしてください。

主要な仕入先への仕入代金の支払時期

これは売上代金の回収時期の反対です。

仕入も現金仕入ではない場合には、仕入代金を仕入をした時ではなく後日に仕入先に支払うことになっていることが多いはずです。

例えば今月に仕入した代金は翌月末に仕入先に振込で支払うといったケースです。

こちらも売上代金と同様に主要な仕入先についてどのような支払い条件になっているのかを銀行に説明ができるように準備をしておいてください。

設備資金の場合

設備資金とは、店舗の新設費用、店舗の改装費用、製造機械の購入費用、運送トラックの購入費用など、いわゆる有形固定資産を購入するにあたって必要となる資金が設備資金融資の対象です。

この設備資金の場合には設備資金で総額いくら必要になるのかを説明する必要があります。

例えば既存の店舗の改修を行う場合、内装業などの工事業者にお願いをするはずです。

そして工事業者からは見積書といった書類を交付されているはずです。

そして見積書には工事代金が明記されていますから、その見積書を銀行に提出するように準備をしてください。

融資実行までの流れ

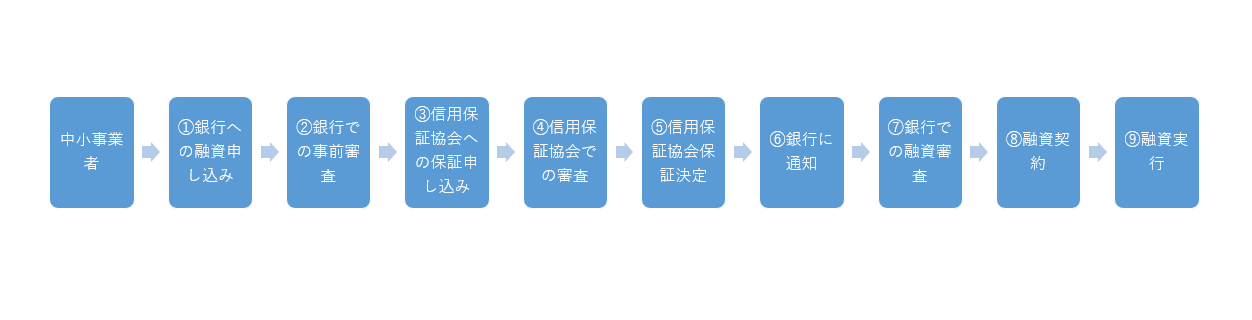

自営業・個人事業主向けの融資は信用保証協会の保証制度を利用した融資になることを説明しました。

この図は信用保証協会を利用した融資実行までの流れを示したものです。

初めての融資申し込みの場合には、申し込みから融資実行まで少なくとも1カ月から1カ月半の時間が必要だと考えてください。

融資の申込から融資実行までは1カ月から1カ月半の時間がかかる

融資の申込時に必ず銀行に伝えるべきこと

これは重要です。

融資を初めて銀行に申し込む際には、いつ融資が必要ななのか、その時期を明確に銀行に伝えることが重要です。

銀行にはたくさんのお客さんからたくさんの融資の申し込みを受け付けています。

そのため融資の希望時期を伝えないと、早く融資が必要なお客さんから優先して審査手続きが進められる可能性があります。

したがって銀行に融資の申し込みをする際には必ずいつ必要なのか、その時期を明確に銀行に伝えてください。

ただしいたずらに短い時期を伝えてもダメです。

さきほども説明をしましたが、初めて銀行に融資を申し込みをしても融資実行までには1カ月から1カ月半の時間はかかります。

そのため1週間後に融資が必要だとか、3週間後に融資が必要だと銀行に伝えても、希望時期には対応ができないとその時点で融資を断られることもあります。

・銀行の融資申し込み時には必ず融資が必要となる時期を明確に伝えること

・ただし希望時期は融資申し込み時から1カ月以上先の時期とすること

制度融資利用のすすめ

自営業・個人事業主の融資には金利などの条件が有利となるようないろいろな制度融資と呼ばれるものが準備をされています。

そのため銀行に融資の申し込みをする際にはこの制度融資を利用をおすすめします。

制度融資の種類

制度融資はさまざまの多くの種類が用意されていますので、ここで説明することは難しいです。

制度融資は国の金融機関である日本政策金融公庫や市町村などの各地方自治体で準備がされています。

したがって制度融資の利用にあたっては日本政策金融公庫や各地方自治体の窓口に相談されることをおすすめします。

どの制度融資に利用資格があるのかも相談したり、アドバイスがもらえます。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

ノンバンク・消費者金融利用時の注意点

銀行の融資審査が通らない、短期間で資金が必要なため銀行の融資では間に合わないといった場合には、ビジネスローンに代表されるノンバンクや消費者金融からの融資が次善策となります。

以下ではノンバンク・消費者金融の利用のメリットとともにデメリット、そしてデメリットを踏まえた利用方法をご紹介します。

ノンバンク・消費者金融利用のメリット

事業を行っていくうえでもっとも大切なことを資金繰りを維持することです。

売上を確保することももちろん大切なことですが、とにかくもっとも大切なことは資金繰りをショートさせずに維持することです。

もし資金繰りがショートしてしまえば、それだけ売上があってもどれだけ受注をもらっていても、その時点で事業は破綻します。

つまり倒産です。

ノンバンクや消費者金融は資金繰りの維持に欠かせない資金を供給してくれます。

銀行の融資に比べると金利が高いといったことはありますが、とにかく資金を供給して資金繰りを維持する上で強力なツールであることは事実です。

ノンバンク・消費者金融の利用にはもちろん審査に通る必要があります。

ただし一般的に銀行の融資審査基準よりもノンバンク・消費者金融の審査ハードルは低く設定されています。

そのため銀行から融資を受けられない事態になってもノンバンク・消費者金融の利用により資金繰りを維持して事業が継続できるという可能性があります。

ノンバンク・消費者金融の利用のメリット→銀行融資が無理であっても融資を受けて資金繰りが維持できる可能性がある

ノンバンク・消費者金融の利用のデメリット

ノンバンク・消費者金融の利用のデメリットしては何といっても銀行の融資金利に比べると高いという点です。

金利が10%台であることも珍しくありません。

そのため金利の支払い負担が増加するデメリットがあります。

ノンバンク・消費者金融の利用のデメリット→金利が高く利息の支払い負担が重い

ノンバンク・消費者金融の賢い利用方法

ノンバンク・消費者金融を利用する際には次の売上入金までの資金繰りのつなぎなど短期の利用を心掛けてください。

例えば月末には売上入金が予定されているため、それまでの3週間だけノンバンク・消費者金融を利用するといった感じです。

支払う利息というものは借入金額と借入日数に応じて決まります。

したがって借入日数が短いほど支払う利息は少なくなります。

そのため金利は10%台と高いものの、短期の利用であれば実際に支払う利息はさほどでもないということはよくあることです。

ノンバンク・消費者金融は短期間の利用とすれば実際に支払う利息はそれほどでもない

自営業・個人事業主からの融資相談事例

以下では実際の自営業・個人事業主からの融資相談の事例をご紹介します。

銀行の考え方などを参考にしてください。

自営業・個人事業主からの相談

主人は数年前に独立し、現在、塗装業として自営を行っています。

不景気の理由もあり、最近は資金に不安を覚えるようになりました。

銀行から運転資金を借りられると助かるのですが、自営業では実際問題として難しいでしょうか?

事業資金融資の対象

銀行が行う事業資金融資の対象者は文字通り事業を行っている人たちです。

事業を行っている代表的なものは会社ですが、世の中には個人でも事業を行っている人たちはたくさんいます。

飲食店、建設業、工事業など業種も幅広い分野にわたっています。

事業資金融資は事業者が対象ですから、事業を行っている会社の他に個人事業主、つまり自営業者も対象です。

自営業者は確定申告書が必須

このように自営業者も事業資金融資を銀行から受けることが出来ます。

会社であると決算書が融資審査の必須資料となりますが、自営業者の場合には確定申告書が銀行に提出する必須資料となります。

信用保証協会の保証付融資

自営業者向けの銀行の事業資金融資の大半は信用保証協会の保証付融資となっています。

ご存知の方も多いと思いますが、信用保証協会とは公的機関である自営業者や中小企業が銀行から融資を受ける際に一種の保証人になってくれる組織です。

自営業者や中小企業は大企業に比べるとどうしても信用力に見劣りがします。

その見劣りを補完してくれるのが信用保証協会という公的機関です。

融資を行う銀行としては公的機関が保証人になってくれるのですが、安心して融資を行うことが出来ます。

どこに融資相談に行けば良いのか

では自営業者はどこに融資の相談に行けば良いのかですが、もっともお薦めなのは事業用の預金口座を持っている銀行に相談に行くことです。

事業用の預金口座、つまり売上の入金口座として利用している銀行が一番お薦めです。

もちろん他の銀行に相談に行っても良いのですが、事業用として利用している銀行の方が自営業者のことが他の銀行よりよくわかっています。

飛び込みの銀行より話も早いと思います。

また初めて銀行から事業資金の融資を受ける場合には信用保証協会に相談に行くこともできます。

信用保証協会にはそのような相談窓口があります。

信用保証協会経由で銀行を紹介してもらうのも一つの方法です。

銀行から自営業で融資を受けやすくするための事前準備と審査対策のまとめ

以上、自営業・個人事業主の銀行からの融資についてまとめますと次のようになります。

まとめ

・銀行の融資審査の最大のポイントは返済能力があるかどうか

・銀行に融資を申込む際には必ず最初に融資希望日を明確に伝えること

・金利が低いなど有利な制度融資が準備されている

・ノンバンク・消費者金融は短期間の利用とすれば支払う利息を節約することができる