資金繰りとは資金が不足しないように管理をすることです。

資金が不足すればその時点で破綻を迎えてしまいます。

そのため資金繰りの管理は事業を行う上で最重要の事柄です。

資金繰りの考え方を説明します。

目次

資金繰りが大切な理由

「黒字倒産」という言葉をご存知の方もいらっしゃると思います。

黒字倒産とは利益が黒字、つまり儲かっているにも関わらず倒産してしまったということです。

この黒字倒産の原因はずばり資金繰りの破綻です。

資金繰り破綻=倒産

資金繰りの破綻とはお金がないということです。

そのため資金繰りが破綻してしまうと仕入先に仕入代金を支払うことができません。

銀行に借入の返済ができなくなります。

このような資金繰りの破綻が起きると一挙に信用不安が広がり、もう仕入先は商品や原材料を売ってくれなくなるでしょう。

銀行は新たな融資はもうしてくれません。

事業を継続することができなくなり倒産に至ってしまうのです。

管理者がお勧めするビジネスローン3選

1.歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローンです。2.来店不要で手続きが完結するビジネスローンです

保証人不要の事業資金

3.最高1億円までのビジネスローン

法人専用の資金調達ビジネスローン【HTファイナンス】

資金繰り表で考える

資金繰りが破綻しないようにきちんと資金繰りを管理することが極めて重要なことです。

ではどのように資金繰りを考えれば良いのか。

資金繰りの考え方を理解するには資金繰り表で見ることが近道です。

資金繰り表とは

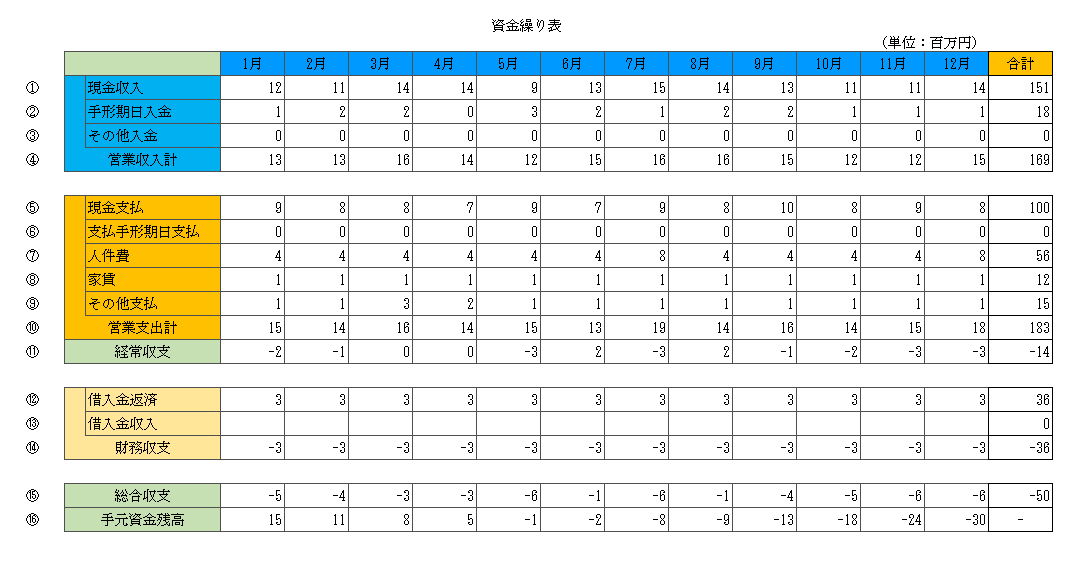

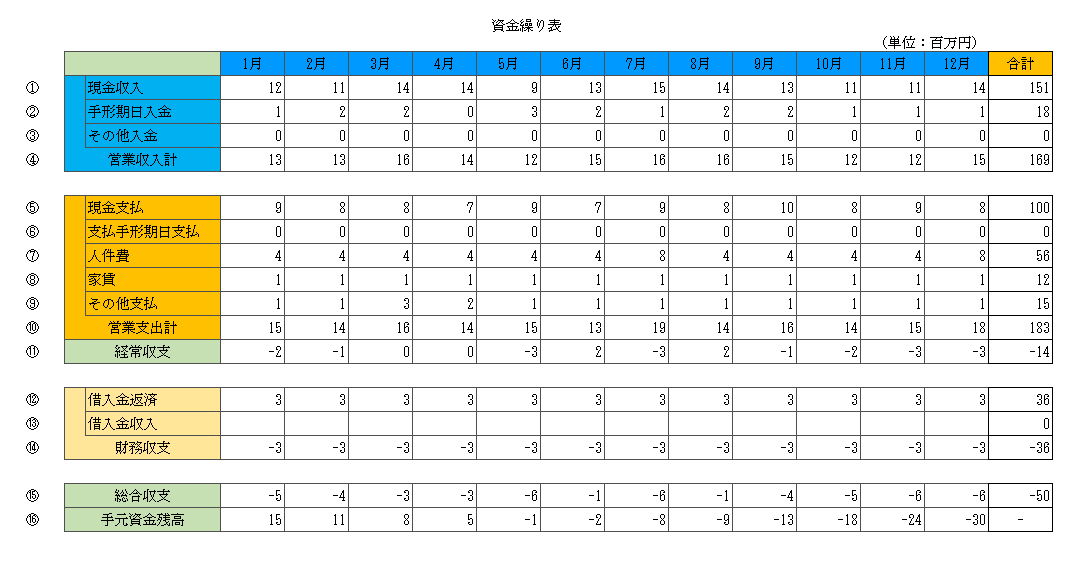

これは資金繰り表のひな型です。

資金繰り表とは簡単に言えば家庭の家計簿と同じです。

上からお金の収入を記載し、その次にお金の支払を記載する。

そして最後にお金が余ったのか足らなかったのかを計算し、今後どのようにして資金繰りを管理していけばよいのかがわかる便利なツールです。

④の営業収入は事業活動から得られるお金の収入です。

売上代金の入金などが営業収入に該当します。

⑩の営業支出は事業活動のために必要となるお金の支出です。

仕入代金の支払や営業支出に該当します。

⑪の経常収支は営業収入から営業支出を差し引いた結果です。

⑭の財務収支は銀行からの借入と返済の差し引きです。

⑮の総合収支は今までの収支の総合計であり、1ヶ月でお金が増えたのかそれとも減ったのかがわかる指標です。

最後の⑯の手元資金残高は文字通り手元にお金がどれだけ残っているかを示します。

経常収支が大切

いくつかの収支がありましたが、資金繰りの考え方においてももっとも大切なものは経常収支です。

経常収支は営業収入-営業支出から計算されます。

営業収入は事業活動から得られるお金の収入でした。

そして営業支出は事業活動に必要なお金の支出でした。

このことから経常収支は事業活動によってお金がどれだけ増えたのか、逆にお金がどれだけ減ったのかがわかる指標です。

経常収支がプラスの場合

経常収支がプラスということは事業活動による収入が支出を上回っているということであり、望ましい姿です。

経常収支は現金ベースでの利益を示しているとも言われており、現金ベースで儲かっているということを示しています。

資金繰りの考え方においてこの経常収支がプラスになるようにすることが重要な考え方の1つとなります。

また経常収支がプラスであって初めて銀行からの借入返済の資金が手元に確保できることになります。

経常収支がマイナスの場合

経常収支がマイナスということは事業活動によって入ってくるお金よりも出ていくお金が方が多い状態です。

これでは何のために事業を行っているのかということになってしまいます。

また経常収支がマイナスでは理論上では銀行からの借入の返済ができる資金が確保できないということになります。

とにかく経常収支は事業活動をお金に置き換えた場合の集大成です。

この経常収支がプラスであることが目指すものであり、経常収支がマイナスであれば事業活動の見直しを含めて改善策の検討が必要となってきます。

資金繰りの考え方の具体例

さきほどの資金繰り表を使って資金繰りの考え方をご紹介します。

なおこの資金繰り表は今後の1年間の資金繰りの予想を示したものと考えてください。

経常収支をまず見る

まず最初に資金繰りの考え方でもっとも重要な経常収支の状況を確認してください。

月によっては経常収支がプラスのところもありますが、経常収支がマイナスの月が多く、1年間の合計では経常収支はマイナス14百万円となっています。

経常収支がマイナス14百万円ということは1年間、頑張って事業を行っていくもののお金が14百万円も減少してしまうということです。

さきほど経常収支は現金で考えた場合の利益だと説明しましたが、利益が14百万円のマイナス、つまり赤字になるということです。

経常収支を改善するには営業収入を増加させるか、営業支出を減らすかの方法だけです。

営業収入は売上入金と考えて差し支えがありませんから、今後の売上戦略を見直す必要があるでしょう。

また経費の見直しなどを行い営業支出の抑制も検討する必要が出て来るでしょう。

手元資金残高を確認する

経常収支の確認が終わったら、次に資金繰りの考え方においてチェックをすることは手元資金残高です。

手元資金残高がプラスであれば資金繰りがショートすることはありません。

しかし今回の資金繰り表では5月に手元資金残高がマイナスとなる予想です。

手元資金残高がマイナスということはそれは資金繰りがショートするということです。

資金繰りのショートは倒産を意味します。

絶対に避けなければなりません。

資金繰りのショートを回避する

5月に資金繰りがショートすることがわかりました。

それまでに何らかの対策を立てて資金繰りのショートを回避することが資金繰りの考え方で最優先のこととなります。

5月までに自助努力で資金繰りの改善を図って資金繰りのショートを回避することができればそれに越したことはありません。

しかしながら資金繰りの改善には時間を要しますし計画通りに資金繰りが改善するかどうかはなかなか不透明なところがあります。

そのためには銀行から融資を受けてとりあえず資金繰りのショートを回避して当面の資金繰りを安定させることが資金繰りの考え方において重要なことになります。

いついくら銀行に融資をお願いするか

ではいついくら銀行に融資をお願いすれば良いのでしょうか。

まずいつという時期ですが資金繰りがショートする5月では遅すぎます。

遅くとも4月には銀行から融資を受けて資金繰りがショートしないように準備を完了させておくべきです。

銀行への融資の相談時期は早ければ早いほど良いです。

遅くとも資金繰りがショートする前月の4月には申し込みを終了させるようにしてください。

そしていくら銀行に融資をお願いするかですが、これは5月の資金繰りがショートする金額が1百万円だからといって1百万円ではだめです。

5月の資金繰りのショートを避けることができてもまたすぐ6月には再び資金繰りがショートします。

年間を通して手元資金残高のマイナスは30百万円となっていますから、少なくとも30百万円で銀行に融資の申し込みを行ってください。

資金繰りの考え方のまとめ

繰り返しですが資金繰りが絶対にショートさせてはいけません。

資金繰りがショートすれば、それは倒産です。

資金繰りの考え方においてもっとも重要視することは手元資金残高がいくら残るのか、あるいは足らなくなるのかをあらかじめ予想することです。

そのためには今回のような資金繰り表の予想を立てることが資金繰りの考え方においてとても重要なこととなります。

資金繰り表は決して難しいものではありません。

今回の資金繰り表はあくまでも1つの例です。

ご自身の事業に適したように資金繰り表を変えても一向に差し支えがありません。

ただし大切なことは経常収支と手元資金残高がわかるようにしておくことです。

資金繰りの考え方においては事業活動の結果を示す経常収支の把握と、資金繰りをショートさせないための手元資金残高の把握が最重要です。