銀行から融資を受けるためには必ず審査に通らなければなりません。

ただしどこの銀行も融資の審査基準を公開しているところは一つもありません。

銀行の融資審査の基準は銀行にとって非常に高度な秘密事項だからです。

ここではこのような秘密事項である銀行の融資審査のポイントについて融資担当の銀行員が説明をします。

目次

融資審査の全体像

銀行の融資審査ではさまざま項目で審査を行っていますが、その中心中の中心は返済能力の検証です。

融資を行う銀行にとっては必ず融資は最後まで返済をしてもらわなければなりません。

なぜならもし融資が最後まで返済されずに回収できない事態になれば、銀行は貸倒という損失を被ることになるからです。

そのため銀行の融資審査においては融資先が最後まできちんと返済ができるかどうかの返済能力が最重要視しています。

銀行の融資審査の全体の中心にあるのが返済能力の検証です。

融資審査の全体の流れ

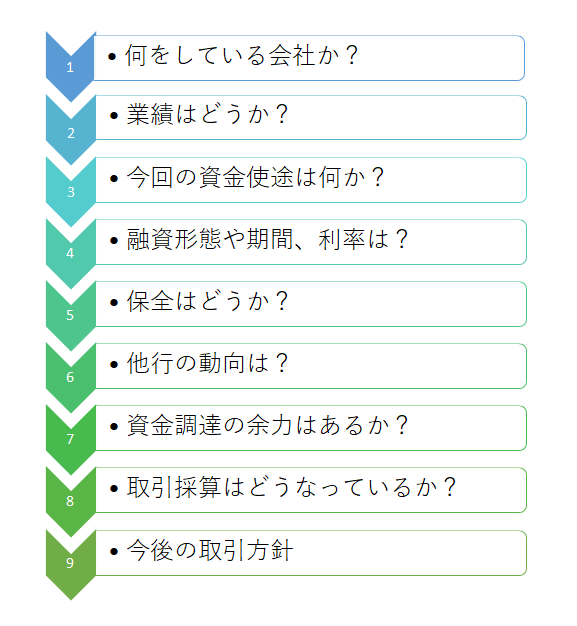

この図は実際に銀行で行われている融資審査の全体の流れを示したものです。

大きく全部で9項目があります。

実際の融資審査はこの流れに沿って行われています。

そしてその中心にあるのは返済能力の検証です。

以下に各審査項目のポイントについて案内をします。

管理者がお勧めするビジネスローン3選

1.歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローンです。2.来店不要で手続きが完結するビジネスローンです

保証人不要の事業資金

3.最高1億円までのビジネスローン

法人専用の資金調達ビジネスローン【HTファイナンス】

各融資審査項目のポイント

何をしている会社(個人事業主)か?

まずはそもそもどのような事業を行っているのかが融資審査のスタートです。

この理解なくして銀行の融資審査は始まりません。

最初に融資の相手を知るということです。

ここで社会的に問題のある事業を行っている場合には、この時点で銀行は融資を断ります。

そうでなければこの時点で銀行の融資審査が終わるということはありません。

業績はどうか

ここからは銀行の融資審査の中核に入っていきます。

業績の分析は返済能力の検証において絶対に欠かすことができない項目です。

売上は増加傾向なのか、横ばいなのか、それとも下落傾向なのか。

利益は黒字か赤字か。

キャッシュフローの状況はどうか。プラスかマイナスか。

売上の回収が焦げ付いている債権はないかどうか。

不良化している在庫はないかどうか。

事業とは関係がない投融資等に多額の資金を投入していないかどうか。

仕入代金の支払いが遅れている懸念はないかどうか。

借入金の水準はどの程度か。

自己資本の蓄積状況はどうか。

この他にもいろいろな項目を銀行の融資審査では検証しています。

この業績の分析を通して返済能力の有無を検証するのです。

そして返済能力がない、脆弱と判断すれば銀行は審査を終了し、融資を謝絶することになります。

今回の資金使途は何か

銀行の融資は事業で必要となる資金を対象としています。

そのため融資を何に使うのかの資金使途の確認は欠かせません。

さらにその資金は本当に必要なものなのかどうかも確認をしています。

その資金使途で必要以上の融資は原則として銀行は行いません。

融資形態・融資期間・利率

返済能力の水準や資金使途に応じて妥当な融資形態や融資期間、利率を銀行は決定していきます。

保全はどうか

保全とは担保とか保証人のことです。

融資時には返済能力に懸念はなく、融資の返済に支障はないと考えることができたとしても、将来のことは誰にもわかりません。

融資後に急激に業績が悪化し融資の返済が困難になる事態ももちろん起こりうることです。

そのような万が一の場合に融資を回収する手段が担保や保証人といった保全です。

担保や保証人を取るかどうか、取らなくても本当に融資の返済は可能かどうかを検討していくことになります。

他行の動向は

事業規模が大きくなっていくとそれだけ事業に必要となる資金も増加します。

その増加する資金を1つの銀行だけで支えることは困難です。

複数の銀行が事業に必要となる資金を支えることが少なくありません。

そのため他の銀行がきちんと融資支援をしているかどうか、他の銀行のなかに融資支援に消極的なところはないかどうかの確認は必要です。

他の銀行の動向が融資の審査に影響を及ぼすのです。

資金調達の余力はあるか

融資後に再び資金が必要となることもあるでしょう。

そのような場合にもきちんと必要となる資金を確保することができるのかどうかも融資審査では欠かせません。

もし融資後の必要となる資金を確保することができなければ、資金繰りが悪化し融資の返済が不能になる事態もあります。

この融資先はあとどれくらい資金調達ができる余力があるかどうかも融資審査の大切な項目としています。

取引採算はどうなっているのか

銀行は民間の株式会社ですから当然に利益を追求しています。

その利益は各取引先との取引から得ている利益が源泉です。

そのため各取引先との採算管理も欠かせません。

銀行の利益面で儲かっている取引先なのかどうかを確認するのです。

この取引採算は融資の適用金利にも影響をしてきます。

儲かっている取引先であれば低い金利でも取引採算は維持できます。

一方で儲かっていない取引先には適正な融資金利を適用しないと取引採算を維持することができません。

そのため融資金利が折り合わないと銀行は融資を謝絶することは決して少なくありません。

赤字の取引を行っても銀行にとって意味がないからです。

今後の方針

ここの部分は返済能力とは関係がないことですが、今回の融資を通じてその取引先とどのような取引を目指すのかの営業面の検証です。

融資審査の実態

ここまで融資審査の全体像や審査の流れ、具体的な審査項目の内容について説明をしました。

ここからは融資を審査する銀行員の本音を含めての融資審査の実態をご紹介します。

融資審査で気にしていること

銀行の融資審査においてはこれまでのようにさまざまな観点から審査を行っていますが、もっとも大切な審査ポイントは

1.返せるのか

2.何に使うのか

の2点です。

銀行の融資審査においては、上記2点、つまり①返すことが出来るのか ②何に使うのかがクリアにならなければ銀行融資の審査が通ることはありません。

例えばどれだけ担保があっても、あるいはどれだけ資産を持っている保証人を立てても、

1.返せるのか

2.何に使うのか

の2点がクリアにならなければ、銀行融資審査が通ることはありません。

債務償還年数

返せるのかどうかの判断ポイントは黒字決算なのか、赤字決算なのかといったことに加えて、債務償還年数が大きなポイントです。

少し乱暴ですが債務償還年数が10年以内であれば、返せる可能性が高い。

逆に債務償還年数が10年超であれば、返せる可能性が低いと考えています。

債務償還年数は返済可能期間とも言いますが、次の計算式によって算出しています。

実際の融資審査の現場ではこの債務償還年数が50年とか60年などといったところからの相談もあります。

債務償還年数が50年とか60年というのは実際のところ、返すことは出来ません。

少なくとも銀行ではそのように見ています。

資金使途も大切

何に使うのか、つまり資金使途も大切な審査ポイントです。

銀行融資は運転資金とか設備資金など事業に関係のある資金に原則限られます。

これはさきほどの「返せるのか」の審査ポイントにも大いに関係があることですが、事業に関係のある融資は返済出来る可能性が高いのです。

一方で事業に関係のない融資、例えばゴルフ会員権の購入資金などの投資資金は利益を直接生み出すものではありませんし、資金繰りを圧迫する大きな原因の1つです。

このような融資金は返済されない可能性が高いのです。

運転資金として融資をしたものが第三者への貸付金に流用されたり、あるいは株での運用資金に流用されたりすることがあります。

流用が分かれば銀行としては一括返済を求めることもあり得ますが、そもそもそのような懸念のある先には融資はしないということになります。

何にお金を使うのかとともに間違いなくその使途にお金を使うことがとても重要です。

融資審査のポイントを知るのまとめ

以上、銀行の融資審査のポイントについてまとめますと次のようになります。

まとめ

・次の融資審査のポイントは融資の資金使途

・担保があるかどうかは融資審査の大きなポイントではない