決算における棚卸資産、いわゆる在庫に関する質問です。

棚卸資産が多いと利益が多くなり銀行からの評価も良くなるのでしょうか。

棚卸資産が多いとどのようなプラスとマイナスがあるのかを説明します。

目次

棚卸資産と決算に関する質問

決算時の棚卸資産が多いと決算の成績には良いのでしょうか?

それとも棚卸資産が少ない方が良いのでしょうか?

棚卸資産は何となく少ない方が良いような感じがしているのですが、棚卸資産が多いと決算の利益には有利とも聞きます。

管理者がお勧めするビジネスローン3選

1.歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローンです。2.来店不要で手続きが完結するビジネスローンです

保証人不要の事業資金

3.最高1億円までのビジネスローン

法人専用の資金調達ビジネスローン【HTファイナンス】

棚卸資産と売上原価の関係

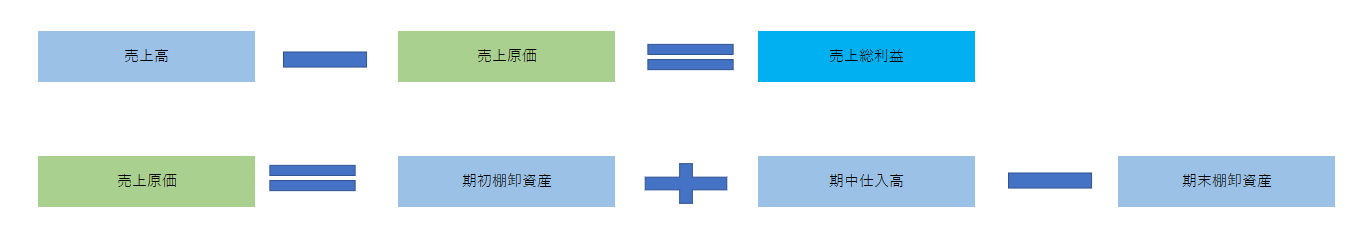

決算時の棚卸資産と利益の関係ですが、次の図をご覧ください。

棚卸資産は利益を計算する際に売上原価に影響してきます。

そして売上高から売上原価を差し引いたものが売上総利益となります。

さきほどの図の下の図は売上原価の計算式ですが、決算時の棚卸資産は期末棚卸資産となりますが、棚卸資産が多いとそれだけ売上原価が少なくなります。

売上原価が少ないということはそれだけ売上総利益、つまり利益が良くなるということです。

したがって確かに棚卸資産が多いと利益が増えて決算は良くなります。

決算時の棚卸資産が多いとそれだけ利益はプラスになる

棚卸資産が多いと資金繰りにはマイナス

このように棚卸資産が多いと利益が多くなり決算自体は良くなることはおわかりいただけたかと思います。

しかしその一方で棚卸資産が多いと資金繰りにはマイナスです。

棚卸資産はそれが売れて初めて売上代金として資金が手元に入ってきます。

棚卸資産のままではどれだけ時間が経っても資金が手元に入ってきません。

むしろ棚卸資産の保管費用が嵩むこととなります。

棚卸資産が多いとそれだけ資金繰りを圧迫する

棚卸資産に対する銀行の見方

棚卸資産が事業を行うにあたって必要であることは銀行は正しく理解をしています。

しかし銀行は一般的に棚卸資産にはネガティブな見方を持っています。

棚卸資産の水準が月商の1ヶ月から2ヶ月程度であれば銀行はそれほど棚卸資産に対してネガティブな考えはもちません。

ところが棚卸資産の水準が月商の4ヶ月、6ヶ月と多くなってくるととたんに非常にネガティブな見方となります。

なぜならそれは資金繰りを圧迫する要因だからです。

棚卸資産の不良化

実際に棚卸資産を4ヶ月も6ヶ月も保有する必要はないでしょう。

ではなぜ棚卸資産が月商の4ヶ月、6ヶ月と多くなっているかというと、それはもう売れない、使えない棚卸資産が存在しているということです。

繰り返しですが棚卸資産は売れて初めて現金になります。

売れ残りということは現金化しないということであり、その棚卸資産を準備するために投じた資金も回収ができないということです。

銀行から見ると資金繰りが一番大事

銀行の融資審査においては決算の利益が出ているかどうかももちろん大切なのですが、それよりも優先して検証していることは資金繰りが安定しているかどうかということです。

どれだけ赤字であっても資金繰りが続く限り倒産することはありません。

棚卸資産が多いと利益をプラスさせる効果はありますが、資金繰りにはマイナスですから銀行は厳しい見方をすることとなります。

棚卸資産と利益の関係のまとめ

以上、棚卸資産と利益の関係をまとめますと次のようになります。

まとめ

・しかし棚卸資産が多いと資金繰りにはマイナスとなる

・棚卸資産が多いと保管費用もかさむ

・そのため棚卸資産が多いとプラスよりもマイナスの方が多い