赤字であると銀行からの融資が難しくなると言われています。

ましてや連続赤字の場合には銀行から融資を受けることはほぼ無理な状態になってしまうのでしょうか。

連続赤字に対する銀行の考え方と銀行の融資姿勢について融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

連続赤字に対する銀行の考え方と融資姿勢のポイント

ポイント

・ましてや連続赤字であると銀行の融資姿勢は相当ハードルが高くなる

・一方で連続赤字でも銀行が融資をすることはもちろんある

・連続赤字では今後の業績と資金繰りの見通しが持てるかどうかが最大のポイント

赤字決算に対する銀行員の思考

銀行は融資した資金がきちんと返済出来るかどうか、つまり融資を回収出来るかどうかに強い関心を持っています。

なぜならもし融資した資金が返済されない場合、それは貸倒、つまり銀行の損失に直結するからです。

銀行も一般企業や個人事業主と同じように収益を獲得することを目指しています。

貸倒、つまり損失は銀行としても何とかして避けたいと考えています。

このような点から銀行は融資した資金がきちんと返済がされるかどうかに強い関心を持っているのです。

銀行も株式会社である以上、収益を獲得しなければならない

赤字と返済可能性の関係

赤字というのは簡単に言えば入ってくるお金よりも出ていくお金の方が多いということです。

出ていくお金の方が多いのですからお金が減っていくばかりです。

当然、安定して融資の返済に回せるお金も乏しいものとなります。

つまり赤字というのは融資がきちんと返済される可能性が低いということです。

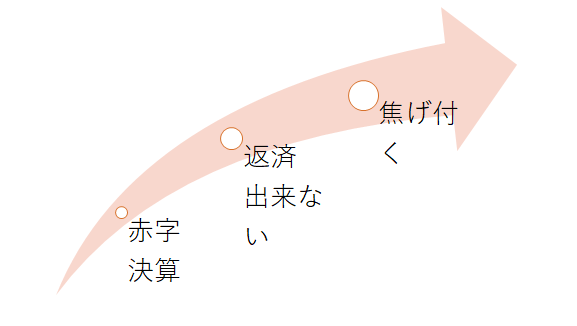

銀行員は赤字に対してはこの図のように返済することが出来ないというシグナルとして受け止めます。

もっとも赤字決算だからといって返済が出来ないということではありません。

赤字決算であっても手元に資金があれば返済は可能です。

したがって赤字決算が直ちに返済が出来ない、延滞となってしまうわけではありません。

しかしながら赤字決算は間違いなく資金が減少する原因の1つですから、さきほどのような銀行員の思考になるわけです。

赤字とは返済できる可能性が低いということ

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

連続赤字のインパクト

ところで「今期も赤字になりそう」、つまり赤字が連続するとなると先ほどの銀行員の思考はより現実味を帯びてきます。

つまり「返済が出来ない」「焦げ付く」という懸念です。

赤字決算であっても手元に資金があれば返済は可能と説明しました。

これは赤字が連続している場合でも同じことが言えます。

どれだけ連続赤字であっても手元に資金がある限り、資金繰りがショートすることはありませんし返済が出来ないということにもなりません。

ただし赤字が連続しているということは手元の資金が減少要因が続いているということです。

手元の資金が無尽蔵ではないはずです。

減少が続けば必ずどこかの時点で資金は底をつきます。

そうなれば返済が出来ないどころから資金繰りがショートし、倒産に至ってしまいます。

連続赤字には融資の焦げ付きを想定

連続赤字に対しては銀行の融資姿勢は非常に厳しいものとなります。

融資が焦げ付く、つまり損失を銀行が被る可能性が黒字よりもはるかに高いということですから、なぜ融資をしなければならないのか、将来の損失を増やすだけではないかということで銀行の融資姿勢は非常に厳しいものとなるのが現実です。

連続赤字は融資の焦げ付き、銀行の将来の損失発生に強い危惧を銀行は抱く

連続赤字の場合の銀行への事前説明

連続赤字であっても資金繰りをショートさせるわけにはいきませんから、そうならないように資金繰りを安定させる必要があります。

資金繰りの安定にもっとも効果的なのはやはり銀行からの融資です。

しかし連続赤字の状況ではさきほどの図のような銀行員の思考ですから、融資姿勢は厳しくなります。

銀行としても焦げ付く可能性がある融資を増やすわけにはいきませんから。

しかし資金繰りをショートさせるわけには行かないはずですから簡単に銀行からの融資を諦めるわけにはいきません。

今期も赤字で連続赤字の見込みであれば取引銀行にぜひ事前に状況の説明をしましょう。

すべての取引銀行に説明することが難しい場合でも主力銀行だけでも必ず事前説明を行いましょう。

事前に説明を行う事項はつぎのとおりです。

連続赤字の場合の銀行への説明ポイント

・今後の資金繰りの見通し

・来期以降の業績改善への方策

もっと銀行には説明した方がよい事柄もあるかと思いますが、この3点は必ず説明をしましょう。

赤字の原因

まずは赤字の原因です。

原因がわからなければ今後の改善の具体策を見つけることは難しいでしょう。

赤字の原因は世の中の景気が悪いといった外部要因もあれば、内部的な要因もあるかもしれません。

率直に赤字の原因だと考えられることを銀行にそのまま説明をしてください。

今後の資金繰りの見通し

次が今後の資金繰り見通しです。

繰り返しご案内をしていますが、赤字決算であっても資金繰りが維持される限り、倒産することはありません。

また資金繰りの見通しは融資の返済可能性に直結することですから銀行員も高い関心を持っています。

もっとも連続赤字ですから資金繰りが悪化していくことは当然のことです。

今後の資金繰りの見通しでは

資金繰りの説明ポイント

②仮に融資を受けた場合、当面の資金繰りは安定するのかどうか

の2点を中心に説明をしてください。

業績改善の見通し

そして来期以降の業績改善への方策を含めた見通しの説明です。

この業績改善の見通しの説明は重要です。

いつまでも赤字が連続する見通しでは銀行の融資はまず期待できません。

銀行の将来の貸倒損失が増えるだけだからです。

業績改善の見通しは保守的なものを

だからといって業績改善の見通しやその計画をバラ色にする必要はありません。

銀行が求めている業績改善の見通しや計画は着実でかつ具体性があるものです。

バラ色の計画の説明を受けても銀行は信用しませんし、逆に業績改善への姿勢を疑うだけです。

少しずつ業績改善であっても構わないので、着実で具体性がある計画を銀行に説明するようにしてください。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

連続赤字ですが銀行から融資は受けられますか?のまとめ

以上、連続赤字である場合の銀行の考え方や融資を申し込む際のポイントについてまとめますと次のようになります。

まとめ

・ましてや連続赤字であると銀行の融資姿勢は相当ハードルが高くなる

・一方で連続赤字でも銀行が融資をすることはもちろんある

・連続赤字では今後の業績改善計画と資金繰りの見通しの説明が最大のポイント

・銀行への説明はバラ色のものではなく着実で具体性がある内容にする