中小企業や個人事業主が利用する銀行からの融資の大半は信用保証協会の保証付融資となります。

今回は信用保証協会の保証付融資の仕組みと説明をするとともに、融資の申し込みから融資実行までの全体の流れを融資担当の銀行員が説明をします。

目次

信用保証協会保証付融資の全体像と仕組み

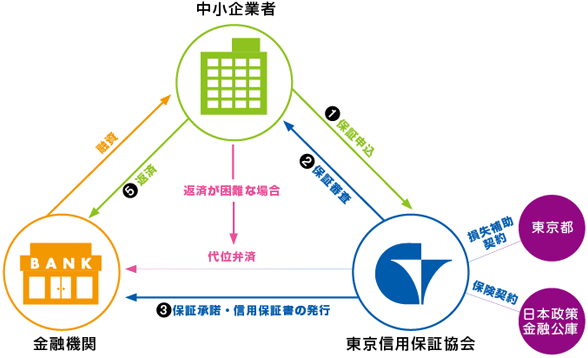

まず確認の意味で信用保証協会保証付き融資の全体像を次の図で確認をしてください。

中小企業や個人事業主は一般的に大企業に比べると事業の基盤がぜい弱で財務内容もしっかりとしていないところが多いです。

事業基盤がぜい弱で財務内容もしっかりとしていないということは融資を行う銀行としてはきちんと最後まで返済が可能なのかどうかに懸念が持たれます。

銀行の融資業務においてもっとも大切なことは融資のボリュームを増やすことではなく、融資を最後まで回収することです。

もし融資が最後まで返済されずに回収ができないとなると、それは貸倒損失を銀行が被ることとなります。

銀行は民間の株式会社ですから利益を獲得しなければなりません。

そのため貸倒損失の事態は何としても避けたいところです。

中小企業や個人事業主には融資をしたくないのが銀行の本音

そうなると事業基盤がぜい弱で財務内容もしっかりとしていない中小企業や個人事業主には融資の返済能力が懸念されるために、銀行としては貸倒損失を懸念して融資をしたくないというのが本音になってしまいます。

しかしそれでは中小企業や個人事業主は安定した資金繰りを確保することが難しくなります。

信用保証協会の役割

そこで登場するのが信用保証協会です。

信用保証協会とはわかりやすく言えば、中小企業や個人事業主が銀行から融資を受けるにあたって保証人になってくれる公的機関です。

銀行としては公的機関である信用保証協会が融資の保証人になってくれるのであれば、貸倒損失を心配することなく安心して中小企業や個人事業主にも融資を行うことができるようになります。

つまり信用保証協会の役割とは銀行から融資がうけにくい中小企業や個人事業主がスムーズに融資が受けられるようにするための公的機関ということです。

管理者がお勧めするビジネスローン3選

1.歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローンです。2.来店不要で手続きが完結するビジネスローンです

保証人不要の事業資金

3.最高1億円までのビジネスローン

法人専用の資金調達ビジネスローン【HTファイナンス】

信用保証協会保証付融資の全体の流れ

それでは信用保証協会保証付融資の全体の流れを1つずつ説明をしていきます。

1.信用保証協会の保証の申し込み

信用保証協会保証付融資を受けるには、まず最初に信用保証協会に保証の申し込みを行います。

簡単に言えば信用保証協会に保証人になってくれるように依頼を行うのです。

この依頼を行うことを保証委託と呼んでいます。

信用保証協会に保証委託を申し込むには、信用保証協会に直接申し込む方法もありますが大半は融資を受けようとする銀行経由にて申し込みを行います。

銀行には信用保証協会の保証申込書類が準備されています。

申込書類への記入方法についても銀行が案内をしてくれます。

2.信用保証協会の審査

信用保証協会に保証委託の申込みを行うと、信用保証協会では審査を行います。

信用保証協会が保証人になるかどうかの審査を行うわけです。

信用保証協会での審査の内容ですが、これは基本的に銀行が行う融資審査と目線は同じです。

きちんと銀行に融資の返済ができるかどうかが信用保証協会での審査の最大のポイントなります。

信用保証協会の審査の難易度

信用保証協会の審査と銀行の融資審査の目線はほぼ同じですが、審査の難易度はどうかというと銀行よりはハードルは低いです。

それは信用保証協会が中小企業や個人事業主が銀行から融資をスムーズに受けられるようにするために存在しているからです。

銀行以上に信用保証協会の審査のハードルが高いとなると、中小企業や個人事業主はスムーズに銀行から融資を受けることができなくなるからです。

ただし信用保証協会の審査は決して甘いものではありません。

信用保証協会の審査に通らない中小企業や個人事業主も少なくありません。

3.保証決定・信用保証書の発行

信用保証協会の審査が通過すると銀行にその結果が通知されます。

そして信用保証協会が保証を行うことを証明する信用保証書と呼ばれるものが融資を行う銀行に発行されます。

この信用保証書が発行されると融資を行う銀行で融資審査が行われます。

信用保証協会保証付融資を実際に行うのはあくまでも銀行です。

信用保証協会自身が直接融資を行うわけではありません。

ですから信用保証書の発行を受けて銀行にて融資の審査が行われるわけです。

なお信用保証協会保証付融資における銀行の融資審査は現実には事務的なものです。

信用保証協会の審査が通れば、銀行の融資審査も通ると考えて差し支えはありません。

4.信用保証協会保証付融資の実行

銀行での融資審査が通ればその後は銀行と融資の契約を行う、信用保証協会保証付融資が実行されます。

5.返済

融資実行後は、当初定めた契約に基づいて銀行に信用保証協会保証付融資の返済を行っていくことになります。

6.代位弁済の請求

銀行に信用保証協会保証付融資の返済をきちんと行っていれば何の問題もないのですが、諸事情によって返済が出来ない事態が発生する場合があります。

この場合は、融資を行っている銀行は信用保証協会に対し債務者に代わって返済をするように請求します。

これを代位弁済の請求といいます。

7.代位弁済

銀行から代位弁済の請求を受けた信用保証協会は保証条件がきちんと履行されていることなどを確認したうえで、銀行に対し代位弁済が行われます。

これにより銀行は信用保証協会保証付融資を全額回収することが出来ます。

8.求償権の発生

信用保証協会が銀行に代わりに融資の返済を行ってくれたからといって、債務者自身の債務が消滅するわけではありません。

債務者は銀行に対する債務がなくなった代わりに今度は代わりに返済してくれた信用保証協会に求償債務を負うことになります。

9.信用保証協会への返済

信用保証協会と債務者との交渉を行い、債務者は信用保証協会へ求償債務の返済を行うことになります。

まとめ

信用保証協会保証付融資の仕組みを細部まで知っておく必要はありません。

しかし知っておかないといけないことは万が一融資が返済出来ない場合、債権者が銀行から信用保証協会に代わるということです。

決して信用保証協会が代わりに銀行に返済してくれたのでそれで終わりということではありません。

以降は信用保証協会に返済する義務が残ります。

信用保証協会保証付融資入門 信用保証協会保証付融資の仕組みのまとめ

以上、信用保証協会保証付きの融資の仕組みについてまとめますと次のようになります。

まとめ

・信用保証協会への保証申し込みは銀行経由で行うことが一般的

・信用保証協会と銀行の審査を経て融資が実行される

・万が一返済ができない場合には信用保証協会に債権が移る