制度融資とプロパー融資は共通点がある一方で違いもあります。

制度融資とプロパー融資の違いについて説明をします。

目次

制度融資とは

制度融資とは各地方公共団体が地元の事業者を応援するために、事業者が負担する利息の全部または一部を補給などして有利な条件で融資が受けられるようにした制度です。

大半の地方公共団体において制度融資が設けられています。

制度融資の仕組み

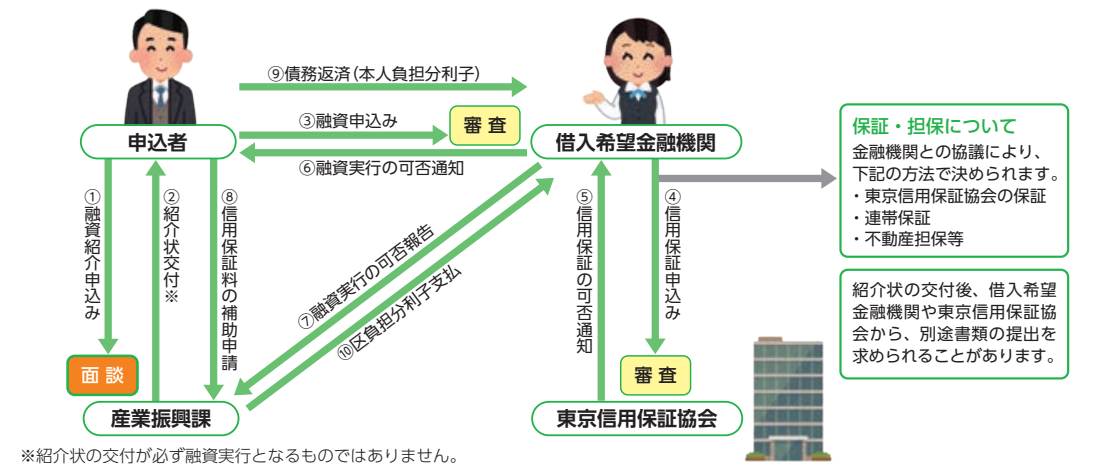

この図は東京都の制度融資の仕組みを示したものです。

制度融資を利用しようとする事業者はまずは地方公共団体から制度融資のあっせん手続きを受けるところからスタートします。

地方公共団体によっては金融機関経由で制度融資の申し込みを行う手続きとなっているところもあります。

制度融資を実行するのは金融機関

誤解が多いのが制度融資は各地方公共団体が融資をするという考えられがちですが、制度融資を実際に実行するのは銀行などの金融機関です。

地方公共団体は制度融資の仕組みや紹介手続きを行うことにとどまり、実際の融資を地方公共団体が行うわけではありません。

制度融資を実際に実行するのは地方公共団体ではなく金融機関

制度融資は信用保証協会の保証付融資

また制度融資は公的機関である信用保証協会の保証制度を利用した仕組みとなっています。

制度融資の関係者は4者

このように制度融資には、①制度融資を利用する事業者 ②地方公共団体 ③金融機関 ④信用保証協会の4者が関係者として登場します。

管理者がお勧めするビジネスローン3選

1.歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローンです。2.来店不要で手続きが完結するビジネスローンです

保証人不要の事業資金

3.最高1億円までのビジネスローン

法人専用の資金調達ビジネスローン【HTファイナンス】

プロパー融資とは

プロパー融資とは事業者に対して金融機関が単独で融資を行うものです。

地方公共団体や信用保証協会は関係ありません。

金融機関が独自の判断で事業者に行う融資がプロパー融資です。

制度融資の特徴

制度融資はこれまでも説明しましたように各地方公共団体が地元の事業者を応援するために産業施策の側面が色濃くあります。

実際に利子補給などで事業者にとっては制度融資のメリットは大きく、多くの事業者が制度融資を利用しています。

そのため実務において金融機関は事業者から制度融資の申し込みを受けた場合には、その申し込みを受け付けないということは出来ません。

制度融資は公的側面がありますので、金融機関としてもいたずらに申し込みを受けないということができないのです。

制度融資とプロパー融資の共通点

制度融資とプロパー融資には共通点もあり、それは融資を行うのはどちらも金融機関だということです。

そして融資を行うかどうかの審査はどちらも金融機関が行います。

制度融資の審査は地方公共団体が行うのではなく金融機関や信用保証協会が行うものであり、最終的な融資判断は金融機関が行います。

プロパー融資の融資審査も金融機関が行います。

したがって制度融資もプロパー融資も融資審査は金融機関が行うという点で共通点があります。

制度融資もプロパー融資の融資審査は金融機関が行う

制度融資とプロパー融資の違い

制度融資とプロパー融資の違いでもっとも大きな点は審査の難易度です。

制度融資は信用保証協会の保証制度を利用したものとなっていますから、万が一の場合には信用保証協会による融資の代位弁済が期待できます。

これに対してプロパー融資は金融機関単独の融資ですから、万が一の場合にその貸倒は金融機関が損失として受けなければなりません。

したがって融資のリスクとしては制度融資に比べてプロパー融資ははるかに高いものとなっています。

そのため制度融資の融資は利用できてもプロパー融資は受けられないということは十分にあり得ます。

制度融資とプロパー融資の違いのまとめ

以上、制度融資とプロパー融資の違いをまとめますと次のようになります。

まとめ

・制度融資は信用保証協会の保証制度を利用した融資

・プロパー融資は金融機関単独の融資

・制度融資とプロパー融資の一番の違いは審査の難易度

・制度融資に比べてプロパー融資の審査の難易度ははるかに高い