銀行の融資審査において最重要なことは融資がきちんと返済されるかどうかということです。

この点に関連して資産背景が融資審査に影響を与えます。

資産背景と融資審査との関係について説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

銀行融資の審査手順

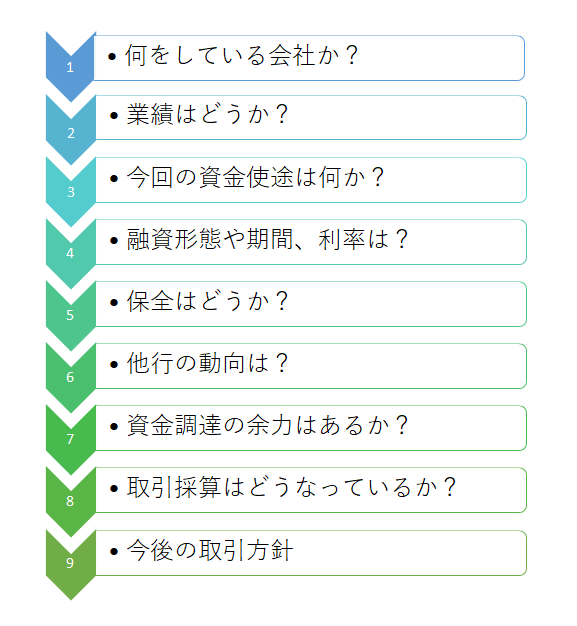

次の図は銀行で実際に行われている事業性資金の融資の審査手順です。

「何をしている会社か?」から始まりいくつかの項目順に融資審査は行われます。

冒頭でも説明をしましたが融資審査でもっとも重要なことは融資が最後まできちんと返済されるかどうかです。

万が一、融資が最後まで返済されなければそれは貸倒となり銀行が損失を被ることとなります。

銀行も民間会社ですから収益を獲得しなければなりません。

貸倒が一たび発生すればそれまでの利息収入などは一挙に吹き飛んでしまい、残るのは損失だけです。

そのため絶対に融資で貸倒れ、つまり焦げ付きを発生させるわけにはいきません。

融資審査でもっとも重要なことが融資が最後まで返済されるかどうかということにはこのような背景があるのです。

さきほどの図のように銀行で行われている融資審査の手順は複数ありますが、最後の8の「取引採算はどうなっているか?」と9の「今後の取引方針」の2つを除いてはどれも融資が最後まで返済されるかどうか、融資を最後まで回収できるかどうかを検証するための手順となっています。

銀行の融資審査でもっとも重要なことは融資がきちんと返済されるかどうか

資産背景と融資審査との関係

さて今回のテーマである資産背景と融資審査との関係です。

資産背景とは

資産背景とはずばり資産の状況です。

不動産資産は保有しているのか、預貯金や上場株式などの金融資産はどれくらいあるのかといったことです。

資産背景が融資審査に与える内容

資産背景が融資審査に与える内容としては2つあります。

まず1つ目は万が一、融資の返済がされない場合、その資産に対して差押などの強制執行を行うことで融資を回収できるということです。

その資産はあらかじめ正式担保として取得すれば一番良いのですが、担保には取らなくても最後は債権者として強制執行を行うことにより融資の回収ができるという期待があります。

したがって業績が今一歩で融資の返済面に多少の懸念があるが、資産背景が認められるから融資を実行するという判断がなされることが少なくありません。

2つ目は資金繰り面への安心感です。

資産背景があればそれを担保に出すことでまだまだ資金調達をすることができるでしょう。

融資がきちんと返済されるには資金繰りが安定していなければなりません。

この点において資産背景があればまだまだ資金調達をして資金繰りを安定させることが十分に可能だと考えることができます。

資産背景により資金調達力がまだまだあるため融資の返済に懸念はなく融資を実行しても大丈夫だろうという判断になるのです。

資産背景があると融資の返済面や回収面に安心感を持てるため融資審査には有利に影響する

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

資産背景があれば必ず融資が受けられるとは限らない

資産背景があると融資が受けやすくなるというメリットは間違いなくあります。

ただし資産背景があれば必ず融資が受けられるというわけではありません。

融資の返済は事業活動から得られる収入で行うが大原則です。

したがってどれだけ資産背景があるとしても事業活動からの返済が困難だと判断される場合には銀行は融資をしません。

資産背景は融資の返済は可能だと思うが万が一のための備えとして考える要素です。

資産背景があるとしても事業活動から融資の返済が難しいと判断される場合には銀行は融資に応じない

資産背景と融資審査との関係のまとめ

以上、資産背景と融資審査との関係をまとめますと次のようになります

まとめ

・資産背景があると万が一の場合の融資の回収が確保され、かつ資金調達がしやすくなることから融資審査にはプラスに働く

・ただし融資の返済は事業活動から行うのが大原則であり事業活動による返済が困難と判断される場合にはどれだけ資産背景があっても銀行は融資には応じない