「個人事業主ですが個人事業主でも銀行から運転資金の融資を受けることは出来るのでしょうか?」

実によく受ける質問の1つです。

結論から申し上げますと個人事業主でも銀行から運転資金の融資を受けることは可能です。

個人事業主で銀行からの運転資金の融資の受け方について融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

会社でも個人事業主でも銀行の考え方は同じ

飲食店などの現金商売の除いて多くの事業では運転資金が必要となります。

そして運転資金が必要となるのは会社だけではありません。

個人事業主でも運転資金が必要となります。

基本的に運転資金は掛売りで事業を行っていれば必ず発生します。

そのため掛売りで事業を行っていれば個人事業主でも当然に運転資金が必要となります。

会社だから運転資金が必要、個人事業主だから運転資金が不要ということにはなりません。

銀行も個人事業主でも運転資金が必要だということは十分に認識をしており、実際の多くの個人事業主が銀行から運転資金の融資を受けています。

運転資金は銀行融資で最も多い

銀行融資にはいろいろな資金使途がありますが、もっとも多いのが運転資金です。

会社でも個人事業主でも銀行融資の借入でもっとも多いのが運転資金のはずです。

ではこの運転資金ですが、なぜ必要なのかをきちんと理解しておくことは今後の銀行融資の借入申込みには大切なことです。

個人事業主の方が銀行から運転資金の融資を受けるには、なぜ運転資金が必要なのかを銀行にきちんと説明をすることが求められます。

なぜ運転資金が必要なのかをきちんと理解しておくことは、個人事業主の方が銀行への説明に説得力を持たせることになります。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

運転資金とは

ここでそもそも運転資金とは何かについて簡単に整理をしておきます。

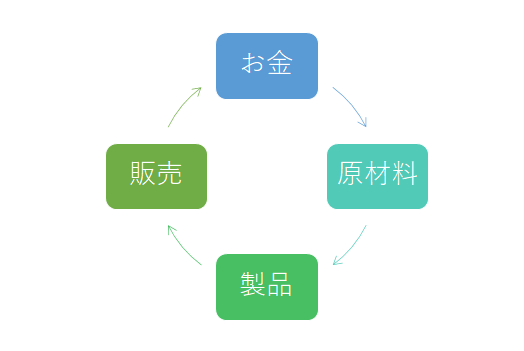

次の図をご覧ください。

これは事業におけるお金の循環を示したものです。

お金は原材料に姿を変え、さらに製品に姿を変え、最後にその製品が販売されてはじめて元の形のお金として手元に戻ってきます。

つまりお金はいろいろな姿に変化してそして再びお金として戻ってきます。

しかしすぐに再びお金として戻ってくるわけではありません。

原材料や製品などの姿を変えている期間があります。

この期間は手元にお金がありません。

これこそが運転資金なのです。

所要運転資金の算出方法

会社や個人事業主の方は感覚としては運転資金が必要なのは十分にわかっているはずです。

仕事をしているのに手元にお金がない、物が売れて儲かっているのに手元にはお金がない。

これこそが実は必要な運転資金なのです。

会社向けと同様に個人事業主向けの運転資金の融資においても銀行は必ずどれくらいの運転資金が必要なのかを必ず把握しようとします。

そして必要となる運転資金の水準と今回の運転資金融資の申込額との妥当性を融資審査の過程で検証をしています。

必要な運転資金のことを所要運転資金と呼んでいますが、所要運転資金の算出方法は2つあります。

所要運転資金の計算方法 その1

まず1つめは決算書の貸借対照表から求める方法です。

貸借対照表から求める所要運転資金の算出方法はずばり、

所要運転資金=売掛金+受取手形+在庫-買掛債務です。

なぜこの算出式で所要運転資金が求められるのかを少し具体的に説明します。

まず売掛金と受取手形。

これらは物が売れたものの、そのお金がこれから入ってくるものです。

つまりまだ手元に現金としてないものです。

物が売れたお金によって次の仕入れをしたり、社員の給与を支払ったり、リース料を払ったり、備品を買ったり、賃借料を払ったりなどと企業活動を継続するために必要なのですが、物が売れたお金はまだ手元に入っていないため、不足するのです。

次に在庫。

在庫は売掛金と受取手形と同じ考え方です。

在庫は売れてはじめてお金になります。

そのお金によって仕入れや人件費などを支払います。

しかし在庫はまだ売れていないわけですから、当然手元にお金がありません。

だから不足するのです。

最後は買掛債務。

これは掛けで物を買っていることです。

本来なら仕入れ時にお金を払わないといけないのですが、1ヶ月先などと支払が後になっているものです。

つまり一種の支払猶予です。

支払をまだしなくてよいものですから、この分は資金が不足しません。

このようにお金が不足するのは売掛金、受取手形および在庫です。

一方お金が不足しないのは買掛債務です。

このことからお金が不足する金額、つまり所要運転資金は、

売掛金+受取手形+在庫-買掛債務にて算出することが出来るのです。

所要運転資金の計算方法 その2

所要運転資金を算出する2つめの方法は「期間」によって算出する方法です。

ここでも売掛金、受取手形、在庫、買掛債務は登場します。

まず売掛金と受取手形が最終的に現金になるのが2ヶ月先とします。

言い換えれば2ヶ月先にならないと手元にお金が入ってきません。

2ヶ月の間には当然仕入れや人件費など現金が必要です。

しかしお金が入ってくるのは2ヶ月先です。

つまり2ヶ月間お金が不足するわけです。

つぎに在庫。

これはさきほどの売掛金と受取手形と同じ考え方です。

手元にある在庫が売れるまでは現金化しないわけですから、仮に1か月分の在庫があれば、その分お金が不足するわけです。

最後に買掛債務。

物を仕入れしたものの、それを現金として支払うのは1ヶ月先とします。

本来ならば仕入れと同時にお金を支払わないといけないのですが、それを1ヶ月先まで待ってもらっている状態です。

つまり1ヶ月間はお金を支払う必要がないわけですから、資金は不足しません。

以上から売掛金と受取手形が現金化するのが2ヶ月間。

在庫として抱えているのが1ヶ月間。

合計3ヶ月間は物が売れても手元にお金が入ってこないため、資金が不足します。

一方で買掛債務を現金で支払うのは1ヶ月先ですから、この1ヶ月間は手元のお金が出て行きません。

つまりトータルで

売掛期間2ヶ月+在庫期間1ヶ月-買掛期間1ヶ月=2ヶ月間が資金不足の期間ということになります。

1ヶ月に平均1,000万円物が売れるとすると、おおよその所要運転資金は1,000万円×2ヶ月=2,000万円の資金が不足、つまり所要運転資金が必要ということになります。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

個人事業主向け運転資金の融資の受け方のポイント

以上を踏まえて個人事業主が銀行から融資を受ける際には、

ポイント

・必要な在庫はどれくらいなのかを整理しておく

・材料費などの支払はいつ支払うのかを整理しておく

ことがポイントとなります。

これら3つを銀行にきちんと説明をすれば、どれくらいの運転資金が必要なのかを銀行は理解をすることができます。

個人事業主向け運転資金の融資の受け方のまとめ

以上、個人事業主向けの運転資金の融資についてまとめますと次のようになります。

まとめ

・多くの個人事業主が銀行から運転資金の融資を受けている

・売上金の回収期間、在庫量、仕入代金の支払時期を説明することがポイント