赤字決算になると銀行から融資が受けにくくなると言われている。

実際、赤字決算になると融資が受けにくくなりますが、赤字決算でも融資が実行されているケースも少なくありません。

赤字決算での銀行の融資審査の考え方を説明します。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

赤字決算に対する銀行の第一印象

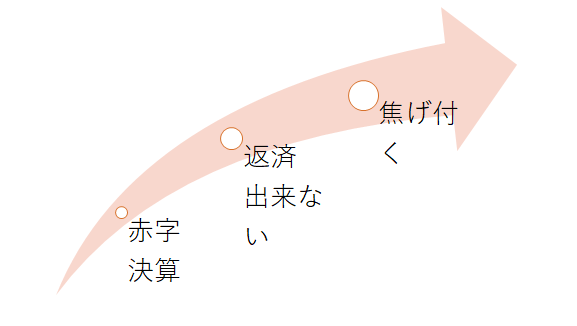

この図は赤字決算に対して銀行員が抱く第一印象を示したものです。

銀行の融資業務においてもっとも重要なことは融資量を増やすことではなく、融資した資金がきちんと返済されることです。

もし融資した資金が返済されない、つまり貸倒が発生した場合、それは銀行の損失となります。

損失を出すことは銀行としても絶対に避けたいところです。

そのため銀行の融資業務においてもっとも重要なことは返済されるかどうか、貸した金が戻ってくるかどうかという一点です。

銀行の融資の原資は決して銀行自身の資金ではありません。

融資原資の多くは預金者からの預金です。

この預金を使って銀行は融資をしているのです。

融資が回収できないということは簡単に言うと預金者から預かっている預金を毀損しているということです。

最悪は預金者に預金を支払えないということにつながるのです。

そのため融資した資金をきちんと回収することは銀行の融資業務で最重要の事柄なのです。

ある赤字決算の中小企業の事例

ここで赤字決算になっているある中小企業の事例をご案内します。

この赤字決算の中小企業から融資の相談を受けました。

赤字決算でも高額な役員報酬

決して多いとは思いませんが融資先の決算書を眺めていると、赤字決算が続いているにも関わらず数千万円の高額な役員報酬を社長が受け取っているケースが見受けられます。

それでいて資金が足りなくなると融資の申込に来られます。

中小企業の場合、会社と社長は一心同体ですから社長の役員報酬を考慮すれば黒字になると考え融資を検討することもあります。

例えば会社が500万円の赤字決算であるのに対して、社長の役員報酬が3,000万円である場合、社長の役員報酬を考慮すれば実質的にはこの会社は黒字だと考えられるわけです。

会社で融資の返済が足りない場合、社長の個人資金でもって融資の返済は可能と銀行も考えるわけです。

ただしこれはあくまでも銀行における融資可否の判断でのことです。

基本は会社の資金から融資は返済しなければなりません。

銀行融資の審査の視点も会社単独の返済能力が対象となるのであって、個人の資金も考慮して返済可能性を審査するわけではありません。

個人資金はあくまでも予備的な位置づけです。

そうするといくら役員報酬を考慮すれば会社の決算が実質的に黒字であるとしても、毎年赤字決算が続いている場合、「この社長は会社の決算をどう考えているのか?」「黒字にするという経営感覚はあるのか?」とネガティブに考えてしまいます。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

赤字決算に対する姿勢

赤字決算の先に対しても銀行は融資を行うことが決して少なくありません。

なぜ銀行が赤字決算の先に融資をするかといえば、今後の業績回復を期待して融資による資金繰り支援を行うのです。

今後の業績回復により融資した資金はきちんと返済されるだろうと期待して赤字決算の先にも融資を行うのです。

それにはまず融資先が黒字転換に対してどのような努力をしているかを見極める必要があります。

ただ世の中の流れにまかせるだけで業績回復に向け何ら自助努力をしていない赤字決算の先には、今後の業績回復を期待して融資により資金繰り支援を行うことなどありません。

業績回復に向けた自助努力の1つとして役員報酬を減額して会社の決算を良くする姿勢がほしいのです。

そうでないといたずらに赤字決算の先に融資支援はできません。