飲食業などの現金商売を除いて多くの事業では必ずと言って良いほど運転資金が必要となります。

そして多くの事業者は銀行から運転資金の融資を利用しています。

運転資金の融資はどのくらいで返済をしなければならないのか、運転資金の融資の返済期間について融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

運転資金とは

運転資金の融資の返済期間を考えるにあたっては運転資金が必要となる仕組みを理解しているとわかりやすくなります。

まずは運転資金がなぜ必要となるのか、その仕組みを簡単に整理をしておきます。

運転資金は売上代金回収までのつなぎ資金

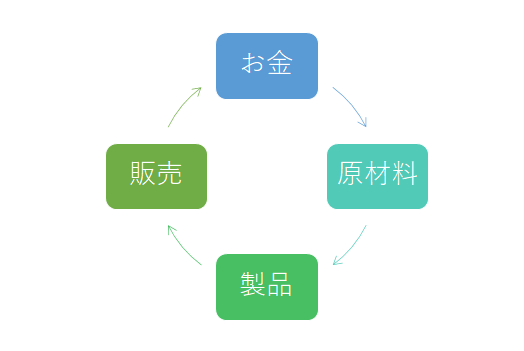

次の図をご覧ください。

これは事業においての資金の循環を示したもので製造業を例にしています。

製造業以外でも資金の循環の考え方はまったく同じです。

製造業においては製品を製造する必要がありますから、製造に必要となる原料や材料を準備する必要があります。

手元の資金を使用してまずは原料や材料を購入しました。

この時点で手元の資金は原料や材料に姿を変えました。

そしてこの原料や材料を使用して製品を製造します。

この時点で原料や材料は製品に姿を変えました。

そしてこの製品が販売されることにより売上が発生し、販売先から売上代金を回収することで手元の資金が入ってきます。

つまり当初手元にあった資金は原料や材料、そして製品に姿を変えて、最終的に売上代金として手元に再び戻ってきます。

ということは、売上代金として手元に戻ってくるまでの間は資金はないことになります。

しかしこの間に、原料や材料の代金を支払う必要があるでしょう。

また従業員に給与を支払う必要もあるでしょう。

さらに製造するために要する電気代などの支払もあるでしょう。

家賃や交通費といった経費も支払う必要があるでしょう。

このように売上代金として手元に資金が戻ってくるまでの間にいろいろな支払のために資金が必要となります。

この売上代金として手元に資金が戻ってくるまでの間に必要となる資金こそが運転資金なのです。

運転資金とは売上代金回収までの資金繰りのつなぎ

運転資金の融資の返済期間の原則

このように運転資金は売上代金回収までの資金繰りのつなぎです。

そして売上代金は通常では1ヶ月後とか2ヶ月後といったように短期間の間に回収されます。

運転資金の融資は売上代金が回収されるまでの間の資金繰りのつなぎですから、運転資金の融資の返済原資は売上代金となります。

そのため運転資金の融資の返済期間は短期とするのが原則的な考えです。

つまり運転資金の融資の返済期間は1ヶ月や3ヶ月、6ヶ月といった短期とすることが原則です。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

運転資金のもうひとつの特徴

運転資金は売上代金回収までの資金繰りのつなぎということがひとつの特徴ですが、運転資金にはもうひとつの特徴があります。

それは運転資金は常に必要になるということです。

売上代金が回収されて手元に資金が入ってきても、その資金は次の原料や材料の仕入のために必要となります。

また人件費や電気代などの経費も常に必要となるはずです。

ということは売上代金で運転資金の融資を返済しても、再びすぐに運転資金の融資が必要となります。

運転資金の融資の返済期間のいろいろ

運転資金の2つの特徴を踏まえて銀行の運転資金の融資の実務上はつぎのような返済期間が多いです。

運転資金の融資の返済期間

・返済期間は6ヶ月で1ヶ月毎の分割返済

・返済期間は6ヶ月で6ヶ月後の一括返済

・返済期間は1年で1ヶ月毎の分割返済

・返済期間は1年で1年後の一括返済

・返済期間は3年で1ヶ月毎の分割返済

・返済期間は5年で1ヶ月毎の分割返済

どの返済期間となるかは業績の状況などによって個別に判断されます。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

望ましい運転資金の融資の返済期間

運転資金の融資を銀行から受ける側からすれば、資金繰りの安定の観点から返済期間はできるだけ長くすることをおすすめします。

例えば運転資金の融資の返済期間が6ヶ月で6ヶ月後に一括返済する条件で融資を受けたとします。

6ヶ月後には再び銀行から運転資金の融資を受けて実質的に運転資金の融資が継続される可能性もありますが、それはあくまでも6ヶ月後の融資の審査次第です。

銀行が継続に応じないとなれば6ヶ月後に運転資金の融資を一括返済しなければなりません。

これは資金繰りには大きな負担になるはずです。

事業においてもっとも大切なことは資金繰りを安定させることです。

そのためには運転資金の融資の返済期間としては3年とか5年の長期として、返済方法は分割返済をすることをおすすめします。

長期の運転資金の融資のことを長期運転資金融資などと呼ばれていますが、運転資金の融資相談時には長期運転資金として希望を出してください。

長期運転資金として融資を受けている事業者はたくさんいます。

運転資金の融資の返済期間が長期とすることがおすすめ

運転資金の融資の返済期間のまとめ

以上、運転資金の融資の返済期間についてまとめますと次のようになります。

まとめ

・ただし短期の運転資金の融資は資金繰りが安定しない

・運転資金の融資の返済期間は長期とすることがおすすめ

・銀行に運転資金の融資を相談する際は長期運転資金にて行う