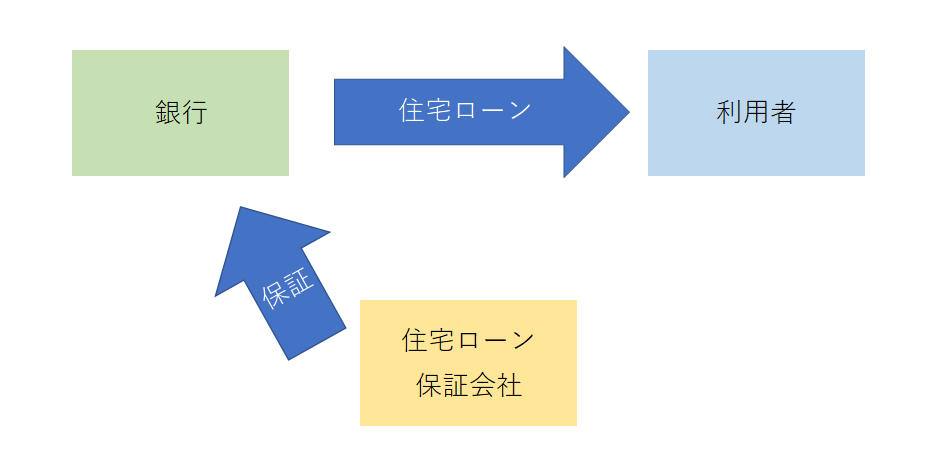

銀行の住宅ローンを利用する場合には、通常は住宅ローンの保証会社が銀行に対して保証をしてくれますから別途保証人は不要です。

しかし中には保証会社の保証に加えて保証人が必要となるケースがあります。

住宅ローンにおいて保証人が必要となるケースはどのような場合かを説明します。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

一般に住宅ローンは保証人が不要

銀行から住宅ローンを利用する際には一般的に住宅ローンに関する保証会社の保証制度を利用することになります。

銀行としては保証会社が保証をしてくれるため、利用者の配偶者などの親族を別途保証人として徴求することはありません。

これが一般的な住宅ローンの仕組みです。

しかしケースによっては保証人が必要となる場合があります。

住宅ローンに保証人が必要なケース

一般的には住宅ローンを利用するにあたっては保証人は必要ないのですが、ケースによっては保証人が必要となることがあります。

住宅ローンにおいて保証人が必要となるケースは大きく2つあります。

収入合算のケース

住宅ローンで保証人が必要となるケースとしては収入合算をして住宅ローンを利用する場合です。

収入合算とは例えば夫だけの収入だけではなく、妻の収入も合算して住宅ローンを利用する場合です。

妻の収入も合算しないと住宅ローンが利用できない、あるいは住宅ローンは利用はできるものの希望額まで届かないといった場合にしばしばこの収入合算という手法が取られます。

収入合算をすると当たり前のことですが住宅ローンの返済能力を審査にするにあたっての収入が増加します。

収入が多いと返済能力が高くなりますから、住宅ローンが利用できたり、あるいは住宅ローンに利用金額が増額になったりします。

収入合算の例として夫の収入に妻の収入を合算するケースで説明します。

この場合に収入合算する妻を連帯保証人として徴求したり、あるいは銀行によっては妻を連帯債務者にして住宅ローンを実行することになります。

妻の収入も加えて住宅ローンを利用するのですから、その妻も連帯保証人あるいは連帯債務者として住宅ローンの返済に責任を持っていただくという理屈です。

住宅が共有名義

住宅ローンで購入する自宅の名義が夫と妻の共有名義にすることもしばしばあります。

例えば夫の持ち分が1/2、妻の持ち分も1/2とするような場合が共有名義です。

そして住宅ローンにおいては購入する自宅不動産を銀行、もしくは住宅ローン保証会社が抵当権という担保設定をします。

こういうケースにおいて夫が住宅ローンを利用する場合に、妻は担保提供者という立場になります。

この担保提供者としての責任を明確にする目的で担保提供者である妻を保証人に徴求するケースがあります。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

無関係の人は住宅ローンの保証人にはならない

このように住宅ローンにおいて保証人が必要となるケースとしては収入合算の場合と住宅を共有名義にする2つのケースにほとんどが限定されます。

これらのケース以外で住宅ローンで保証人が必要となることはありません。

例えば夫の親が資産家だから親を住宅ローンの保証人に取ったりすることもありません。

本件の事例の場合ですと夫婦以外の人が住宅ローンの保証人として必要だと言われることはありません。