賃貸物件購入などの不動産融資を銀行に申し込む場合には必ず事業計画書の提出が必要です。

事業計画書に対する銀行の見方を説明しながら不動産融資における事業計画書の注意点について説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

不動産融資における事業計画書とは

不動産賃貸事業や不動産融資のおける事業計画書の役割は、

・利益が獲得できるか。赤字ではないか。

・不動産融資の返済がきちんとできるか

の2つが主な役割です。

不動産賃貸事業できちんと利益が獲得できるか、そして不動産融資をきちんと返済できるか、この点を検討・確認するために不動産融資のおける事業計画書が存在します。

では具体的に不動産の事業計画書ではどのようなところに注意をすれば良いのかを具体的な不動産の事業計画書を例にして説明をしていきます。

不動産の事業計画書のチェックポイント

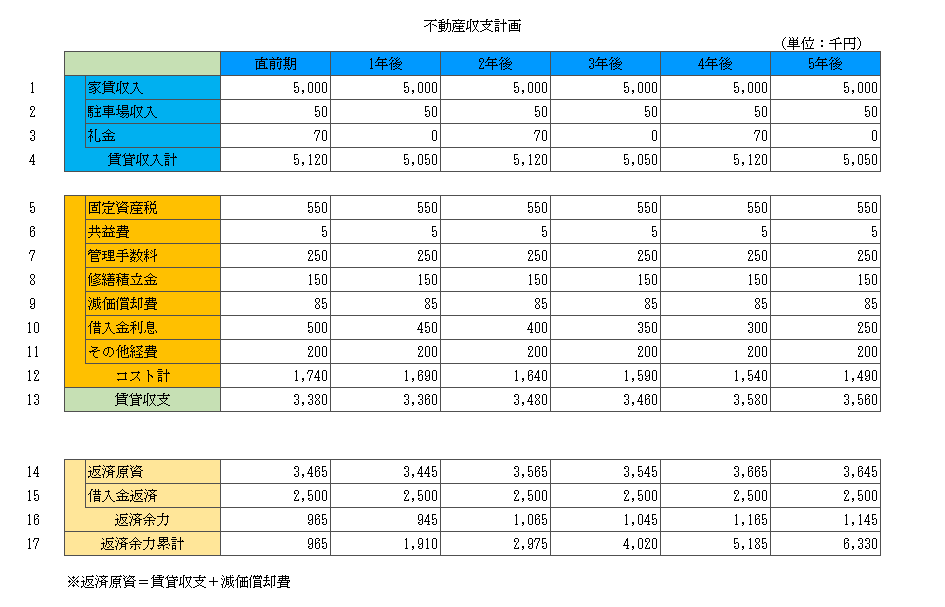

これは不動産の事業計画書の1つの例です。

この不動産の事業計画書を例にして銀行がチェックしていることを含めてポイントを説明します。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

家賃収入の水準

まずは1の家賃収入の水準です。

この不動産の事業計画書の例では毎年5,000千円が家賃収入として計上されています。

銀行が見ているのは毎年同じ金額が計上されていることではありません。

銀行が確認をしているのはその家賃収入の基となる入居率の設定です。

家賃収入が毎年同じは問題ではない。問題なのは家賃収入の基ととなる入居率の設定

入居率100%はありえない

不動産の事業計画書における家賃収入を入居率100%で作成されている事業計画書が実に多いのが現実です。

不動産の事業計画書ですが、これはこの不動産を販売しようとしている不動産業者が作成するケースが多く、この不動産業者が作成した事業計画書をそのまま銀行に提出することが少なくありません。

もちろんすべての不動産業者ではありませんが、物件を販売したいがために不動産の事業計画書を良いように見せようとする気持ちが高すぎで入居率100%で家賃収入が設定されていることが多いです。

ただ現実には入居率が100%ということはありえません。

アパートやマンションなどの賃貸物件において確かに新築当初は入居率が100%になることもあるでしょう。

ところが現実には入居者が引越をして次の入居者が決まるまでは空室になりますし、周囲の新しいアパートなどができればそこに入居者が流れて空室が生まれるというのが現実だと思います。

つまりずっと入居率が100%を維持するのはありえない

のです。

入居率にストレスをかける

銀行では入居率が100%である不動産の事業計画書を見せられた場合、その入居率にストレスをかけて事業計画書を修正します。

入居率にストレスをかけるとは一定の空室を前提にするということです。

おおむね入居率を80%に下げて、つまりストレスをかけて事業計画書を修正しています。

入居率80%で収支が回るかどうかをチェックする

さきほどの事業計画書の例では初年での賃貸収支(13の行)は3,380千円の利益が出る内容となっていますが、入居率を80%にすると賃貸収入は4,000千円となり賃貸収入が1,000千円減少します。

そのため珍地帯収支は3,380千円ではなく1,000千円少ない2,380千円で考えるべきなのです。

不動産事業を行うかどうかにおいては保守的に考えることが安全です。

入居率80%で儲かるのかどうか、返済はきちんと行えるのかどうか

を考えることが大切です。

入居率100%で不動産の収支を考えることは危険です。

借入金の利率設定

銀行の不動産融資の適用利率は原則として変動金利で行われます。

変動金利ですから将来金利が上昇することもあれば、逆に金利が下落することもあります。

このようなこともあり不動産の事業計画書における借入金の利率は融資当初の金利ではなく、将来の金利上昇を保守的に織り込んだ水準で検討することが大切です。

具体的には融資当初の金利よりも1%程度は少なくとも高い金利で不動産の事業計画書を考えることが大切です。

さきほどの事業計画書の例では当初の借入金利息(10の行)は500千円となっています。

これは借入金利息を1%として計算したものです。

ただし不動産の事業計画の妥当性を検討するにあたっては借入金の利率を1%ではなく、2%程度で考えることが大切です。

仮に借入金利率を2%で設定すると初年度の借入金利息は500千円ではなく1,000千円となります。

借入金の利率は適用される金利に1%をプラスした水準で事業計画を検討する

借入金がずっと低利率は危険

これも不動産を販売する不動産業者が作成したものの、そのまま提出した事業計画書に多い例ですが、借入金利率がずっと0.5%とか0.75%で事業計画書が作成されていることが少なくありません。

確かに借入当初は借入金利率が0.5%とか0.75%かもしれませんが、将来その金利は上がるかもしれません。

といいますが、

不動産の事業を検討するにあたっては将来金利が上がっても大丈夫かどうかを検証することが大切

なのです。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

返済余力はあるか

そして不動産の事業計画書においてもっとも大切で銀行も注視しているのが返済余力(16の行)です。

返済余力とは銀行に不動産融資の返済をした後に、手元にいくらお金が残るかを示したものです。

この返済余力がプラスであって初めて不動産融資の返済ができるということになります。

返済余力がマイナスであっては不動産融資の返済はできません。

修正後の不動産事業計画で返済力がどうなるのか

さきほど

・入居率を80%にストレスをかける

・借入金利率を1%プラスする

と説明しましたが、この2点の修正後の不動産事業計画書において返済余力がプラスになるかどうかを検証してください。

この、

修正後の不動産事業計画において返済余力がプラスになるかどうかを検証する

ことはとても重要です。

修正後の不動産事業計画書において返済余力がプラスになっていることで不動産融資の返済が可能となりますし、不動産事業が成功するポイントとなります。

不動産融資の事業計画書の注意点のまとめ

以上、不動産融資の事業計画書の注意点をまとめますと次のようになります。

まとめ

・借入金利率は1%プラスした水準に修正をする

・この2点の修正した後の不動産の事業計画書において返済余力がプラスになっているかどうかを確認する