銀行から融資を受ける際に担保を入れるケースがあります。

銀行は担保についてどれくらいの価値が認められるのか、担保評価を行っています。

銀行の担保評価について融資担当の銀行員が説明をします。

また後半では担保が必要となるケースや無担保融資についても触れます。

目次

銀行の担保評価

担保にはいろいろとありますが代表的な担保である不動産を例にして銀行の担保評価について説明をします。

銀行の担保評価は時価ではない

例えば3,000万円はすると考える不動産を銀行に担保に出す場合、銀行は必ずしも担保評価を3,000万円と考えるわけではありません。

「近所で最近、坪〇〇万円で売買がされたからうちの不動産は3,000万円の価値はある」と考えても銀行の担保評価では必ずしも3,000万円で評価はしません。

「うちの不動産は3,000万円の価値はある」という根拠は最近の近所での売買事例を基にしたものです。

そのため3,000万円という不動産の価格は時価と考えることができます。

しかし銀行の担保評価では時価=担保評価とはなりません。

銀行の担保評価では時価=担保評価ではない

銀行の担保評価の要素

銀行では担保を評価するにあたって、いろいろな要素を考慮して最終的な担保評価額を決定しています。

担保評価をするにあたって考慮する主な要素は次の通りです。

担保評価の要素

・公示価

・基準価格

・路線価

・不動産の用途

・不動産の広さ

・周囲の環境

・建物の築年数

・建物の構造

時価・公示価・基準価格

時価は最近の周辺での売買事例をもとにして時価を把握しています。

公示価・基準価格・路線価はいずれも官公庁が出している不動産の価格であり、銀行の担保評価にあたっては参考値として考慮しています。

不動産の用途

担保となる不動産の現在の用途も銀行の担保評価にあたっては考慮に入れる要素です。

例えば不動産が病院の場合で考えます。

銀行は担保である不動産を銀行自身の物とするために担保を取るためではありません。

万が一の場合の融資の回収手段として担保を取っています。

つまり担保を売却して融資の回収に充てるわけです。

そのため銀行の担保評価にあたってはその担保の売れやすさを考慮しています。

では病院はどうでしょうか?

病院として使われている不動産を購入する人は相当限られてくるはずです。

そうすると担保の売却のしやすさという点では相当マイナスとなります。

病院の例のように不動産には売れやすい物件と売れにくい物件があります。

銀行の担保評価にあたっては担保が売れやすいのかどうか、不動産の用途も考慮しているのです。

不動産の広さ

不動産の広さも先ほどと同様に担保の売れやすさの点から担保評価では考慮しています。

広大な面積のある不動産を購入する人はやはり限定されてきます。

かといってあまりにも小さい不動産もやはり購入する人は限定されています。

そのため不動産の広さも銀行の担保評価にあたっては考慮する要素となっています。

周囲の環境

担保である不動産が住宅街であれば住宅地として購入する人が多いのではないでしょうか。

一方で周囲に風俗店が多いとか反社会的勢力の事務所があるような不動産は購入を見送りたいと考えるのではないでしょうか。

周囲の環境によりやはり不動産の価格は異なってくるはずです。

そのため銀行の担保評価にあたっては周囲の環境も考慮しています。

建物の築年数・建物の構造

建物についての銀行の担保評価はいわゆる再調達原価法という方法を採用しています。

再調達原価法というのは今、その物件を建築するとしたらいくらの費用がかかるというものです。

築年数が古いとそれだけ減価する必要がありますし、木造建築と鉄骨鉄筋コンクリート造の建物では建築単価が異なってきます。

そのため銀行の担保評価にあたっては建物の築年数や建物の構造も考慮する要素としているのです。

管理者がお勧めするビジネスローン3選

1.歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローンです。2.来店不要で手続きが完結するビジネスローンです

保証人不要の事業資金

3.最高1億円までのビジネスローン

法人専用の資金調達ビジネスローン【HTファイナンス】

銀行の担保評価の原則

銀行の担保評価の原則は保守的です。

万が一の場合の担保物件の売却を想定しており、融資の回収手段として銀行は担保評価に臨んでいます。

そのため期待を込めた甘い評価を銀行は行いません。

最低でもこれくらいであれば売れるだろうという保守的な担保評価になりがちです。

そのため銀行の担保評価は時価よりも低い評価となります。

銀行の担保評価は保守的で低め

担保がないと銀行から融資は受けられないのか

ところで銀行からは担保がないと融資が受けられないのかと言えば現実は決してそうでもありません。

現実には無担保での融資の方が有担保の融資よりも多いです。

なぜ無担保での融資の方が多いのかと言えば、それは銀行の融資審査の考え方にその理由があります。

無担保融資の方が有担保融資よりも多いのが銀行融資の現実

銀行融資の審査手順

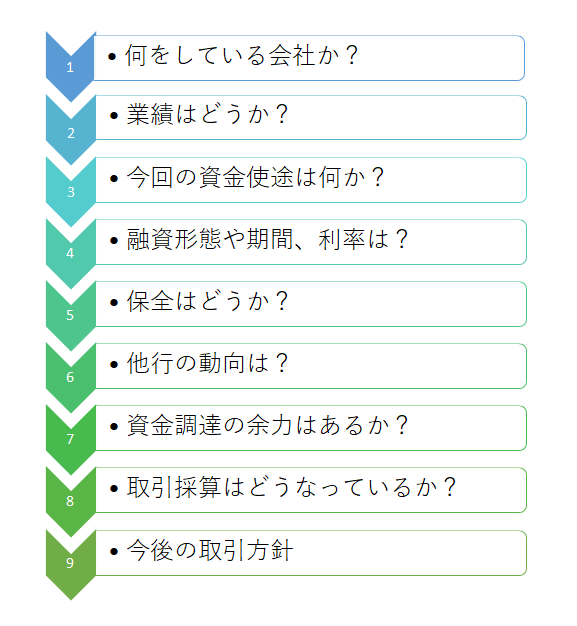

この図は銀行内での融資の審査手順を示したものです。

担保に関する検討は5の「保全はどうか?」という部分です。

それ以前の1から4の部分でお客様の返済能力を主に審査をします。

つまり「返せるか返せないか」です。

担保があるから貸すのではない

昔は銀行も担保があればお客様が返せるかどうかには関係なく融資をしていていた時期がありました。

しかし今はそうではありません。

まずお客様の事業活動で生み出される収益で融資の返済が可能かどうかを判断するのが先です。

担保はその次の段階で万が一の際に備えての対応です。

したがって仮にどれだけ担保があるとしても、返済することが難しいと考えれば融資に応じないというのは銀行の基本スタンスです。

逆の言い方をすれば返済可能性が認められるのであれば、担保はなくても銀行は融資に応じています。

実際に中小零細企業向けに無担保での融資はいくらでもあります。

信用保証協会の利用

ただ中小零細企業は上場企業などの大企業に比べて財務面が脆弱であることが多いです。

少しのことぐらいでは大企業であれば大した影響はないとしても、中小零細企業の場合にはこのことが原因で短期間に業績が悪化してしまいがちです(もちろんすべての中小零細企業ではありませんが)。

そのため中小零細企業に対する無担保での融資のハードルはどうしても高くなってしまいます。

またそもそも担保となるべき不動産などの資産を保有していない中小零細企業もたくさん存在します。

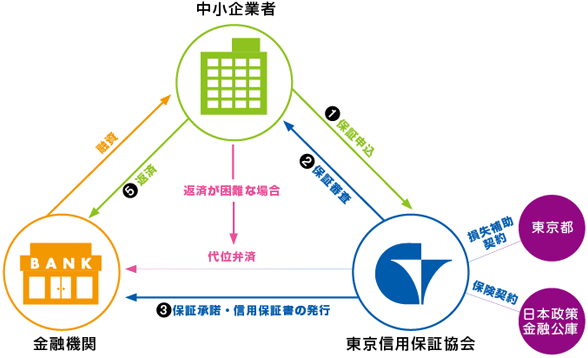

そのようなときに登場するのが信用保証協会です。

信用保証協会をすでに利用されている中小零細企業の方も多いと思いますが、信用保証協会は簡単に言えば公的な保証人になってくる存在です。

無担保でも信用保証協会を利用できる制度があります。

銀行としては公的な信用保証協会が保証人になってくれるのであれば、さきほどの審査手順5の「保全はどうか?」の部分は心配する必要がなくなりますから安心して無担保にて融資が出来るのです。

もっとも繰り返しですがその前に「返せるのかどうか」という審査判断はあります。

信用保証協会の制度だからといってこの「返せるのかどうか」を考えないということはありません。

ただし「返せるのかどうか」という銀行の判断の目線が低くなるのは事実です。

担保が必要となる融資

一方で業績が良好で返済能力に問題がないと考えられる場合においても担保を必須とすることがあります。

担保が融資の条件となるケースとしては主に2つあります。

それは、

担保が必須となる融資

・長期の融資

です。

不動産購入のための融資

担保が必須となる融資の1つ目としては不動産購入のための融資です。

融資によって購入する不動産のことを銀行では融対物件と呼んだりしています。

不動産購入という資金使途の管理面や融資後も当該不動産の状況を管理する目的もあり、銀行では不動産購入のための融資においては原則として必ず融対物件の不動産を担保として徴求しています。

長期の融資

どれだけ業績が好調で返済能力に懸念がない融資先であっても将来のことは誰にもわかりません。

融資期間が2年とか3年程度であれば、まず大丈夫だろうという安心感があります。

ところが融資期間が10年などのようにより長い融資となるとやはり将来の不安が残ります。

そのため融資期間が10年など長い融資期間の場合には担保が原則として必須となります。

銀行融資の担保評価のまとめ

以上、銀行の融資の担保評価についてまとめますと次のようになります。

まとめ

・銀行は万が一の回収手段として担保を売却する目的で担保を取る

・そのため銀行の担保評価は保守的で低めとなる