資金繰りが苦しい・・・。

事業を行っていると必ず遭遇する苦しい場面です。

しかし資金繰りをショートさせるわけにはいきません。

資金繰りが苦しい要因は様々ですが今回は予定していた入金が遅れることが原因のケースです。

融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

融資担当銀行員の回答

融資担当銀行員の回答

・今後の販売先からの入金の見込みを銀行に説明できるようにしておく

・最悪、入金が見込めない場合の今後の資金繰り見通しを銀行に説明をする

入金が遅れることによる資金繰りへの影響

最初に販売先からの入金が遅れる、あるいは入金がされない場合、資金繰りにどのような影響が生じるのかを念のため整理をします。

販売先からの入金、つまり売上代金は必ず回収しなければなりません。

なぜならその資金でもって、次なる仕入資金や社員への給与などの支払いに充てなければならないからです。

次の図をご覧ください。

これはお金の循環を示したものです。

製造業を想定しています。

製品を製造するために手元にあるお金を使って原材料を購入します。

手元のお金は原材料に姿を変えました。

そしてその原材料を使って製品を製造します。

お金は今度は製品に姿を変えました。

その製品が販売されてようやく手元にお金の姿になって戻ってきます。

このようにお金は循環しながら様々な形に姿を変えながら、事業活動を支えているわけです。

今回のテーマは製品が販売されて手元にお金になって戻ってくる途中で、その循環が止まってしまった場合です。

その販売先から予定していた入金により材料仕入の支払資金や従業員への給与支払いを予定してものの、入金が遅れる、入金がない事態になると仕入資金等に予定していた資金に穴があくことになります。

資金繰りが安定して回ることにより事業に収益をもたらす

穴があいた資金繰りの補填策を考えないといけない

もし販売先から予定していた入金が遅れるなどして資金繰りに穴があいてしまう見込みとなった場合には、何はさておきその資金繰りの穴を埋める手立てを講じなければなりません。

穴があいたままであると資金繰りはショートをしてしまい倒産してしまいます。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

資金繰り表で手元残高を確認する

資金繰りが苦しい場合にはなるべく精緻に資金繰り表を作成しましょう。

そしてまず確認することは手元資金の残高がどうなるかです。

手元資金の残高を確認する

さて、販売先から支払いを待ってくれと言われた場合、何よりもその入金がなくても手元資金が底をついてしまうことはないのかどうかをまずは確認しましょう。

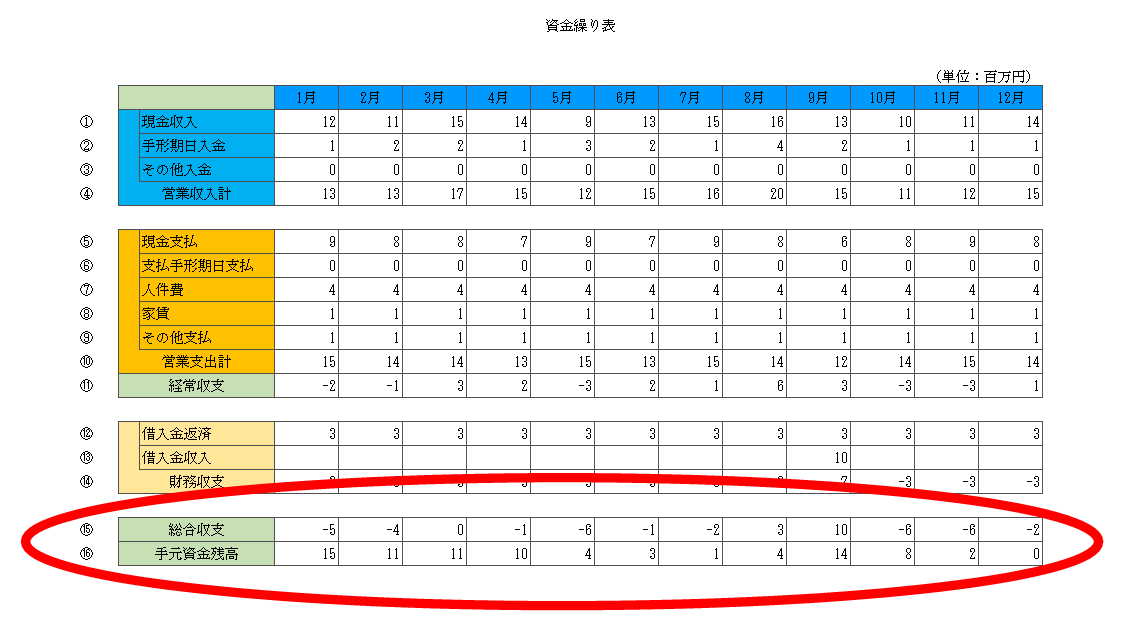

次の図をご覧ください。

これはある中小企業の資金繰りの予定表です。

この資金繰りの予定表は販売先からの入金があるものとして作成されているものです。

最後の行の⑯手元資金残高を確認してください。

いずれの月も残高はプラスです。

販売先からの入金が予定通りであれば資金繰りに支障がないことがわかりました。

販売先からの入金遅れで資金繰りが苦しくなる

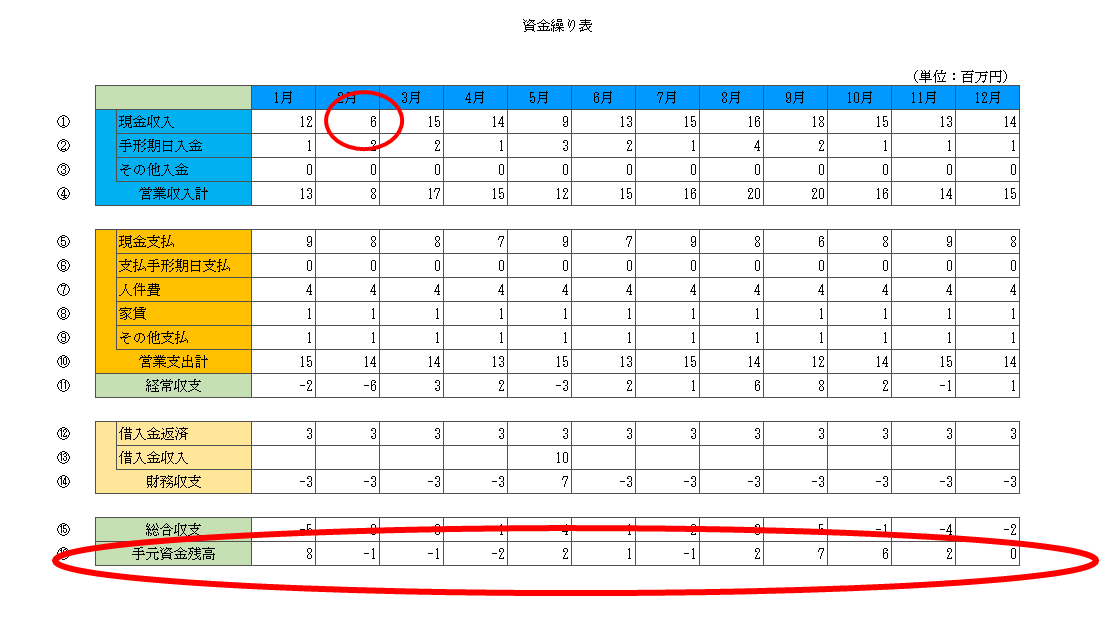

では次の図をご覧ください。

仮に支払いを待ってほしいと言われた販売先からの入金額は5百万円で2月に入金になるものと予定していたとします。

上記の資金繰りの予定表はこの支払いを待ってほしいといわれた部分を反映したものです。

つまり2月の現金収入予定額を11百万円から6百万円に修正したものです。

すると⑯の2月の手元資金残高が-1百万円となりました。

これは資金が足らずに資金繰りがショートしてしまうということです。

これは大変なことです。

3月以降の⑯の手元資金残高もマイナスの月が何ヶ月かありますね。

抜本的に資金繰りの対策を考えないといけない事態になってしまいました。

銀行に資金繰りの相談をする

支払いを待ってくれと言われた販売先に対して支払いをしてもらわないと困ると強く言わなければならない局面でしょう。

しかし販売先が払ってくれるかどうかは当日にならないとわからず、とても安心することが出来ません。

最悪の事態に備えて資金を別途用意する手段を検討しなければなりません。

手っ取り早いのはやはり銀行に融資のお願いをすることだろうと思います。

販売先からの入金遅れで資金繰りが苦しいとわかったらすぐに銀行に相談

すぐに銀行に相談をする

銀行に融資をお願いする場合にはとにかく早く行動を起こしましょう。

販売先から支払いを待ってくれと言われた時点でも良いくらいです。

銀行にそんなことを相談できないと考える必要はありません。

実際に予定していた販売先からの入金が遅れることによる資金繰りの相談を銀行は数多く受けています。

決して珍しいことではありません。

ただしこの手の販売先からの予定していた入金がないことによる資金繰り支援の融資はどちらかというと銀行は積極的ではありません。

仮に今回ばかりではなくその販売先からの入金が今後も遅れたり、販売先が倒産してしまった場合、融資先の会社への悪影響はどれくらいなのかをすぐに銀行は考えてしまうのです。

連鎖倒産することはないのかといったことも状況の程度によっては銀行は考えます。

したがって融資の審査に通常よりも長い時間を要するのです。

土壇場で相談しても銀行からの融資が間に合わないといったことも十分に在りうることです。

ですから入金がないことがわかった時点で速やかに銀行に相談することがベストなのです。

融資審査に要する時間が長くなるため早期に銀行に相談をする

銀行への資金繰り相談時の留意事項

銀行に資金繰りの相談をする際にはさきほどのできるだけ早く相談をする他に次のことを心掛けてください。

銀行に伝えること

・販売先から入金がない場合の資金繰りの見通し

これら2つの項目は銀行がもっとも気にしていることです。

仮に銀行に伝えなくても銀行から必ず質問をされます。

その質問に答えられなければ融資は無理です。

銀行から質問を受けることを予め準備をしておく

販売先からの入金見込み

販売先から遅れるにせよ支払が受けられるのかどうかを銀行に伝えてください。

支払いが受けられる見込みが早期にないのであればその事実を伝えてください。

また同じ販売先からこれから支払いを受ける予定のものがあればその金額も伝えてください。

銀行としてはとにかく実態を把握したいのです。

販売先から入金の見込みがないとしても、それが理由で融資を断る判断を銀行は行いません。

販売先からの入金がないことをもって銀行が融資を断ることはない

今後の資金繰りの見通し

銀行がもっとも気にしているポイントはこの今後の資金繰りの見通しです。

販売先から入金がない場合に、その後の資金繰りがどうなるのかの事実を銀行は知りたいのです。

そして今回、融資による資金繰り支援を行った場合、その後は資金繰りが当面安定するのかどうかを見極めます。

融資により当面の資金繰りが問題ないと考えられるのであれば銀行が融資に踏み切る可能性は高いです。

逆に融資をしてもすぐに資金繰りが苦しい状態になるのであれば、融資をしても将来の貸倒損失を増やすだけとも考えることができますから銀行は融資に消極的となります。

融資後の資金繰りが当面安定するのかどうか、ここが最大の銀行の融資判断ポイント

販売先からの入金が遅れそうで資金繰りが苦しい場合のまとめ

以上、販売先から予定した入金がなく資金繰りが苦しくなる場合の銀行への相談ポイントについてまとめますと次のようになります。

まとめ

・入金がない場合の資金繰りの見通しについて説明準備をしておく

・融資を受けたら当面資金繰りが安定するかどうかも説明準備をしておく