起業するとか新しい事業を開始する際に銀行への融資相談資料として事業計画書というものがあります。

事業計画書の目的は銀行にこれから始めようとしている事業の概要を説明するとともに、予定している売上収益計画を説明して「だから返済は出来ます」として希望している融資を受けようとすることが目的です。

銀行が好む事業計画書の書き方は「控えめ」です。

銀行融資を受けやすい事業計画書の書き方について融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

事業計画書とは

起業をするときや新しい事業を行う際に必要となる資金を銀行に融資相談をする際に、事業計画書の提出がよく求められます。

起業や新しい事業に関わる融資相談を行う場合にそもそも銀行は起業内容や新しい事業がどのようなものなのかがわかりません。

さらにその事業が成り立つのかどうかもわかりません。

それを説明するたたき台となるのが事業計画書の役割です。

事業計画書の役割は銀行に事業内容や将来性について説明をするたたき台となる資料

銀行が好む事業計画書

このように事業計画書は銀行に事業内容を説明したり事業の将来性について説明するための資料です。

ところで事業計画書については実は銀行が好むものと好まないものがあります。

さて、銀行はどのような事業計画を好むのでしょうか。

2つのパターンの事業計画を比較

ここでセレクトショップをECサイトにてネット通販する事業を新規に開設する事例で説明します。

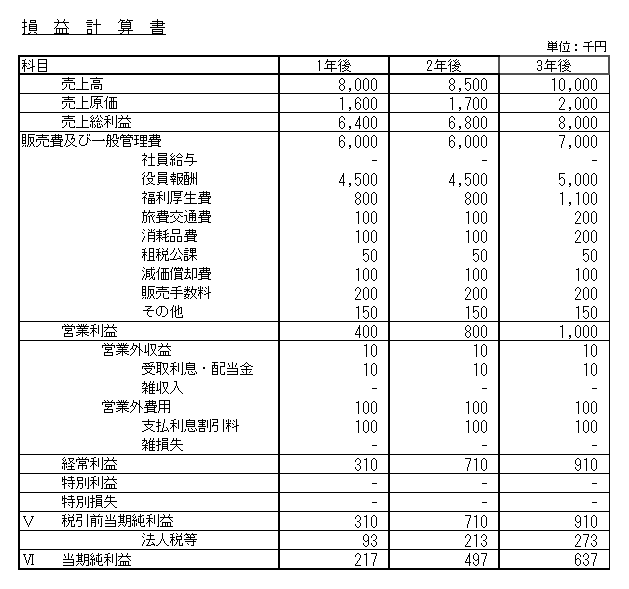

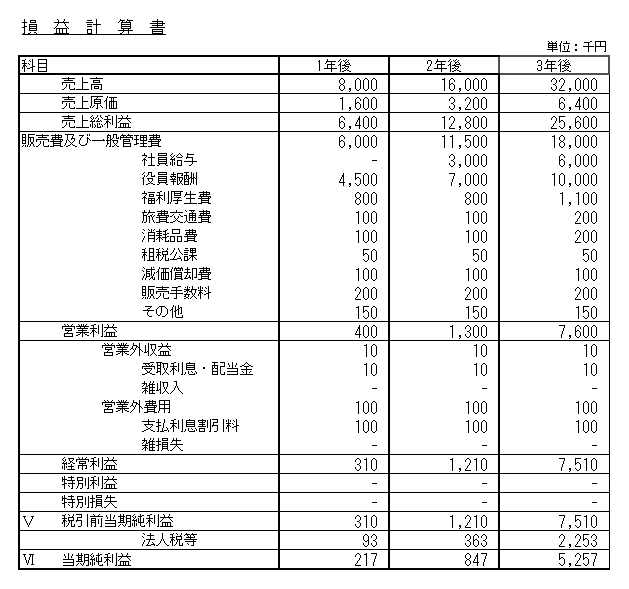

事業計画でそれぞれ次の図1と図2の損益計画が示されました。

図1

図2

まずは売上計画を比較してください。

図1の事業計画書では1年目→2年目→3年目の順で8,000千円→8,500千円→10,000千円と計画しています。

一方で図2の事業計画書では8,000千円→16,000千円→32,000千円と計画しています。

図1の事業計画書ではは少しずつ徐々に売上を増やしていく計画です。

従業員を雇うことなく当面は一人で事業を行っていく内容となっています。

図2の事業計画書では年々売上を倍増させる積極的な計画です。

2年目からは従業員も雇い入れて事業展開を行っていく内容です。

利益計画を経常利益で見てみますと、図1の事業計画書では1年目→2年目→3年目の順で310千円→710千円→910千円となっています。

一方の図2の事業計画書では310千円→1,210千円→7,510千円となっています。

図1と図2のそれぞれの計画を比較してみると、図1は慎重というか控えめなというかじっくりと徐々に事業を拡大していくように感じられます。

図2はとにかく積極的にというか精力的に事業を拡大させていくように感じられます。

銀行が好む事業計画はどっち?

さて図1と図2のそれぞれの事業計画書において銀行はどちらを好むでしょうか。

銀行としては融資は返済してもらわないといけません。

返済してもらうには事業においてしっかりと利益を出してもらうことが前提となります。

利益が多ければ多いほど銀行からすると融資先の返済可能性は高いと考えることが出来ます。

この点からすると図1の事業計画書よりも図2の事業計画書の方が利益が高い内容となっています。

したがって図2の事業計画書の方が銀行の受けが良いと考えられますが、実際はそうでもありません。

銀行は保守的な事業計画書を好む

図2の事業計画書のように計画が順調に進めばもちろん銀行としても大歓迎です。

しかしその計画がしっかりと実現可能な場合であることが前提です。

図2の事業計画書は確かに意欲的な事業計画の内容となっていますが、売上が年々倍増していくなど果たしてその通りになっていくのかという点に疑問が感じられます。

事業に対する意欲はもちろん評価は出来るのですが、意欲が高いことと数字、つまり売上や利益が思い通りに進んでいくかどうかは別です。

一方で図1の事業計画書はじっくりというか、保守的な内容だと考えられます。

もちろん図1の場合もきっと事業意欲は高いと思いますが、実際の計画は堅めの内容にしていると考えられます。

銀行は保守的な事業計画書を好む

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

バラ色の事業計画書は逆効果

融資を受けたいという思いもあってバラ色の事業計画書を提出されるケースが少なくありません。

さきほどの図2の事業計画書がバラ色の事業計画書かどうかは別にしても、図2の事業計画書のように事業のスタート直後から大いに事業が成功していく姿です。

実際の銀行の融資実務においてバラ色の事業計画書を提出された場合、その計画どおりに事業が進むことを前提にして融資審査は行っていません。

事業計画書対比2割減とか3割減、場合によっては半分の水準にて事業が成り立つのかどうか、融資の返済がきちんと行えるのかどうかを検証しています。

さらにバラ色の事業計画書を提出されると計画に無責任ささえ感じてしまうこともあり、銀行には逆効果です。

むしろ図1のような保守的な事業計画書を銀行は好みますし事業に対する真摯な姿勢を銀行は感じています。

バラ色の事業計画書を銀行は嫌い逆効果

具体性に欠ける事業計画書はダメ

仮に図1のような保守的な事業計画書であっても、数字の裏付けが具体的に示せることが前提です。

例えば売上計画において数年先の売上計画があっても、それを裏付ける具体的な材料が必要です。

どのようにして計画通りの売上を達成していくのか、その具体策を示せないとただの机上の計画書に終わってしまいます。

事業計画書の数字は具体的な施策に基づくものでなければならない

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

言葉だらけの事業計画書もダメ

これも実際にあることなのですが、事業計画書がほとんど言葉だけということもあります。

事業を今後どのように発展をさせていくのか、言葉で熱く語る内容です。

しかし言葉だけでは具体的なものが伝わってきません。

その言葉の基づいて売上や利益がどのようになるのか、数字での説明も必要です。

事業計画書は言葉と数字の両方が必要

事業計画書に対する銀行の本音

融資を受けようと相談される事業者から積極的に事業計画書の提出を受けますが、銀行の本音としてはそもそも事業計画書の内容を疑っています。

事業計画書を経営者自らが作成したものであれば良いのですが、税理士やあるいはコンサルティングが作成している事業計画書はそもそも銀行はじっくりと見ようともしません。

経営者自らが作った事業計画書なのか、あるいは税理士等経営者以外の人が作った事業計画書なのかは銀行には簡単にわかります。

経営者以外が作成した事業計画書は事業を行うための事業計画書ではなく、銀行からの融資を受けるための事業計画書の内容となっています。

銀行員にはこの区分けがすぐにわかります。

事業計画書は経営者自らが作成した方が効果が抜群です。

内容はともかくとして経営者自らが考えて作ったということを銀行は重視をしているのです。

税理士さんなどからもちろんアドバイスをもらうことは構いません。

しかし事業計画書を作るのは経営者自らが行ってください。

事業計画書を悩みながら作り、戸惑いながら説明をする経営者を銀行は好みます。

事業計画書は経営者自らが作ることは銀行からの融資には効果が大きい

事業計画書の書き方は控えめがポイントのまとめ

以上、銀行が好む事業計画書の書き方についてまとめますと次のようになります。

まとめ

・事業計画書は控えめで保守的な書き方が銀行には好まれる

・言葉だけではなく数字を織り込んだ事業計画書が必要

・事業計画書は経営者自らが作成すること