事業活動においてもっとも重要なことは売上を増やす、利益を増やすではなく、とにかく資金繰りを維持することです。

赤字であっても資金繰りが維持できれば事業が破綻することはありません。

資金繰りの管理は資金繰り表を利用することが最適です。

資金繰り表の見方について融資担当の銀行員が説明をします。

目次

来店不要で手続きが完結するビジネスローン

保証人不要の事業資金

最高1億円までのビジネスローン

法人専用の資金調達ビジネスローン【HTファイナンス】

資金繰り表は難しくはない

資金繰り表・・・。

何か難しそうでよくわからないという方もいらしゃるかもしれませんが、実際は資金繰り表それほど難しいものではありません。

資金繰り表は家計簿と考えください。

毎月のお金の出入りを記録しているもの、あるいは今後のお金の出入りを予想したり計画したりするものです。

資金繰り表は資金繰りを管理するうえで非常に有効なものですし、この資金繰り表にて今後の資金状況を予想することで資金繰りの対策を立てることが出来ます。

資金繰り表の基本を理解しよう

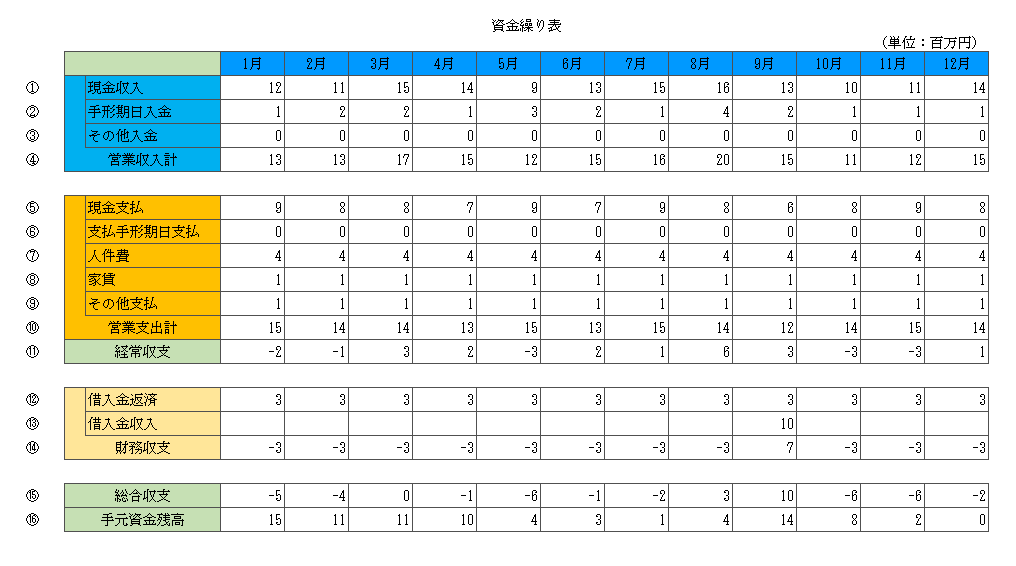

次の図は資金繰り表の全体像です。

これが資金繰り表の基本形です。

①から④はお金の入金。

⑤から⑩のお金の出金の箇所です。

そして⑫と⑬は借入金に関する部分です。

以下で順を追って見ていきましょう。

なお資金繰り表はこれではないといけないということはありません。

図の左にはお金の入出金の項目を示されていますが、この項目は代表的なものを示しているに過ぎません。

自社の実態に合わせて項目を修正しても構いませんし、項目を追加しても構いません。

ただし上から入金、出金・・・という順番は守った方が良いと思います。

来店不要で手続きが完結するビジネスローン

保証人不要の事業資金

最高1億円までのビジネスローン

法人専用の資金調達ビジネスローン【HTファイナンス】

資金繰り表の営業収入の部分

では資金繰り表を細かく見ていきます。

最初は営業収入の部分です。

営業収入の部分は次の図の赤枠のところとなります。

まず①は現金収入の金額です。

販売先から現金でもらったとか小切手でもらった、あるいは振込で銀行口座に入金になる金額を入れます。

なお手形で代金を回収した場合はこの①の部分には入れません。

手形は支払期日になって初めて現金化しますから手形を回収した時点ではまだ現金として使えないのです。

②の手形期日入金の部分です。

さきほど手形は支払期日になって初めて現金化するとご案内しました。

②の部分には以前に回収した手形が支払期日となって現金化する金額を入れます。

現金として使える状態になったからです。

そして③の部分には①と②以外で現金として受け取る、小切手で受け取る、振込入金がある金額を入れます。

④は①から③の合計金額です。

この④の部分はその月に営業面で現金として入金になる金額の合計です。

資金繰り表の営業支出の部分

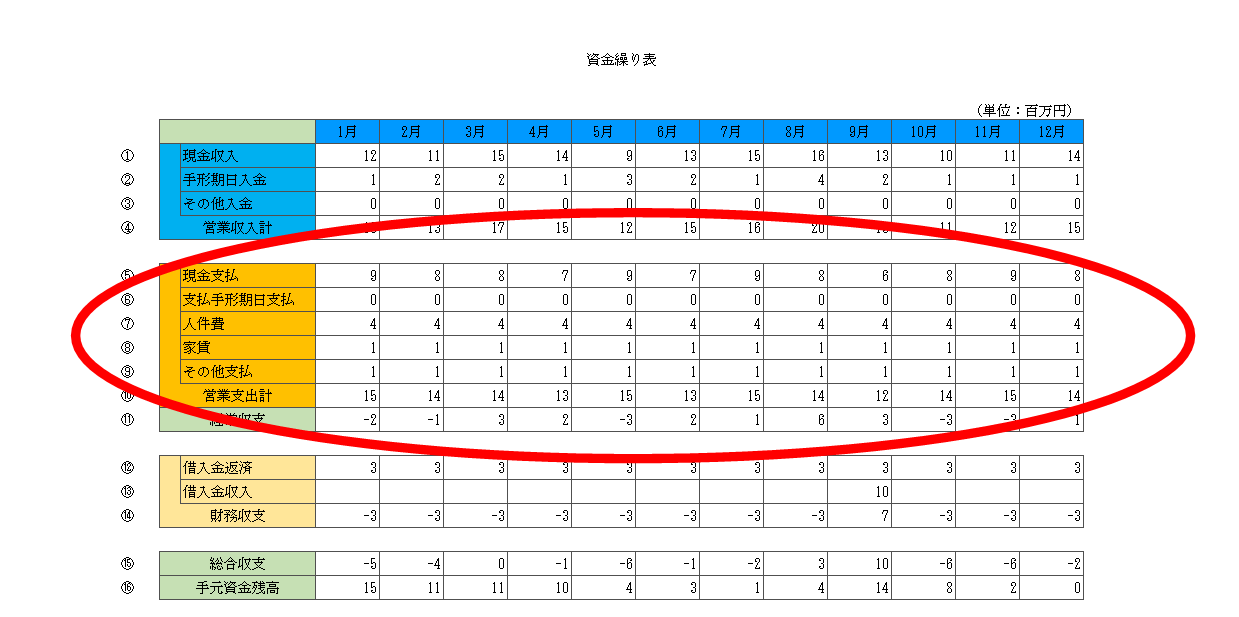

次は営業支出の部分です。

営業支出の部分は次の図の赤枠のところとなります。

⑤から⑩の部分ですね。

⑤は現金支払です。

つまり仕入先などに現金で支払った、小切手で支払った、振込で支払った金額を入れます。

手形で支払った場合には支払期日はまだ先ですので現金はまだ出ていません。

ですから手形を相手に渡した時点では⑤には入れずに支払期日が到来する時期に⑥の部分に入れることになります。

以前に交付した手形の期日が来ればその時点で預金口座から引き落としになりますから当月に期日がくる手形の金額を入れることになります。

⑦から⑨は主に経費で支払う金額です。

図にあります人件費や家賃は代表的なものだと思いますが、自社の都合でもっと項目を増やすことも全く構いません。

それほど金額が多くなければ⑨のその他支払のところにまとめて入れても良いでしょう。

⑩は⑤から⑨までの合計金額を入れます。

⑩の金額が営業面で当月現金として出ていくものの合計となります。

来店不要で手続きが完結するビジネスローン

保証人不要の事業資金

最高1億円までのビジネスローン

法人専用の資金調達ビジネスローン【HTファイナンス】

経常収支

これは大事です。

経常収支は今までの過程で算出した営業収入から営業支出をマイナスして残った金額を示しています。

つまり経常収支は営業活動を通じて現金ベースでどれだけプラスとなったのか、あるいはマイナスとなったのかを示す成績を示していることになります。

1月の資金繰り表を見てみますと④営業収入の合計は13百万円に対して⑩営業支出は15百万円ですので経常収支はマイナス2百万円ということになります。

これは1月は現金ベースでみると2百万円のマイナス、つまり赤字だということです。

この経常収支がマイナスの状態が続くとどんどん手元資金が減っていくことを意味しており、そのまま何も手を打たないといずれは手元資金が底をつき、資金ショートで破綻の結果を招くことになります。

経常収支がマイナスということは率直に言えば一生懸命働いたけれども手元には何も残らなかった、それどころか減ってしまったということです。

事業のやり方というか経営のやり方を場合によっては根本から考え直さないといけないシグナルだととらえてください。

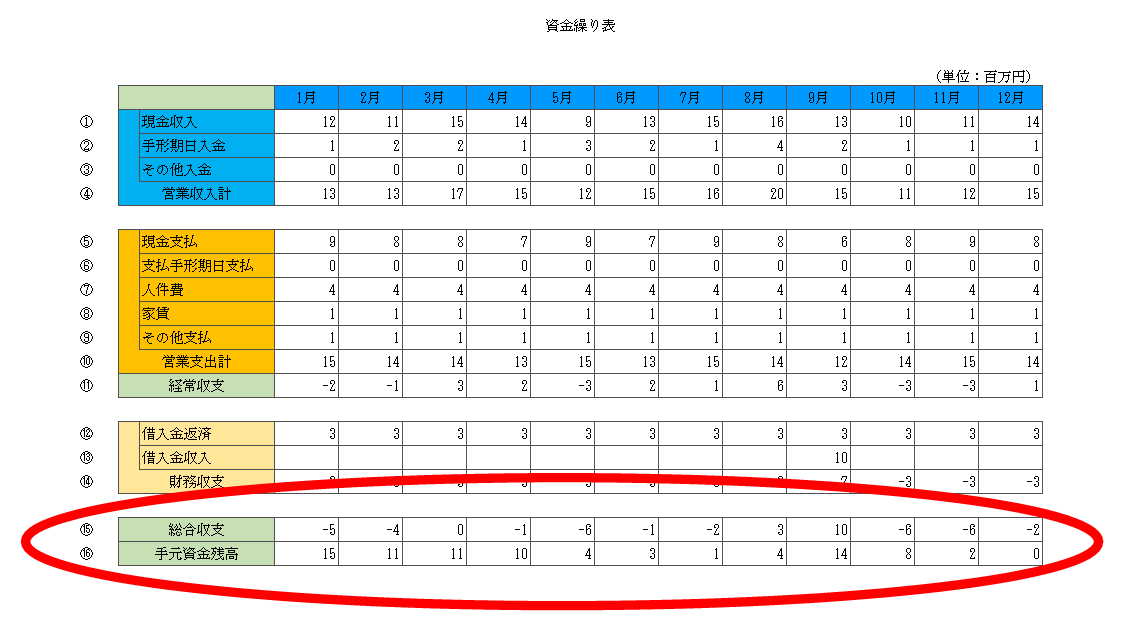

財務収支

⑭の財務収支の部分は銀行への借入金の返済を⑫の部分に入れて、新たな借入金を行う場合には⑬に入れます。

この財務収支は借入金に関する現金の出入りを示しています。

総合収支

最後の部分です。

⑮の総合収支は⑪+⑭の計算式で求めることができ、文字通りその月の現金収支の総決算を示しています。

上の図でいけば⑮の総合収支はマイナス5百万円となっていますから、1月は現金が5百万円減ったということです。

そして⑯の手元資金残高は前月末の残高に今月の現金収支であるマイナス5百万円を加味して手元の現金残高は15百万円になるということです。

資金繰り表の見方は難しくない

資金繰り表の構造というのはざっと今まで説明してきたとおりとなります。

どうでしょうか?

難しいでしょうか?

決してそのようなものではないと思います。

家計簿と同じく現金の出入りを把握すれば良いのです。

大切なことは資金繰り表を見て今後の資金面の対策をどのようにしたら良いのかを考えることです。

資金繰り表の分析と今後の対策はまた別記事にてご案内します。

資金繰り表の見方のまとめ

以上、資金繰り表の見方についてまとめますと次のようになります。

まとめ

・収入と支出を記載して資金が足りるのか足りないのかが資金繰り表にて簡単にわかる

・資金繰り表を利用することで資金がいつ不足するのかが前もってわかる