資金繰りの安定は事業を運営するにあたり最も注意をすべき事柄であり、最も悩ましい問題です。

どれだけ売上が増えていても資金繰りが破綻すればその時点で倒産です。

資金繰りが苦しい理由として売上が原因の場合があります。

資金繰りが苦しいことと売上との関係について融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

売上が原因で資金繰りが苦しい状態になる

売上による代金は資金繰りの源泉ですから売上は本来は資金繰りを楽にするはずです。

ところが売上が原因で資金繰りが苦しい状態になることがあるのです。

売上が原因で資金繰りが苦しいケース

・売上が増えている

売上の回収期間が長いと資金繰りが苦しい

売上げ不振で業績が悪い場合には資金繰りが苦しい状態になりますが、実は売上がきちんと確保されていても売上代金の回収までの期間が長いと資金繰りが苦しい状態になります。

売上代金は仕入代や給与の支払いなどに必要な資金源

そもそも売上代金は資金繰りの源泉です。

事業を行うには商品や材料を仕入したり、従業員への給与など経費の支払いが発生します。

これらの支払いは売上代金がその源泉となります。

売上代金により仕入代金の支払いに充当したり給与の支払いに充当したりするわけです。

売上代金は資金繰りの源泉

売上代金が後になって回収される

飲食店や小売店など現金商売で事業を行っている場合には売上の発生とともに代金を現金として回収することが出来ます。

しかし多くの事業では掛売り、つまりツケで物やサービスを販売しています。

売上が発生してもその場で代金を現金で回収することはなく、月末とか翌月末など後日になって代金を回収することになります。

代金の回収が後になるからこそ、回収までの間の支払資金に頭を悩ますことになるのです。

売上代金が後で回収されるからこそ資金繰りが苦しい原因となる

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

売上代金が回収されるでの期間と資金繰りとの関係

売上代金が1ヶ月後に入金される場合と2ヶ月後に入金される場合を比較して売上代金回収までの期間と資金繰りとの関係について説明をします。

売上代金が入金となるまでの間にも仕入代金の支払いや給与の支払いなどは発生します。

これらの支払いは売上代金が入金となるまでの間は手元にある資金を充てたり、銀行から運転資金の融資を受けて対応することが一般的です。

売上代金が1ヶ月後に入金されるのであれば、1ヶ月分だけの仕入代金の支払いや給与の支払いに対応すれば良いこととなります。

ところが売上代金が2ヶ月後に入金されるとなるとこれら支払いに対応しなければならない資金の量は1ヶ月後に売上が入金される場合と比較すると2倍の量の資金を立替しなければならないということになります。

このように売上代金が回収されるまでの期間が長いほど、回収までに必要となる資金が増加し資金繰りが苦しい原因となります。

売上代金の回収期間が長いほど資金繰りは苦しい状態になる

自社の売上代金回収までの期間を知る

このように売上代金回収までの期間が長いほど資金繰りが苦しいということになりますから、資金繰りを改善する手っ取り早い方法がなるべく早期に売上代金の回収をすることなのです。

ところでみなさんは自社の売上の平均回収期間を認識されていますか?

売上代金の回収期間は販売先ごとに個々に異なるとは思いますが、まずは平均の回収期間はぜひ認識したいところです。

もっとも個々の契約書を集めて平均を出すのは大変な作業となります。

しかしそのような大変な作業をせずに簡単に売上の平均回収期間が把握できる方法があるのです。

そのキーワードは貸借対照表と平均月商です。

なお売上の平均回収期間のことを決算用語では売掛債権回転期間と呼んでいます。

平均回収期間を算出しましょう

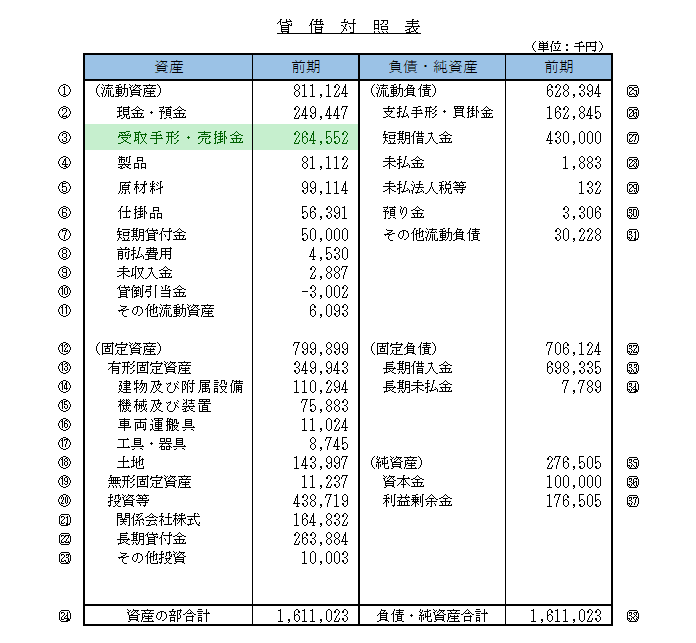

次の貸借対照表をご覧ください。

③の受取手形・売掛金の欄をご覧ください。

金額は264,552千円ですね。

これが貸借対照表時点、つまり決算日時点(例えば3月31日)の受取手形及び売掛金(これらを総称して売掛債権と呼んでいます)の残高です。

言い方を変えますと決算日時点においてすでに売上は発生しているものの、まだ代金が未回収の残高です。

決算日を3月31日だとしますと3月31日以前に発生した売上でまだ代金が回収されていないものの残高が264,552千円ありますということです。

次にこの決算期の平均月商を確認してください。

平均月商は決算期間の売上高を決算月数で割ることで求めることが出来ます。

例えば売上高がちょうど10億円として決算期間が12か月だとすると、平均月商はおよそ83,333千円になりますね。

ここまで来ればもう売上の平均回収期間を算出することが出来ます。

売上の平均回収期間は次のとおりとなります。

平均回収期間には違和感はありませんか?

自社の売上の平均回収期間を算出してみてどうですか?

取引の実態と比べて違和感はありませんか?

個々の販売先との回収条件は契約によると思いますから決して同一ではないと思います。

そのため厳格に回収期間を算出しようとすると個々の契約を調べて個々の受取手形・売掛金の残高を調べる必要がありますから大変です。

その点、上記でご案内した方法は簡単に算出することが出来ると思います。

実際に銀行の融資審査の現場でもこの方法により融資先の実態の把握材料として有効に活用しています。

売上代金回収までの期間は貸借対照表から簡単に知ることができる

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

売上代金回収までの期間を短くする

このように売上代金回収までの期間が長いほど資金繰りが苦しい状態になってしまいます。

逆に言いますと売上代金回収までの期間を短くすれば資金繰りが楽になるということです。

ただし売上代金回収までの期間は販売先毎に個々に契約等で決まっているはずです。

そのため売上代金回収までの期間を短くすることは簡単なことではありません。

場合によっては売上代金回収までの期間を短くするように販売先と交渉することで、販売先から「資金繰りが苦しいのだろう。今後の取引は注意をした方が良い」などとマイナスのイメージを与えかねません。

平均よりも長い販売先を優先して交渉をする

売上代金回収までの期間を短くするように販売先と交渉を進めていく際にはまずは平均の回収期間よりも長いところから始めてみましょう。

その販売先との取引量やどれだけ儲けさせてもらっているのかなどを考慮して、場合によっては今後は取引をしないということも考えても良いかもしれません。

利益が薄い販売先との取引は資金繰りを苦しい状態にするだけで、その資金負担を考えれば実は取引が赤字になってしまっているかもしれません。

請求をきちんと行っているか

売上代金の回収は販売先への請求書の送付など請求することからスタートすることが多いはずです。

多忙なあまり請求書を送付することを忘れていたということはないでしょうか。

売上はその代金を回収して初めて売上となります。

きちんと請求を行っていないといつまで経っても売上が入金されずに資金繰りが苦しい状態が増大するだけです。

請求が漏れていないか、きちんと確認をしてください。

売上が増えると資金繰りが苦しくなる

売上と資金繰りとの関係で資金繰りが苦しい状態になるもう1つの要因は売上の増加です。

一見、売上が増えると資金繰りが楽になるような感じがしますが、実は逆で売上が増えると資金繰りは苦しい状態となります。

なぜなら売上が増えるということはそれだけ多くの商品や材料を仕入したり、保有する在庫の量を増やしたりする必要があります。

つまり今までよりも多くの仕入代が発生することとなります。

そのため売上が増えると資金繰りが苦しい状態になるのです。

ただし資金繰りが苦しい状態は一時的です。

売上が増えた分の代金が回収されることで資金繰りが徐々に改善していきます。

売上が増えると一時的ではあるが資金繰りが苦しくなる

資金繰りが苦しいのは売上が原因の場合がありますのまとめ

以上、売上が原因で資金繰りが苦しくなることについてまとめますと次のようになります。

まとめ

・売上代金回収までの支払等は手元資金や借入金で補う必要がある

・売上代金回収までの期間が長いほど資金の立替負担が増加し資金繰りが苦しくなる

・また売上増加は一時的ではあるが資金繰りが苦しくなる原因となる