銀行において融資審査はどのように行われているのか非常に気になると思います。

ここでは銀行で実際に行われている融資審査の流れについて融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

銀行融資の審査の流れの全体像

最初に銀行で行われている融資審査の全体像をお示しします。

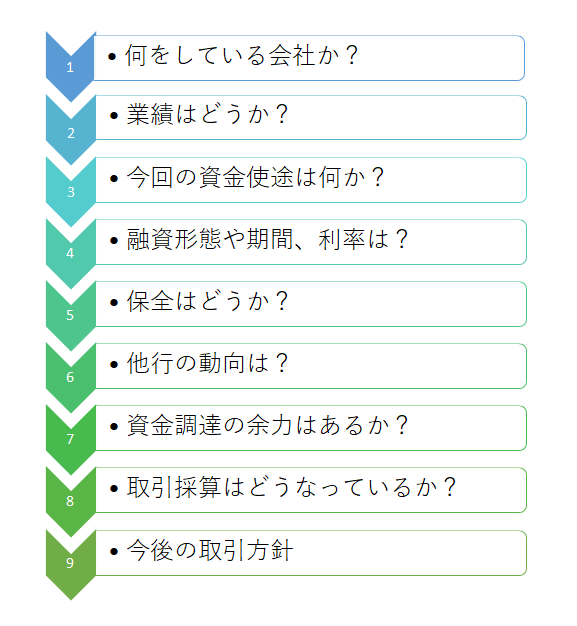

融資審査の流れ

この図は銀行で行われている融資審査の内容とその流れを示したものです。

実際にこの図のような順番で銀行では融資審査が行われています。

この融資審査の流れに沿って審査が行われており、審査がOkとなれば融資実行の契約手続きへの進んでいきます。

融資審査項目の内容

では具体的にどのようなことを銀行での融資審査が行われているのか、その内容を説明します。

何をしている会社か?

融資審査では貸せるか貸せないかが真っ先に検討されていると思われるかもしれませんが、現実に銀行で行われている融資審査では最初に貸せるか貸せないかを検討していません。

まずは融資対象の会社や個人事業主がどのような事業を行っているのかを理解します。

何をしている会社(個人事業主)がわからないままに融資審査はできません。

何をしている会社(個人事業主)なのかの理解が融資審査のスタートです。

すでに融資取引がある先ではこのステップは割愛されますが、初めてのお客さんの場合には念入りに事業内容を調査します。

銀行融資の審査のスタートは融資先の事業内容の把握

銀行の融資にふさわしい事業かどうか

銀行は民間会社でありますが、一方で社会的な側面も持っている会社です。

そのため社会的に望ましくはないと一般的に考えられている事業には銀行は融資をしません。

例えば風俗営業、賭博業などがその代表例です。

業績はどうか

事業内容を最初に理解した上で貸せるか貸せないかの検討に入ります。

提出された決算書や確定申告書を基にお客さんの業績を把握します。

返済できるかどうかの見極め

融資審査の目的はお客さんがきちんと融資を返済することができるのかどうかの見極めです。

銀行の融資業務においてもっとも大切なことは融資のボリュームを増やすことではありません。

銀行の融資業務においてもっとも大切なことは融資を最後まで回収することです。

万が一、融資が最後まで回収することができずに貸倒となってしまえば、それは銀行が損失を被ることとなります。

銀行としても損失の発生は何とかして避けたいところです。

そのために融資がきちんと返済できるかどうかの見極めの銀行の融資審査の中核中の中核の事柄です。

その見極めを基本的には決算書や確定申告書の検討で行うのです。

赤字続きなど業績が不振で返済能力が乏しいと判断されれば、この時点で審査は終了し融資をお断りすることになります。

銀行の融資審査の中でもっとも重要なことは返済ができるかどうかの見極め

今回の資金使途は何か

業績の検討で返済能力が認められる場合には次のステップに進みます。

そのステップは今回の融資の資金使途です。

なぜ融資が必要なのかその要因と目的の把握です。

事業で必要となる資金使途かどうか

銀行で行わる事業資金の融資の資金使途は事業に関わる目的に限定されます。

運転資金や設備資金というのが銀行融資の代表的な資金使途です。

事業に関わる資金需要なのかどうかが検証されます。

株式投資を行って資金運用を行うための資金は事業とは関係がありませんから資金使途として不適切として融資をお断りすることになります。

運用資金など事業に直接関係のない資金使途の融資を銀行はしない

融資形態や融資期間、利率(金利)の検証

資金使途が適切だとして次は融資の形態です。

融資の形態というのは融資の貸し方です。

具体的には手形貸付、証書貸付、当座貸越、手形割引が代表的な融資の貸し方です。

今回の融資の申込にはどのような形態の融資が適切なのかを検討します。

また融資期間も同時並行して検討します。

融資期間は大きく短期(融資期間が1年以下)と長期(融資期間が1年超)に分けることができますが、融資形態は資金使途によって分けています。

原則として運転資金融資は短期、設備資金融資は長期といった具合です。

そして利率(金利)です。

利率何パーセントで貸すかということです。

これは相手方の信用力や採算面、他の金融機関との競合などを勘案して決定されます。

保全はどうか

担保を取るのか、無担保で貸すのかどうかです。

また保証人を取るのか取らないのかもここで検討を行います。

他行の動向は?

融資先が会社の場合にはその会社は1つの銀行だけではなく複数の銀行と融資取引を行っていることが少なくありません。

複数の銀行と融資取引がある場合には最近の他の銀行の動向について確認をします。

これは他の銀行が融資を引いていないかどうかの確認だと考えてください。

取引他行の融資動向は融資審査で意外に重要なポイント

資金調達の余力はあるかどうか

資金調達余力とはその融資先が今回の融資以外にまだ借入が出来ると考えられるかどうかの検証です。

資金調達余力があればその融資先は必要があればまた新たな融資を受けて資金繰りをつなぐことができる、融資の返済ができると考えられるからです。

取引採算

銀行も会社ですから収益を確保しなければなりません。

今回の融資先との取引はきちんと採算が取れているのかどうかの検証です。

もし採算が取れていないのであれば採算が取れるように融資金利の引き上げなどを検討する必要が出てきます。

今後の取引方針

今回のお客さんとは今後どのような取引方針で臨んでいくのかの検討です。

簡単に言えばもっとどんどん融資をしていく取引先なのか、当面は今回の融資に留めてしばらく様子を見るといった具合です。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

銀行融資の審査の流れのまとめ

以上、銀行融資の審査の流れについてまとめますと次のようになります。

まとめ

・この9項目の審査を経て初めて融資が実行される