運転資金は飲食業など一部の現金商売の事業を除いてほとんど事業において必ず必要となる資金です。

運転資金は資金繰りの中心であり運転資金が不足すれば資金繰りがショートしその時点で破綻してしまいます。

このような極めて重要な運転資金を安定させるために運転資金の考え方について融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

運転資金とは

ご承知の方も多いと思いますが、最初に運転資金とは何か、なぜ運転資金が必要となるのかを整理します。

運転資金とは売上代金回収までのつなぎ

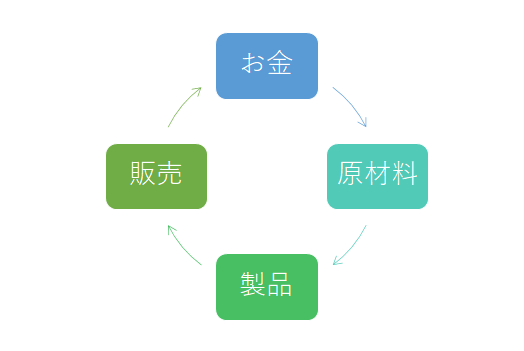

この図を製造業を例にして事業で必要となるお金の循環を簡単に示したものです。

製品の製造にはまずは原材料が必要となりますから、手元の資金を使って原材料を仕入れします。

この時点で手元の資金は原材料に姿を変えました。

そしてこの原材料などを使用して製品を製造します。

製品が出来上がった時点で手元の資金は原材料から製品、つまり在庫に姿を変えました。

そしてこの製品、つまり在庫が販売されて売上となり、販売先と決められた日に振込などの方法で売上代金が現金として手元に入ってきます。

このように当初、手元のあった資金は原材料→製品(在庫)→売上代金と姿を変えて再び手元に戻ってくることになります。

しかし売上代金が手元に入ってくるまでの間に、次の仕入代金の支払いや従業員への給与の支払い、家賃の支払いなどいろいろな支出があるはずです。

ただし売上代金はまだ手元に入ってきていませんから、売上代金をこれらの支払いに充てることはできません。

別途の資金の手配が必要となります。

このように売上代金が手元に入ってくるまでの間に必要となる資金が運転資金そのものです。

運転資金とは売上代金が手元に入ってくるまでの間に必要となる支払等の資金繰りのつなぎ

運転資金が準備できなければどうなるか?

ところで運転資金を準備することができなければどうなるでしょうか?

運転資金がなければ仕入代金の支払いができなくなります。

運転資金がなければ従業員に給与の支払いができなくなります。

運転資金がなければ家賃の支払いができなくなります。

事業を安定して継続することができなくなります。

悪いうわさがすぐに広まる

運転資金がなく仕入代金の支払いができないとなると、その情報がすぐに広まります。

「あそこは危ない」といった情報があっという間に広まります。

こうなるとその仕入先からはもう仕入ができなくなります。

別の仕入先を求めても「あそこは危ない」といった情報が広まりますからやはり取引をしてくれません。

運転資金の不足は倒産を意味する

このように運転資金が不足すれば現実的にはもう事業を継続することができなくなります。

つまり倒産です。

運転資金は事業を継続するために絶対に欠かせない資金なのです。

運転資金がなければ即倒産となる

運転資金の調達方法

運転資金は手元資金が余剰状態であれば、その手元資金で維持できます。

しかし手元資金はそれほど潤沢ではないことが多く、そのため多くの事業者は銀行から運転資金の融資を受けて運転資金を確保しています。

それでは銀行では運転資金の融資にはどのような考え方で審査をしているのでしょうか?

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

銀行の運転資金融資審査の考え方

銀行の運転資金の融資に対する審査のスタンスは運転資金が必要となる要因によって異なってきます。

運転資金が発生する要因

運転資金の発生要因が何かによって銀行融資の審査スタンスは異なります。

運転資金の発生要因はつぎの4つに分類することが出来ます。

4つの運転資金の発生要因

・売上回収条件の長期化

・棚卸資産の増加

・支払条件の短期化

上記4つの分類ごとに銀行融資の審査スタンスを一覧にすると次のようになります。

| 審査スタンスが緩やかなケース | 審査スタンスが厳しいケース | |

| 売上の増加 | 正常な売上増加 | 架空売上の計上、期末押込販売 |

| 売上回収条件の長期化 | 売上構成の変化 | 不良債権の発生、架空・押込販売 |

| 棚卸資産の増加 | 正当な理由がある棚卸資産の増加 | 不良在庫の発生、架空在庫の計上 |

| 支払条件の短期化 | コストダウン目的の支払条件の短期化、仕入構成の変化 | 信用力低下による支払条件の短期化 |

売上増加に伴う運転資金

売上の増加が正常である場合には、銀行融資の審査は緩やかになります。

売上増加に伴い業績の向上が見込まれるからです。

一方で架空売上の計上や期末の押込販売など、売上の増加が正常でない場合には業績の向上は期待できず、逆に業績の悪化を隠蔽している懸念もありますから、銀行融資の審査は厳しいものとなります。

架空売上や押込販売の場合には銀行融資は望めません。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

売上回収条件の長期化による運転資金

売上回収条件の長期化は資金繰りを悪化させる原因ですから、基本的に銀行融資の審査スタンスは慎重になります。

売上回収条件というのは基本的に変化しないのが一般的ですから、回収条件が変化する場合は後ろ向きな場合が多いのが実態です。

販売先の変化など売上構成が変化した場合には回収条件が変化するのは自然ですから、銀行融資の審査スタンスも相対的には緩やかになります。

前提として売上構成の変化を十分に銀行側に説明することが必要となります。

一方で架空売上や押込販売は業績には何らプラスをもたらすものではなく、実態は業績が悪化している場合がほとんどですから、銀行融資の審査スタンスは厳しいものとなります。

棚卸資産の増加による運転資金

棚卸資産の増加は資金繰りを圧迫するとともに、不良在庫の予備軍とも考えられ、銀行融資の審査は非常に厳しいものとなります。

季節物の販売を手かげている商売の場合には、季節前に商品在庫を積み増すケースがありますから、この場合には銀行融資の審査は比較的緩やかなものになります。

ただし仕入計画とその後の販売計画をしっかりと銀行側に説明することが大切です。

不良在庫の発生や架空在庫の計上は業績が悪化しているものと考えられますから、銀行融資の審査は非常に厳しいものとなります。

架空在庫の計上は決算の粉飾ですから、銀行融資が受けられることはありえません。

支払条件の短期化による運転資金

仕入れ値の値引きを目的に支払条件を短期化するケースは時々あります。

この場合には利益率のアップにつながる施策ですから、銀行融資の審査スタンスも緩やかなものになります。

ただししっかりと銀行側に説明することが重要です。

そのほかの場合には一般的には信用力の低下で、支払条件の短期化を要請されているケースがほとんどですし、資金繰りを当然悪化させる原因になりますから銀行融資の審査は非常に厳しいものとなります。

運転資金の考え方のまとめ

以上、運転資金の考え方についてまとめますと次のようになります。

まとめ

・運転資金が不足すればその時点で事業は破綻する

・運転資金が必要となる要因は大きく4つあり、それに応じて銀行の審査ハードルは異なる