銀行の融資の審査に通らない理由として代表的なものが赤字です。

しかし赤字でも融資の審査に通ることもあります。

赤字が銀行の融資の審査に通らない理由となる背景を説明するとともに、赤字でも融資の審査に通るケースを融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

赤字に対して銀行員が抱くこと

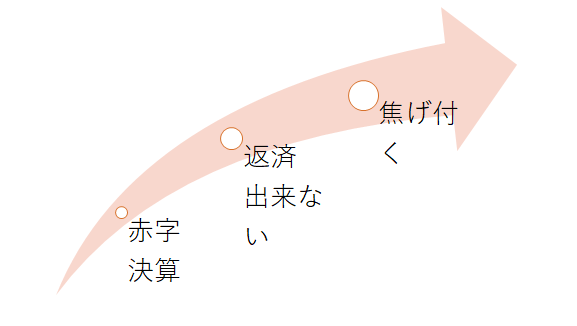

この図は赤字を前にして融資担当の銀行が最初に抱く印象です。

融資の回収が銀行の最重要事項

銀行は融資をビジネスとして行っています。

そのため基本的には銀行は融資の量を増やしたいと考えています。

しかし銀行の融資業務においてもっとも大切なことは融資の量を増やすことではないのです。

もっとも大切なことは融資した資金を最後まで回収することです。

融資の回収こそが銀行の融資業務においてもっとも大切なことなのです。

銀行の融資業務においてもっとも大切なことは融資を回収すること

融資が回収されなければそれは損失

なぜなら融資を最後まで回収することができなければ、それは貸倒という損失を銀行が被ることとなります。

銀行も株式会社ですから収益を獲得しなければなりません。

そのため貸倒が発生し損失を被ることは何としても銀行は回避したいのです。

赤字は融資の返済の懸念が持たれる状態

融資をきちんと回収する方法はしっかりと不動産などの担保を取ることではありません。

融資をきちんと回収する最善の方法は融資先がきちんと返済してくれることです。

担保は二の次です。

そのため銀行の融資の審査においては融資先がきちんと返済ができるかどうか、返済能力の見極めが最重要です。

融資先がきちんと返済ができるかどうか、返済能力があるかどうかを見極めるためにいろいろな切り口から銀行は融資の審査を行っているのです。

では赤字とはどういうことでしょうか?

現金で例えれば赤字とは入ってくる現金よりも出ていく現金の方が多い状態です。

このような状態が続けばいずれ手元の現金は底をつきます。

そうなれば融資の返済などできるわけがありません。

赤字はとにかく融資の返済に懸念が持たれる状態なのです。

そのため赤字は銀行の融資の審査に通らない理由になるのです。

赤字は融資の返済に懸念が持たれる状態⇒そのため赤字は銀行の融資の審査に通らない理由になる

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

赤字でも銀行が融資を行うことはある

では赤字であると銀行は一切融資を行わないのかといえば、そうでもありません。

現に多くの赤字先に銀行は融資を行い資金繰りの支援を行っています。

赤字は銀行の融資の審査に通らない理由の代表的なものですが、なぜ赤字であっても銀行は融資に応じるのでしょうか?

赤字決算でも銀行の融資を諦める必要はない

どんな会社でも決算が赤字のときは必ずあります。

赤字決算の場合、銀行の融資の審査が通らない理由となる、融資を諦めてしまう経営者の人もいますが、実は諦めるのは早いのです。

赤字の理由を丁寧に説明をする

では赤字でも銀行から融資を受けるにはどうすればいいのでしょうか?

まずは赤字になってしまった理由をを銀行に担当者に正しく理解してもらうことです。

赤字の理由を銀行に丁寧に説明をする

赤字からの具体的回復策

赤字の理由を丁寧に銀行に説明した後は、今後どのようにして赤字から脱却するのか、その具体策の説明です。

銀行としても赤字となってしまった理由は理解できても、今後も赤字が続くようであれば将来の貸倒損失を懸念して融資には応じづらくなります。

大切なことは黒字回復の具体策の説明です。

足元は赤字ではあるものの、近い将来に黒字に回復することが銀行が理解すれば、赤字でも銀行が融資に応じる可能性が高くなるのです。

バラ色の改善計画は逆効果

今後の改善計画の提出を融資先にお願いした場合、しばしば見受けられるのが具体性のないバラ色の内容です。

具体性のないバラ色の改善計画を銀行に提出しても、それをそのまま銀行が信用するはずがありません。

むしろ逆効果です。

「何も考えていない」「まったく具体性がなく実現可能性がない」などと銀行は考えて融資に応じることはありません。

具体性のないバラ色の改善計画は逆効果で融資は受けられない

保守的で具体性のある計画が求められる

銀行が望んでいるのはV字回復のようなバラ色の計画ではありません。

少し時間がかかったとしても着実で具体策が背景にある保守的な改善計画です。

客観的に考えて「黒字回復する可能性はあるな」と銀行が考えれば銀行は融資を行い当面の資金繰りを支援するのです。

銀行が求めているのは具体性のある保守的な改善計画

あまり気にする必要がない赤字もある

ところで赤字であってもそれほど気にする必要がない赤字というものもあります。

例えばたまたまその決算期に一過性の損失があり、それが原因で赤字決算になったのであれば、今期の赤字はあくまでも今期に限った特殊なものであり、来期以降はその要因がなくなり、また黒字確保の見込みであることを正しく伝えることです。

よくある例としては、不良債権を処理したとか、不良在庫や不良資産を処理して、多額の特別損失を計上し、それがために赤字になってしまった場合です。

この場合、銀行が新規の融資に応じる可能性は高いと考えます。

なぜなら本源的な赤字ではないからです。

一過性の赤字はそれほど気にする必要はない

銀行の融資の審査が通らない理由 赤字のまとめ

以上、赤字が銀行の融資の審査が通らない理由となることについてまとめますと次のようになります。

まとめ

・赤字とは融資の返済に懸念が持たれる状態のため融資の審査が通らない理由となる

・しかし赤字でも銀行が融資に応じることは少なくない