住宅ローンの審査は個人向けローンの中でもっとも審査基準が高い特徴があります。

そのため住宅ローンを検討するにあたってはいろいろと事前に準備をしておきたい注意点があります。

今回はクレジットカードのキャッシング枠と住宅ローンの審査との関係についてです。

融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

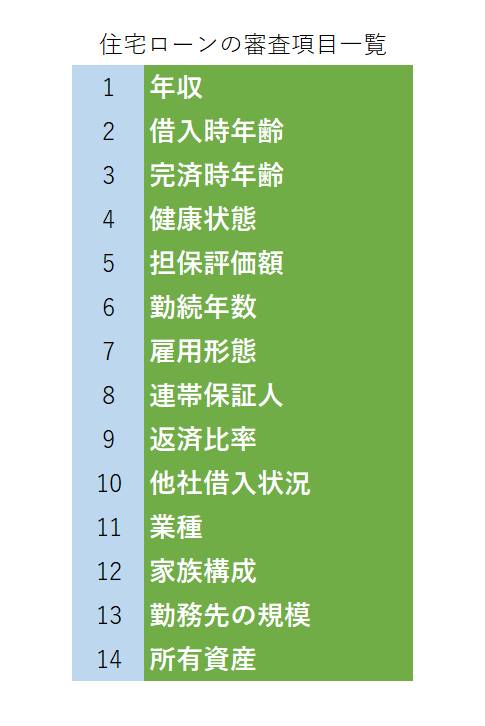

住宅ローンの審査項目

まずは住宅ローンの審査ではどのようなことを審査しているのかを整理します。

次の表をご覧ください。

この表は実際に銀行で行われている住宅ローンの審査項目を一覧にしたものです。

カードローンなど他の個人ローンと比べてはるかに多い審査項目となっています。

住宅ローンはローン期間が30年とか35年といったように超長期のローンです。

住宅ローンを実行する銀行側としてはこのように長い期間にわたってしっかりと返済ができる人かどうかをきちんと見極める必要があります。

そのために上記のように実に多岐にわたる項目について住宅ローンでは審査をしているのです。

住宅ローンの審査項目はローン商品のなかでもっとも多い

住宅ローンの審査の中心は返済能力の有無

数多くある住宅ローンの審査項目ですが、住宅ローンの審査において最大のポイントは返済能力面です。

超長期にわたってきちんと住宅ローンが返済できるのかどうか、そのためにしっかりとした返済能力があるのかどうかが住宅ローンの審査の最大のポイントとなるのです。

数多くある住宅ローンの審査項目はこの返済能力を見極めるためにあるといっても過言ではありません。

住宅ローンの審査の最大のポイントの返済能力があるかどうか

クレジットカードのキャッシング枠の影響で住宅ローンの審査に落ちる理由

クレジットカードのキャッシング枠の影響で住宅ローンの審査に落ちる可能性は実際にあります。

クレジットカードのキャッシング枠と住宅ローンの審査との関係について説明をします。

クレジットカードのキャッシング枠について

クレジットカードはご承知のようにショッピング時に利用することがその中心的な役割です。

ショッピング時にその代金をクレジットカード会社が一旦立替払いをし、後日その代金をクレジットカードに支払うという仕組みです。

しかしクレジットカードにはこのショッピング機能の他にキャッシングという機能も提供をしています。

キャッシングとは一言で言えば借金です。

例えばショッピング枠が100万円でキャッシング枠が20万円といったケースです。

キャッシング枠は借金とみなす

このキャッシング枠ですがキャッシング枠があっても実際にそれを利用しないとキャッシングの利息も発生しません。

実際、多くの人はクレジットカードにキャッシング枠はあるものの、利用していません。

ところが住宅ローンの審査ではキャッシング枠を利用していないとしてもキャッシング枠の分だけ借金があると考えるのです。

なぜならキャッシング枠があればいつでもキャッシングを利用することができるからです。

そのため住宅ローンの審査ではキャッシングを実際に使っていないとしても使っているものとして審査を行うのです。

キャッシングを使っていなくても使っているものとして住宅ローンでは審査される

返済比率に影響する

住宅ローンの重要な審査項目のなかに返済比率と呼ばれるものがあります。

返済比率とは収入に占めるローンの返済額の割合です。

そしてローンの返済額には住宅ローンだけではなく、他に借金があればその返済額も加算して計算されます。

クレジットカードのキャッシング枠は使っていなくてもキャッシング枠の分だけ借金があると見なされます。

このキャッシング枠の返済額も住宅ローン以外のローンの返済額に加算されることになりますから、返済比率を悪化させます。

キャッシング枠の返済額は例えば5年返済で計算されます。

仮にキャッシング枠が50万円だとすると年間10万円返済するものとして計算されるなどです。

返済比率の基準は一般的には35%

どの程度の返済比率を住宅ローンの審査基準としているかは銀行によって異なりますが、一般的には35%と考えてください。

返済比率が35%超となると住宅ローンの審査に落ちると考えてください。

キャッシング枠のせいで返済比率が上昇し35%を超えて住宅ローンの審査に落ちるということがあるのです。

キャッシングを実際には使っていなくても返済比率が原因で住宅ローンの審査に落ちることになるのです。

クレジットカードのキャッシング枠は返済比率を押し上げてしまう

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

住宅ローン申込前にキャッシング枠の整理をする

クレジットカードのキャッシング枠があるから住宅ローンの審査に落ちるとは限りません。

また実際にキャッシングを使っているということで住宅ローンの審査に落ちるとは限りません。

しかし審査基準が高い住宅ローンの申し込みに備えて使用していないクレジットカードのキャッシング枠は解約をしてください。

クレジットカードにどのくらいのキャッシング枠があるかはクレジットカード会社のホームページや電話などで簡単に調べることができます。

そしてキャッシング枠があり使用予定がないのであればキャッシング枠をゼロとするようにクレジットカード会社に伝えてください。

キャッシング枠をゼロとすれば返済比率を無用に上昇させることを防ぐことができます。

使用予定のないクレジットカードのキャッシング枠はゼロにする

住宅ローン審査を通過するために気を付けるべきクレジットカードのキャッシング枠のまとめ

以上、住宅ローンの審査において気を付けるべきクレジットカードのキャッシング枠についてまとめますと次のようになります。

まとめ

・クレジットカードのキャッシング枠は住宅ローンの重要な審査基準である返済比率を押し上げる

・そのためクレジットカードのキャッシング枠が原因で住宅ローンの審査に落ちることが実際にある

・使用予定のないクレジットカードのキャッシング枠は住宅ローンの申し込み前にキャッシング枠をゼロにしておくこと