銀行での融資審査はさまざまな材料でさまざま切り口で行われています。

そして審査基準は複数がありますが、焦点はたった1つの審査基準に集約されます。

この融資審査の基準は「貸した金が返ってくるかどうか」です。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

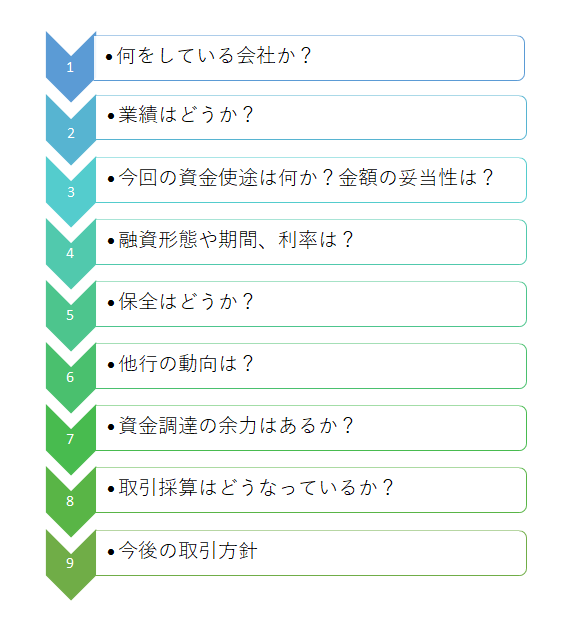

銀行の審査項目一覧

この図は銀行で実際に行われている事業資金融資の関する審査項目の一覧とその手順を示したものです。

1の「何をしている会社か」からはじまり順に審査が行われます。

融資の審査項目は全部で9つあります。

この9つの審査項目は大きく3つのグループに分けることができます。

それは1から7、8、9の3つのグループです。

8は銀行の取引採算に関する審査項目です。

銀行も民間の株式会社ですから収益を獲得しなければなりません。

融資は銀行の大きな収益源になりうる分野です。

今回の融資できちんと採算、つまり収益が獲得できるかどうか、これも融資審査の基準の1つです。

また最後の9は今回の融資先との今後の取引方針を検討する部分です。

今回の融資を契機にこの融資先と今後、どのような取引がさらに獲得できるのかなどを検討する審査基準となります。

そして一番大きな審査基準のグループは最初の1から7の部分です。

実はこの7つの審査項目はすべて最大の審査基準である「貸した金が返ってくるかどうか」を検討する部分となります。

貸倒は許されない

もし貸した金が返ってこない、つまり融資の貸倒が発生した場合、それは銀行の損失となります。

融資により利息収入を銀行は獲得しているわけですが、ひとたび貸倒が発生すればそれまでの利息収入は簡単に吹き飛んでしまい、残るのは損失だけです。

したがって銀行としては貸倒は何としても避けたいところです。

そのために「貸した金が返ってくるかどうか」が融資審査の究極の審査基準なのです。

この「貸した金が返ってくるかどうか」を検証するために1から7のたくさんの審査項目にて判断をしているわけです。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

融資審査は総合判断

この1から7の審査項目がすべてクリアになることはありません。

この項目はちょっと弱いといったことも当然ありえます。

ただし1つの項目が弱いとしても他の審査項目にて補完が出来るのであれば、総合的には「貸した金が返ってくる」と判断ができれば融資審査はOKとなります。

このように銀行の融資審査の基準はいろいろとあるわけですが、複数の審査基準を検証して究極の審査基準である「貸した金が返ってくるかどうか」を判断しているわけです。