銀行融資の審査内容がわかれば申し込みの準備の仕方も変わってくるでしょう。

ここでは実際の銀行融資の審査内容をご紹介します。

目次

銀行融資の究極の審査内容

後ほど紹介するように銀行融資の審査内容はいくつかの項目毎に行われますが、究極的な審査内容は「貸した金が返ってくるかどうか」です。

返済がきちんとされるかどうか、融資がきちんと回収できるかどうか。

これが銀行融資の究極の審査内容です。

この究極の審査内容を検証するためにいくつかの項目毎に銀行は融資審査をしているのです。

銀行融資の究極の審査内容は融資がきちんと返済されるかどうか

もし融資が回収されないとなるとそれは貸倒です。

貸倒とはずばり銀行にとっては損失です。

銀行の民間の株式会社ですから収益を獲得することを目標にしていますから、損失となる貸倒は絶対に回避したいところです。

そのため銀行融資の究極の審査内容は融資がきちんと返済されるかどうかなのです。

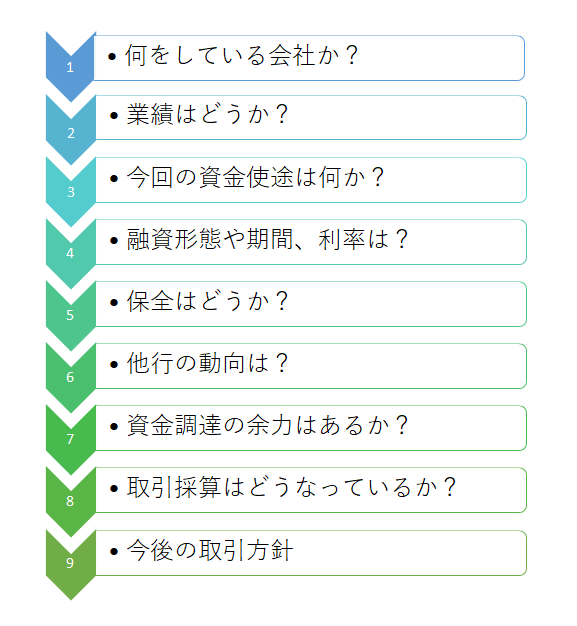

銀行融資の審査内容一覧とその手順

この図は実際に行われている銀行融資の審査内容の一覧とその手順です。

これらの審査内容を図の流れに沿って融資審査が行われています。

もちろんその目的は融資が返済されるかどうかの見極めです。

銀行融資の審査内容1 何をしている会社か

銀行融資の審査内容の最初は「何をしている会社か」ということです。

事業内容を把握しその事業がそもそも公共性がある銀行の融資に沿ったものかどうかがまずは審査されます。

性風俗事業や社会的に好ましくない事業への融資は銀行の融資業務には馴染みません。

実際に銀行内部では融資を回避する業種が定められています。

融資を回避する業種に該当する会社等であればその時点で審査は打ち切られ、融資を断ることになります。

銀行融資に適した事業内容かどうかを検証する

事業内容を把握したあとは、その事業が属する業界の動向を調査します。

低落傾向にある業種であれば、その会社等の業績にもマイナスの影響が出るでしょう。

融資の返済可能性にはマイナスとなります。

業界の趨勢を調べて融資審査の判断材料としています。

銀行融資の審査内容2 業績はどうか

ここが銀行融資の審査内容の最重要なところです。

決算書の分析が中心となり、融資の返済能力を徹底的に審査をします。

単に黒字か赤字かの確認だけではなく、決算書が読み取れる業績の実態やキャッシュフローの実態を徹底的に調査をします。

そして融資の返済能力を検証します。

業績の検証は銀行融資の審査内容の天王山

銀行融資の審査内容3 資金使途は何か

ここでは融資を何に使うのか、またどうして融資が必要なのかといった資金使途や資金要因を審査します。

資金使途が運転資金だとしても、どうして運転資金が必要なのか、その要因や背景は何かなどを徹底的に審査をします。

融資の返済に直結する資金繰りに関することであり、銀行融資の審査内容において欠くことのできない検証項目です。

設備投資に伴う設備資金が資金使途であれば、その融資の返済能力のみならずそもそもの設備投資の妥当性まで踏み込んで審査を行います。

資金使途の検証は融資の返済能力にも関係

銀行融資の審査内容4 融資形態・期間・利率

さてこれまでの審査内容の手順を経て融資が可能と判断されれば、次は融資形態や融資期間、利率をどうするかの審査です。

融資形態とは手形貸付とか証書貸付に代表される内容です。

資金使途に適合した融資形態が選択されます。

さらに融資期間や利率についてどの程度の水準が妥当なものかどうかが検証されます。

融資内容の妥当性を検証

銀行融資の審査内容5 保全

保全とは保証や担保のことです。

どれだけ融資の返済能力に問題がないと判断されてもその判断はあくまでも現時点のものです。

将来のことは誰にもわかりません。

融資後の景気が悪化し業績は大幅に落ち込み、融資の返済に懸念が持たれる状況が発生する事態はいくらでもあることです。

そのような悪い状況になった場合の融資の回収手段として担保を取るかどうかが検討されます。

万が一の場合の融資の回収手段の確保を検証

銀行融資の審査内容6 他行動向

多くの会社では取引のある銀行は1つだけではなく、複数の銀行と融資取引があります。

これは複数の銀行がその会社の資金繰りを支えていると置き換えることもできます。

もしある銀行が融資に消極的であればその会社の資金繰りに支障が発生するかもしれません。

そうなれば別の銀行がその資金繰りを支えなければなりません。

他の銀行の融資姿勢に変化はないか、どこかの銀行が融資から引いているような動きがないかどうかを確認しています。

他の銀行の動向は融資の回収面に影響を与えるからです。

他の銀行の対応方針は業績が良くない融資先の場合には特に重要

銀行融資の審査内容7 資金調達余力

資金調達余力とは簡単に言えばその会社はまだ別の借入を行える余力があるかどうかです。

資金繰りが厳しくなったとしてもまだ借入ができる余力があるのであれば、新たな借入により資金繰りを維持することができます。

資金繰りが維持できるということは融資の返済ができるということです。

そのため銀行の融資審査では会社の資金調達余力の有無やその水準を確認するのです。

資金調達余力があれば資金繰りが今後も維持できると考えられる

銀行融資の審査内容8 取引採算

ここの取引採算の審査内容は融資が可能かどうかとは少し異なります。

さきほども触れましたように銀行も株式会社ですから収益を獲得しなければなりません。

そのため融資の相手方との取引内容を確認してきちんと収益が獲得できる取引になっているかどうかを検証する必要があるのです。

取引採算が悪いのであれば融資の利率を引き上げて取引採算の改善を図る必要があります。

もし融資先が「そのような高い金利では借入しない」という反応であった場合、取引採算確保の観点から融資をお断りする局面もあります。

儲かっていない融資先には銀行は融資消極方針

銀行融資の審査内容9 取引方針

銀行融資の審査内容の最後はその融資先との取引方針です。

今後とも融資を積極的に行って取引を拡大していく方針なのか、あるいは業績を注意して融資も慎重な姿勢で臨むのか、さらには今回の融資の狙いなどを確認しています。

銀行の融資審査の審査内容のまとめ

以上、銀行融資の審査内容をまとめますと次のようになります。

まとめ

・貸した金が返ってくるかどうかを検証するためにいくつかの項目に分けて融資審査をしている

・審査内容の天王山は業績の分析による返済能力の調査