資金繰りは事業を維持するために絶対にショートをさせてはいけない重要事項です。

資金繰りがショートしてしまえばその時点で倒産です。

今回は資金繰りを維持するための借入金の利用方法をご案内します。

資金繰りの管理方法

大切な資金繰りの管理方法ですが銀行預金の残高と今後の支払をノートに記載してそれにて資金繰りを管理している事業者がいらっしゃいます。

この方法で長年資金繰りの管理をして何ら問題なく資金繰りを回してきている事業者も少なくないでしょう。

ただしおすすめの資金繰りの管理は資金繰り表というツールを使って管理する方法です。

資金繰り表を使って資金繰りを管理することにより、今後資金繰りの維持が危ない時期があるのかどうか、あるとしたらその時期がいつなのかをあらかじめ把握することができます。

資金繰りの維持が危ない時期をあらかじめ把握することで、その資金繰り対策として銀行からの借入金の利用を早い段階で検討することができます。

管理者がお勧めするビジネスローン3選

1.歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローンです。2.来店不要で手続きが完結するビジネスローンです

保証人不要の事業資金

3.最高1億円までのビジネスローン

法人専用の資金調達ビジネスローン【HTファイナンス】

資金繰り表とは

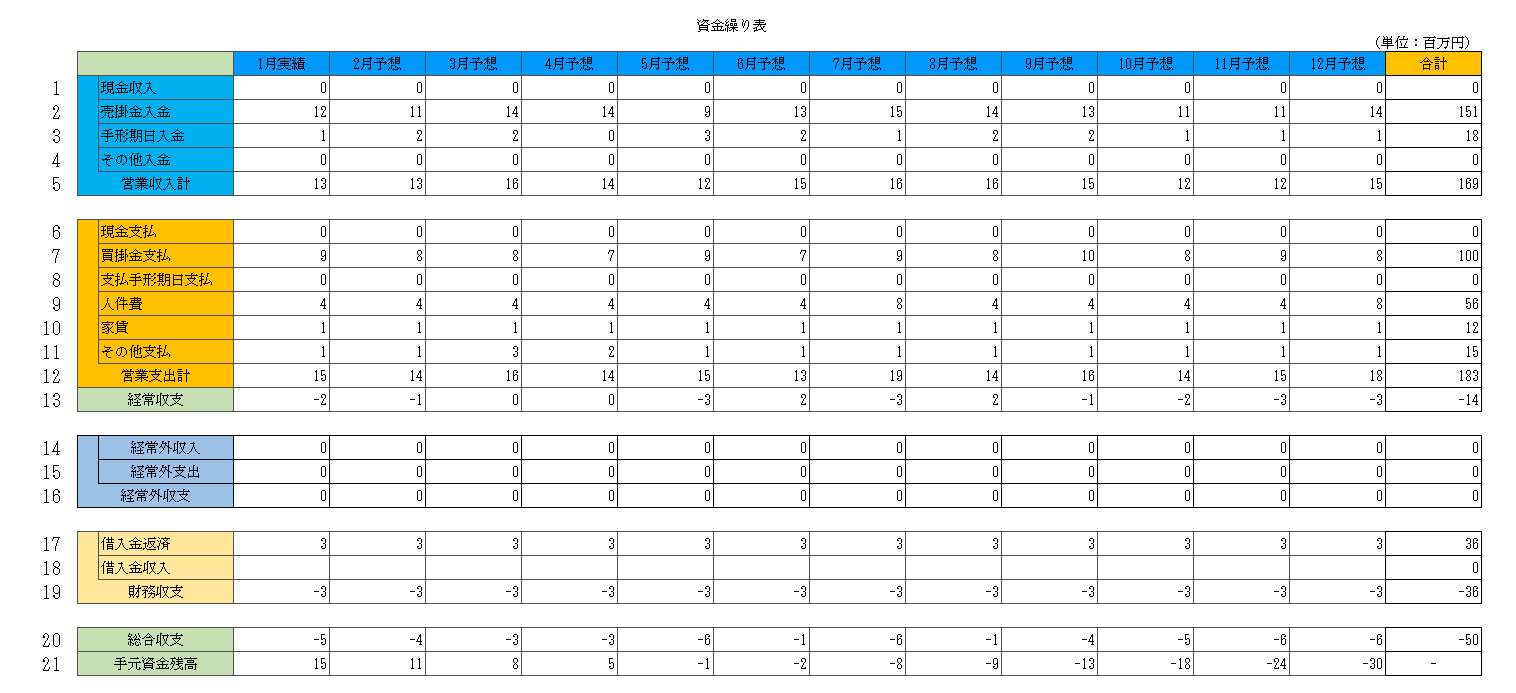

これは資金繰り表のひな型です。

向こう1年間の資金繰りの予想を示したものです。

資金繰り表は難しくない

この資金繰り表をご覧になられて難しいイメージを持たれた方もいらっしゃるかもしれませんが、絶対に資金繰り表は難しくありません。

所詮は家庭で作っている家計簿と同じものです。

いくら収入があっていくら支出があって、差し引き手元のお金がいくら残るのかを単純に示しているだけです。

1から5の営業収入は売上の入金金額の予定を示したものです。

家庭でいえば給与収入ですね。

6から12の営業支出は仕入資金の支払や給与などの経費の支払額を示したものです。

家庭でいえば食費や水道光熱費、交際費、家賃といった生活を営むうえで必要となる支出の部分ですね。

14から16の経常外収支は何か特別の収入や支出がある場合のものです。

例えば不動産を売却して売却代金が入ってくるとか、設備投資でお金が必要だとかいったものです。

17から19は銀行からの借入金に関する部分です。

そして20の総合収支は1ヶ月のお金の入金と出金を差し引いてそれがプラスだったのか、あるいはマイナスだったのかがわかります。

最後の21の手元資金残高は文字通り手元資金がいくら残っているかを示すものです。

銀行借入金のタイミング

ではこの資金繰り表を使って今後の資金繰りの見通しをみていくわけですが、総じて資金繰り状況は不安定です。

毎月資金繰りが苦しい状態が続いており、5月にはとうとう手元資金残高がマイナス1百万円となっています。

手元資金残高がマイナスということは資金繰りがショートするということです。

このまま放置するわけにはいきません。

銀行から借入をして資金繰りを維持させることが必要でしょう。

ではいつ銀行から借入金を利用して資金繰りの対策をすればよいのでしょうか。

資金繰りがショートする可能性がある5月では遅すぎます。

銀行に融資の相談をしてすぐに銀行が融資をしてくれるとは限りません。

銀行に借入金の相談するのは遅くとも4月、なるべく3月ごろに相談をするのが良いでしょう。

いくら銀行から借入するか

またいくら銀行から借入をするかですが、5月の手元資金残高がマイナス1百万円だからといって1百万円の申し込みではいけません。

5月以降も資金繰りは決して楽な状態ではありません。

この1年間合計では5,000万円の資金がマイナスとなる見込みです(20の総合収支の合計額)。

したがって銀行に借入相談する金額の目線としては今後の資金繰りの見通しを勘案して5,000万円で相談することが望ましいでしょう。