中小企業の多い社長への短期貸付金。

社長への短期貸付金が多いと銀行の融資判断には不利に働きます。

社長への短期貸付金に対する銀行の考え方について融資担当の銀行員が説明をします。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

融資担当銀行員の回答

融資担当銀行員の回答

貸付金について

貸付金全般に対する銀行の考え方を説明します。

実は今回の貸付金は資金繰りを圧迫する諸悪の根源とも言える項目です。

それは貸付金は資金を固定化させ、手元に戻ってこない可能性が相当高いからです。

貸付金は資金繰りを悪化させる諸悪の根源

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

なぜ貸付金はダメなのか

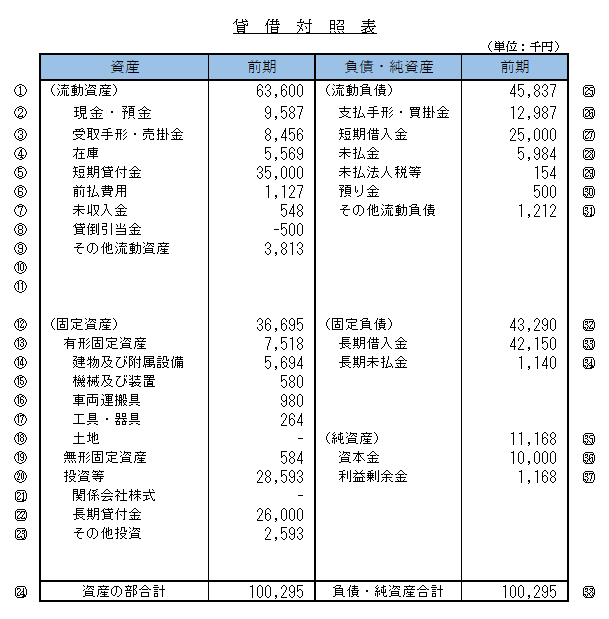

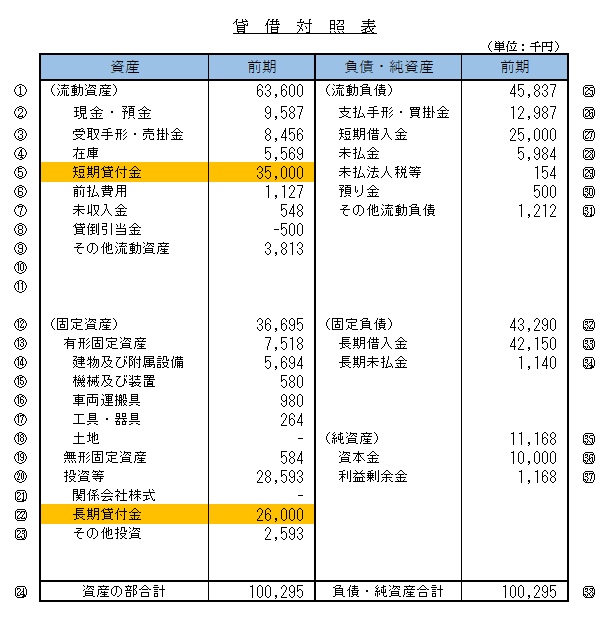

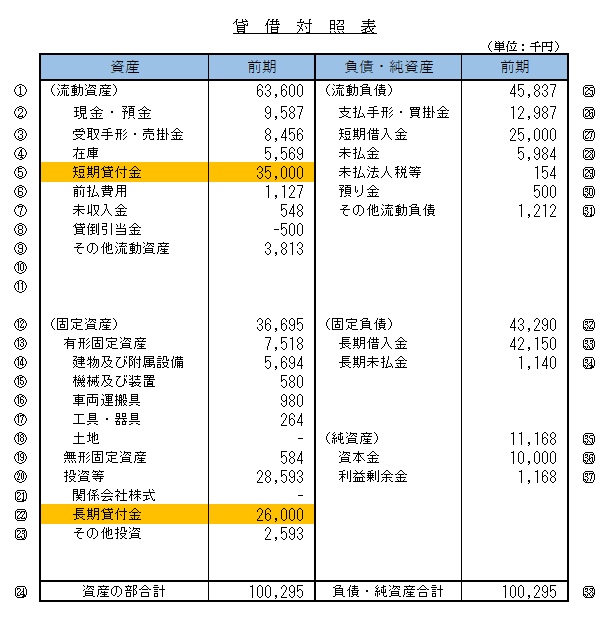

まずは次の図をご覧ください。

ある中小企業の貸借対照表です。

図の左半分の資産項目とそれぞれの金額をご覧ください。

目に留まりますよね。

そうです。

貸付金ですね。

短期貸付金が35,000千円、長期貸付金が26,000千円、合計61,000千円です。

この貸借対照表の資産項目の合計額は100,295千円となっていますが、実にそのうちのおよそ6割を貸付金が占めています。

貸借対照表の資産項目はお金の使い先を示していますから、貸付金に61,000千円のお金を使っていることになります。

現預金の金額が9,587千円ですから貸付金に使っている金額の水準は相当高いと言えますよね。

この貸付金がすぐに戻ってくれば良いのですが、果たしてどうでしょうか。

貸付金は戻ってこない

銀行が融資先の決算書を見て貸付金が存在している場合、その貸付金はその融資先には戻ってこないことを前提にして融資判断を行っています。

よくある事例として貸付金の行き先はその会社の代表者宛であったり、販売先や仕入先から頼まれて貸し付けたもの、会社代表者の友人から頼まれたものなど総じて内容が微妙なものが多いのです。

要するに社長への短期貸付金を含めて貸付金には資産性がない、あっても乏しいのです。

販売先や仕入先への貸付は本来であれば販売先などが自力で銀行などから借入すれば良いのですが、借入することが出来ずに支援を求めてきたというケースも少なくありません。

会社代表者の友人宛のものもよく似たものです。

社長宛の貸付金に至っては本来は社長個人の資金を利用すれば良いものの、実質は会社の資金を流用しているとも言えます。

中には表に出来ない経費を社長宛の貸付金として処理していることもあります。

貸付金の実態

・今回のケースでは最大で61,000千円ものこの会社にとっては多額の資金が貸付金という返ってこない可能性があるところに使われてしまっている

・間違いなく資金繰りを悪化させる

・資金繰りが悪化すれば融資の返済はできない

貸付金さえなければ・・・

この61,000千円が貸付金として利用されていなければこの会社の現預金は単純ですが9,587千円ではなく70,587千円が手元にある理屈になります。

これだけの資金が手元にあればいろいろな支払資金に悩むことなく資金繰りを回せるのではないでしょうか。

さらにこの会社には短期借入金が25,000千円、長期借入金が42,150千円、合計67,150千円あります。

おそらく貸付金61,000千円がなければこの会社は銀行などから借入金を受けなくても良かったと思います。

貸付金をするために銀行などから借入をしたとも言えます。

借入金ですから返済しなければなりませんし、利息負担もあります。

さらに資金繰りを圧迫することになります。

このように貸付金が資金繰り上、諸悪の根源となることが多く本来必要のない借入を受ける必要性も出てきます。 貸付を行う際にはその回収可能性にも十分に気を付けて、とにかく慎重に対応してください。

社長への短期貸付金が融資判断に与える影響のまとめ

以上、社長への短期貸付金が銀行の融資判断に与える影響についてまとめますと次のようになります。

まとめ

・社長への短期貸付金は資金を固定化させ資金繰りを悪化させる

・多額の社長への短期貸付金がある取引先には銀行は融資を断りたいと考える