保証協会は中小企業や個人事業主が銀行等から融資を受ける際に保証人になってくれる公的機関です。

保証協会を利用するには保証協会の審査に通る必要があります。

赤字でも保証協会が保証を行い融資が受けられるのかどうかについて融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

保証協会は赤字でも保証人になって融資が受けられるかどうかのまとめ

ポイント

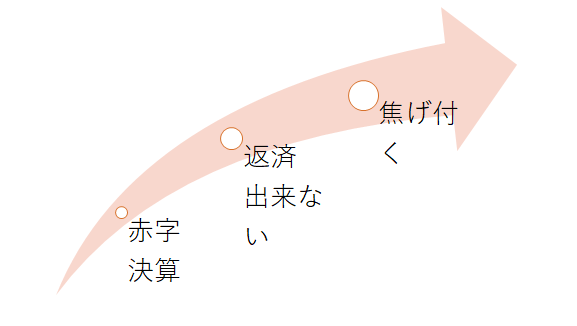

・ただし赤字は基本的に融資の返済ができないことを示す

・赤字で保証協会を利用して融資を受けるには今後の改善策を示すことが求められる

赤字に対する保証協会や銀行の印象

銀行では融資の申し込みを受けた場合、その都度、審査を行っていますがこの審査可否判断の究極のポイントは貸したお金が返ってくるかどうかです。

保証協会も銀行とまったく同じ考え方です。

銀行や保証協会では融資先の返済能力をいくつかの視点から分析しきちんと返済出来る見込みがあるかどうかを審査しています。

貸した金が返ってくるかどうか

この視点において赤字というのは審査上もっとも大切な「貸した金が返ってくるかどうか」が危ういことを示しています。

個人で借金をした場合、借金が返せるかどうかはお金に余裕があるかどうかです。

お金に余裕がなければ借金を返済するどころか、新たな借金を作ってしまい、ますます借金が膨らんでいきます。

このお金に余裕があってはじめて借金の返済が可能となるはずです。

このお金に余裕があるというのは決算でいえば黒字決算だといっても良いでしょう。

赤字というのはお金に余裕がないことにつながりますから、貸したお金が返ってくるかどうかが疑わしいということです。

銀行としては貸したお金が返ってこない、回収出来ないのに融資を行うことは非常に困難な事柄です。

一般的に赤字になると銀行が融資を渋るというのはこの理由です。

保証協会もこの点において銀行と同じ考え方です。

貸した金が返ってくるかどうかが銀行や保証協会が重視している最重要のポイント

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

赤字の場合に必要なことは今後の改善策

赤字だからと言って保証協会が保証してくれないということはありませんが、やはり今後どのようにして赤字から黒字に回復をしていくのかの説明は必要となります。

この先のずっと赤字ということであれば、融資が返済できないということになってしまいます。

したがってどのようにして今後業績を改善していけるのか、その道筋を示すことは必要となります。

改善策はバラ色である必要はない

もっとも今後の改善策といってもバラ色の内容である必要はありません。

業績のV字回復を示す必要はありません。

保証協会や銀行が望んでいるのはバラ色の改善策ではなく、着実な改善策です。

バラ色の改善策を示されても保証協会や銀行は信用しません。

それよりも少しずつでも良いので具体的で着実な改善策を保証協会や銀行は求めているのです。

バラ色よりも着実な改善策が良い

今年度も赤字見込みであるが来年度は少し黒字になることが期待できるような内容で良いのです。

改善策で求められるのは具体的で実行可能と感じられる内容です。

赤字でも保証協会や銀行が融資を行うケース

赤字であっても銀行が融資に応じるケースのうちよくある事例をいくつか列挙します。

赤字でも融資が受けられるケース

2.赤字が一時的な要因である

3.今後の改善見込みがある

4.簡単に融資先を潰せない

担保がある

まず1の担保がある場合です。

もっとも担保があるから保証協会や銀行が融資に応じるとは必ずしも言えないのですが、やはり担保があれば万が一融資先が返済不能に陥っても担保を処分することで融資を回収することが出来ます。

つまり「貸したお金が返ってくる」ということです。

赤字が一時的な要因

つぎの2.赤字が一時的な要因の場合です。

赤字決算に陥ってしまう理由はいろいろですが、例えばたまたま前期に役員退職金の支払いをして特別損失が発生したため最終的に赤字になってしまった場合には、この赤字は本源的な赤字だとは言えません。

役員退職金の支払という一時的な特別なことがあったために赤字決算になってしまったということであれば、来期以降は再び黒字決算になることは期待出来ます。

このような一時的な要因で赤字決算になってしまった場合には保証協会も銀行も赤字になったことに対してそれほど心配をしません。

お金を貸しても来期以降の黒字決算でお金が返ってくると考えられるからです。

業績改善の見込みがある

3.の今後の改善見込みがあるですが、赤字であったとしても具体的に来期以降に決算が改善出来る見込みがあるのであれば、やはり融資先の事業継続を尊重して保証協会や銀行は融資に応じる可能性が高いと言えます。

簡単に潰せない

最後の4.簡単に融資先を潰せないですが、これは特に主力銀行の場合に当てはまります。

主力銀行というのは融資先の資金繰りを支援し事業を継続させる社会的な役割を担っており、銀行自身もそのことを認識しています。

可能な限り銀行は融資により資金繰りを支援し倒産しないように事業継続を支援することを意識しています。

もっとも現実的なことを言えば、融資に応じずに融資先が倒産する引き金を銀行は引きたくないのです。

したがって赤字決算の場合には主力銀行や準主力銀行に融資相談することをおすすめします。

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

赤字がどれだけ続くと融資が難しくなるか

さて、赤字決算を何回すると融資が難しくなる?ですがこれは決まったルールのようなものはありません。

たった一回の赤字決算だけで融資に保証協会や銀行が応じないことは少ないはずですが、3回連続赤字であっても保証協会や銀行が融資に応じるケースはいくらでもあります。

逆に2回連続の赤字決算で以降の融資を断るといった対応ももちろんあり得ます。

ではその分かれ目は何かですが、これはさきほどの1から4の中で特に2の今後の改善見込みの有無のところです。

残念ながら赤字決算が続いているものの、融資先自身も努力をして連続している赤字決算というトンネルの先に明るい光が見えているのであれば保証協会や銀行としても支援をしたいところです。

逆に「世の中の景気が悪いからしょうがない」などと赤字の原因のほとんどを外部のせいにし、自社では何ら改善に向けた努力をしていない場合には保証協会や銀行としても支援はしたくありません。

このあたりは赤字決算が続いていても融資が受けられるかどうかの分かれ目となります。

保証協会は赤字でも融資をしてくれますか?のまとめ

以上、保証協会は赤字でも融資をしてくれるのかどうかについてまとめますと次のようになります。

まとめ

・ただし赤字は基本的に融資の返済ができないことを示す

・赤字で保証協会を利用して融資を受けるには今後の改善策を示すことが求められる