多くの事業者から銀行からの借入金を利用しています。

借入金を有効活用することにより事業の拡大が期待できます。

その一方で借入金は資金繰りや損益を圧迫する危険な一面も持っています。

借入金の適正水準はどの程度かを融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

借入金の適正水準はどれくらい?

最初に借入金の適正水準はどの程度かの答えを案内します。

借入金の適正水準

・借入金の水準が年商の半分を超えてくると資金繰りや損益にマイナスをもたらす

借入金による支払利息が利益を圧迫

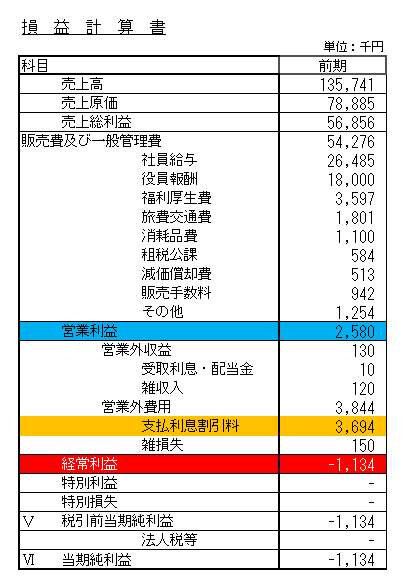

次の図をご覧ください。

ある中小企業の損益計算書です。

営業利益が2,580千円と黒字となっていますが、支払利息3,694千円の負担が大きくもっとも重要な指標と言われている経常利益が1,134千円の赤字となっています。

つまり、せっかく事業活動で2,580千円を稼いだにも関わらず、借入金の利息でその利益が吹っ飛んだということです。

こうなると「何のために日々商売をしているんだろう」とか「銀行のために仕事をしているみたい」という気持ちになってしまいます。

実はこの会社は7,000万円ほどの借入金をかかえています。

年間の売上高が135,741千円ですから売上高のおよそ半分の借入金をかかえているということです。

この借入金の負担のために利息で利益が吹っ飛んでしまっている状態になっているのです。

借入金の水準が年商の半分で利息のために赤字転落

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

借入金は売上の3割程度までが適正水準

売上対比どの程度が借入金の適正水準内かを示すことは非常に難しいところですが、総合して考えると売上の3割程度までが適正水準です。

借入金が適正水準を超えると利益を圧迫

借入金の本来の目的は必要な資金を調達し、資金繰りを無難に回して事業活動を継続することにあるはずです。

ところが多額の借入金を抱えてしまいますとさきほどもご案内したように利息負担が増大し、本業の利益を圧迫するにとどまらず利益を吹き飛ばしてしまう可能性が出てきます。

借入金が適正水準を超えてくると資金繰りを圧迫

また借入金が多いほど返済負担も多くなります。

さきほどの例では借入金がおよそ7,000万円ほどの例でした。

借入金の返済期間が仮に5年だとすると年間に利息の他に借入金の元金返済が1,400万円となります。

そして借入金の返済は利益により行われますが、今回の例では最終利益が1,134千円の赤字です。

とてもではありませんが借入金の返済ができません。

そのために借入金を延滞せずに返済するためにはこの事業者は返済のために新たな借入金が必要となる体質です。

これでは借入金が減るどころが逆にますます増えていくこととなります。

このように借入金が適正水準を超えて来るとその返済のために間違いなく資金繰りを圧迫することとなります。

さらに借入金の返済のために新たな借入金が必要となりいつまで経っても借入金の適正水準を超える状態が続いてしまいます。

借入金の適正水準を超えると返済が資金繰りを間違いなく圧迫する

そもそもは資金繰りを楽にするための借入金であったものが、逆に資金繰りを圧迫し利益すら削減してしまうわけです。

借入金の適正水準のまとめ

以上、借入金の適正水準についてまとめますと次のようになります。

まとめ

・借入金が適正水準を超えてくると支払利息のために損益が赤字になりかねない

・さらに借入金が適正水準を超えてくると返済負担が重くなり資金繰りを圧迫する