銀行に融資の申し込みを行ったが審査に落ちた・・・。

しかし事業者としては銀行の融資の審査に落ちても資金繰りを破綻させるわけには行きません。

銀行の融資の審査に落ちたらどうすれば良いのか、融資担当の銀行員が説明をします。

目次

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

銀行の審査に落ちたら考えるべきポイント

ポイント

・銀行以外のいわゆるノンバンクからの借入をして資金繰りを維持させる

・売掛金のファクタリングを利用して資金調達を行い資金繰りを維持させる

融資の返済条件を緩和する

銀行の融資審査に落ちたら考えるべき第一のポイントは返済条件の緩和、いわゆるリスケです。

おそらく銀行からも返済条件緩和の話があると思います。

返済条件の緩和を行うと、当面は新規融資を受けることは現実には不可能となるデメリットがありますが、資金繰りを維持して事業を継続させる方策としては大きな手段であることは間違いありません。

例えば現在の融資の返済が毎月300万円だとします。

返済条件の緩和は融資を受けているすべての銀行で行うことが一般的ですから、仮に返済条件緩和により返済を一定期間ストップすると1ヶ月あたり300万円、年間3,600万円の返済負担が軽減されます。

これは考え方によっては3,600万円の新規融資を受けたことと同じ効果を生み出します。

銀行の融資の審査に落ちたら実質的に新規融資と同じ効果をもたらす返済条件の緩和は検討すべき1つのポイントです。

返済条件の緩和は新規融資の同じプラス効果を資金繰りにもたらす

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

ノンバンクからの借入で資金繰りを維持させる

銀行の融資の審査に落ちたら考えるべき2つ目のポイントはノンバンクからの借入により資金繰りを維持させる方策です。

ノンバンクからの借入を行うにももちろんノンバンクの審査に通る必要があります。

ただし審査水準は銀行に比べるとそのハードルが低いのが一般的です。

そのため銀行の融資の審査に落ちてもノンバンクの審査には通る可能性はあります。

一時的な利用と割り切る

ノンバンクからの借入には抵抗感を持つ事業者も存在します。

しかし事業を行う上で最重要のテーマでどこから資金を調達するのではなく資金繰りを維持させることです。

資金繰りが破綻すればその時点で倒産します。

ノンバンクは確かに銀行の融資に比べると金利が高いなど条件面はよくありません。

しかし資金繰りを維持する上では重要な役割を発揮するノンバンクからの借入です。

資金繰りを維持するために一時的にノンバンクからの借入を利用することは銀行の融資審査に落ちたら考えるべき2つ目のポイントです。

ノンバンクからの借入は事業継続のための救世主になりうる手段

ファクタリング

銀行の融資審査に落ちたら考えるべきポイントの3つ目はファクタリングです。

売掛金があれば何とかなります

ご商売の形態は現金商売でしょうか。

現金商売でなければ掛売りで事業を行っていると思います。

世の中の事業の大半は掛売りで行われています。

事業を行っている限り必ず掛売りをしてこれから手元に現金が入ってくるものが必ずあると思います。

掛売りをしてこれから手元に現金が入ってくる予定のものを売掛金と呼んでいます。

そしてこの売掛金があれば資金が調達出来る可能性があるのです。

売掛金とは

念のため売掛金について整理をしておきます。

売掛金が手元にあればなぜ資金調達が出来るのかは売掛金という性質を把握すれば簡単に理解出来ます。

現金商売のケース以外、つまり掛売りで事業を行っている場合には必ず次のようなことが発生しています。。

売掛金というのは期日になって販売先からその代金が支払われます。

したがってその間は資金は手元に入ってきません。

早くこの売掛金が現金として手元に入ってくれば資金繰りが楽になるのですが、販売先と約束した期日までは手元に現金が入ってきませんから資金繰りに悩むことになるのです。

この資金が売掛金の期日前に手元に入れば資金繰りの助けになるはずです。

ではどうすれば良いのでしょうか。

答えは簡単でこの売掛金を売却すれば良いのです。

当たり前のことですが売却すれば手元に現金が入ってきます。

銀行から融資が受けられない理由は赤字などの業績が不振であることが最大の要因だと思いますが、この売掛金の売却に関しては赤字で業績が悪いといったことはまったく関係がありません。

手元に売掛金さえあれば良いのです。

この売掛金を売却して手元に資金を得る方法はファクタリングと呼ばれています。

売却ですから借入金ではありません。

ファクタリングとは

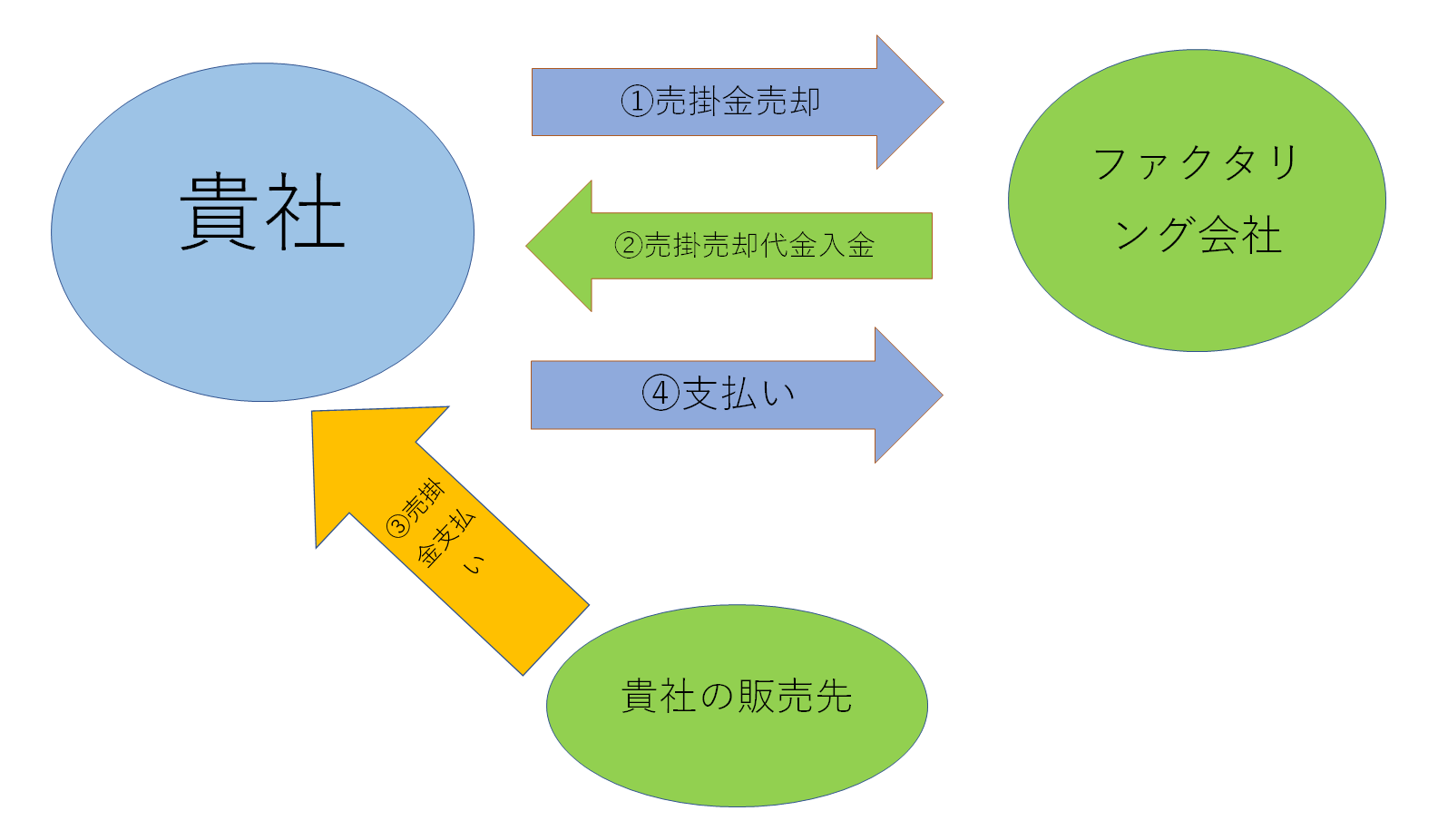

この図はファクタリングの仕組みを簡単に示したものです。

まず貴社(個人事業主)は掛売りでの売上の発生に伴い販売先に売掛金を保有することになります。

そしてこの売掛金をファクタリング会社に売却し売却代金を受け取ります。

売掛金の期日になれば販売先は貴社(個人事業主)に対して代金を支払ってきますので、貴社(個人事業主)は販売先から受け取った代金をファクタリング会社に支払います。

以上がファクタリングの流れになります。

ファクタリングには複数のスキームがありますがこの例は2社ファクタリングと呼ばれているスキームです。

この2社は貴社(個人事業主)とファクタリング会社です。

販売先は関係ありません。

このため2社ファクタリングの場合には販売先にファクタリングを利用していることを知らせる必要はありません。

このファクタリングは似たようなスキームで上場企業でも「売掛債権流動化」と言った名称で利用されている資金調達方法ですので安心出来ます。

何とか資金繰りの維持を

このようにファクタリングは売掛金さえ手元にあれば利用の可能性がある資金調達方法です。

赤字などの業績不振は関係ありません。

手元に売掛金さえあれば良いのです。

何とか資金繰りを維持して事業継続が出来るようにしましょう。

ファクタリングも資金繰りを維持させるための有力な手段

参照リンク

歴史が長いビジネスローンで多くの中小企業や個人事業主が利用している安心のビジネスローン→歴史が長い安心のAGビジネスサポートビジネスローン

来店不要で手続きが完結するビジネスローン→保証人不要の事業資金

![]()

最高1億円までのビジネスローン→法人専用の資金調達ビジネスローン【HTファイナンス】

![]()

銀行の融資の審査に落ちたらどうすれば良い?のまとめ

以上、銀行の融資審査に落ちたら考えるべきポイントについてまとめますと次のようになります。

まとめ

・返済条件の緩和は新規融資と同じ効果をもたらす

・銀行以外のいわゆるノンバンクからの借入をして資金繰りを維持させる

・売掛金のファクタリングを利用して資金調達を行い資金繰りを維持させる